Fed: nessun taglio tassi, l’inflazione Usa morde ancora. La frase di Powell infiamma Wall Street ma per poco

Nulla di fatto sui tassi da parte della Fed, la banca centrale americana guidata da Jerome Powell:

con i progressi dell’inflazione non pervenuti, la Federal Reserve ha lasciato anche stavolta i tassi sui fed funds invariati al range compreso tra il 5,25% e il 5,5%, al livello più alto in più di 20 anni.

L’annuncio sui tassi da parte della Fed è arrivato ieri, mercoledì 1° maggio, al termine della riunione di politica monetaria del Fomc, il braccio di politica monetaria della banca centrale Usa, che era iniziata nella giornata di mercoledì, 30 aprile.

Fed, Powell infiamma Wall Street: improbabile un altro rialzo dei tassi

La buona notizia emersa da quest’ultima riunione della Fed è che, a dispetto di chi nell’ultimo periodo ha paventato il rischio che la Fed fosse costretta non solo a rimandare i tagli, ma addirittura a tornare ad alzare i tassi, a causa di una inflazione Usa ancora troppo ostinata, Powell ha rassicurato i mercati:

“Credo che sia improbabile che la prossima mossa sui tassi sia quella di un rialzo. Direi che è improbabile”, ha detto il numero uno della Federal Reserve.

“Credo che sia improbabile che la prossima mossa sui tassi sia quella di un rialzo. Direi che è improbabile”, ha detto il numero uno della Federal Reserve.

Il rischio di tornare ad alzare i tassi, ha chiarito il timoniere della Fed, si presenterebbe nel caso in cui ci fossero “prove evidenti del fatto che la nostra politica monetaria non sia restrittiva in modo sufficiente da riuscire a riportare l’inflazione al target del 2% in modo sostenibile. Ma non è quello che noi riteniamo stia accadendo”.

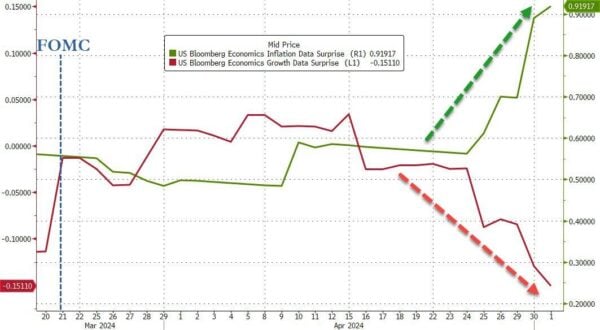

Un sospiro di sollievo, dal momento che già da un po’ i mercati erano alle prese con il dubbio cocente che i tassi Usa potessero tornare a essere alzati, sia a causa di alcune stesse dichiarazioni rilasciate da Powell , che per alcuni numeri arrivati dal fronte macroeconomico, che hanno confermato l’angoscia del trend rialzista dei prezzi negli Stati Uniti.

La paura di una Fed più refrattaria a tagliare i tassi aveva gelato più volte Wall Street, mettendo in dubbio gli stessi segnali lanciati dal dot plot della banca centrale.

A parlare del rischio di nuove strette monetarie erano stati addirittura alcuni stessi esponenti della Fed.

LEGGI ANCHE

Tassi Fed: l’economista Boldrin non esclude possibili rialzi. La sua tesi

Tassi Fed: Powell alle prese con sberla inflazione Usa. Il brutto sospetto sui tagli

Fed, Powell VS inflazione: davvero tagli tassi nel 2024? A Wall Street si parla di rialzi

E invece per ora Powell ha detto di ritenere che la prossima mossa della Fed non dovrebbe essere una stretta monetaria.

Sono bastate queste parole per far schizzare Wall Street: nei massimi intraday della sessione di ieri, il Dow Jones è balzato fino a oltre 530 punti, lo S&P 500 è scattato dell’1,2% e il Nasdaq Composite è balzato di oltre l’1,7%.

Rally borsa Usa si sgonfia nel finale. Le altre frasi di Powell sull’inflazione

La fiammata degli indici azionari Usa si è tuttavia spenta nel finale:

il Dow Jones ha terminato la giornata di contrattazioni in rialzo di appena 87,37 punti (+0,23%), a quota 37.903,29 punti, lo S&P 500 ha chiuso addirittura in negativo, in perdita dello 0,34% a 5.018,39 punti, mentre il Nasdaq Composite ha ceduto nel finale lo 0,33% a quota 15.605,48.

Il motivo?

Per ora, il numero uno della Fed Jerome Powell ha dovuto ammettere “l’assenza di progressi” da parte dell’inflazione Usa che, così come dimostrato dagli ultimi dati macro, non ha ancora raggiunto in modo sostenibile il tasso di crescita annuo del 2%, che rappresenta il target a cui punta la Federal Reserve.

Niente rialzi dei tassi di interesse in vista, dunque, ma neanche tagli, almeno per il momento. E questo perchè, come ha spiegato Powell, “dall’inizio di quest’anno, i dati non ci hanno dato maggior fiducia” nel fatto che l’inflazione stia seguendo il percorso auspicato dalla Fed.

La frase che ha sfiammato i mercati è stata, tra le altre, la seguente:

“E’ probabile che acquisire una tale maggiore fiducia richieda più tempo di quanto inizialmente atteso”, ha ammesso Powell, aggiungendo che “siamo pronti a mantenere i tassi al livello attuale fino a quando lo riterremo appropriato” e “per un periodo di tempo più lungo”.

Il banchiere centrale ha insomma confermato l’altro timore dei mercati, riassunto nell’espressione “higher for longer”, ovvero “tassi più alti per un periodo di tempo più lungo”.

Ancora più esplicite le preoccupazioni incise nella seguente dichiarazione di Powell:

“L’inflazione è ancora troppo alta. Ulteriori progressi nel farla scendere non sono garantiti e il percorso, andando avanti, è incerto”.

Il banchiere centrale ha ribadito che le decisioni sui tassi verranno prese “di riunione in riunione” e che “l’outlook sull’economia è incerto”.

Powell ha praticamente rimarcato quanto è emerso nel comunicato con cui la Federal Reserve ha annunciato la propria decisione sui tassi, ovvero che “la Commissione non ritiene appropriato ridurre il range” entro cui oscillano i tassi “fino a quando non avrà acquisito una maggiore fiducia nel fatto che l’inflazione si stia muovendo in modo sostenibile verso il 2%”.

Non solo tassi. Fed annuncia novità Quantitative Tightening

Occhio alla novità emersa riguardo al piano di Quantitative Tightening che la Fed sta continuando a portare avanti, riducendo le proprie partecipazioni nei Treasury e negli asset garantiti dai mutui.

Nel confermare che le vendite di Treasury e altri asset proseguono, la Fed ha reso noto che, a partire dal mese di giugno, la Commissione rallenterà il ritmo mensile degli smobilizzi delle sue partecipazioni da $60 miliardi a $25 miliardi. Una grande notizia per la liquidità che circola nel sistema finanziario americano.

Va detto, infatti che, fino ad adesso, ogni mese la Fed ha fatto scadere, nell’ambito del suo programma di Quantitative Tightening, Treasury per un valore di $60 miliardi, continuando dunque a sfoltire il suo bilancio monstre, intasato dai titoli di stato precedentemente acquistati con il QE-Quantitative easing.

Un articolo della CNN ricorda che il QT è un altro strumento a disposizione della Fed per combattere l’inflazione:

con la sua applicazione, la banca centrale Usa assorbe infatti la quantità di moneta presente nel sistema bancario, creando una situazione caratterizzata da tassi più alti e condizioni monetarie più restrittive.

Detto questo, l’ultima volta che la Fed lanciò il QT, ovvero nel corso del 2019, furono molte le banche americane a ritrovarsi di colpo a corto di riserve. E questo basta a far capire l’importanza della mossa di ieri, con cui la Fed ha praticamente più che dimezzato il ritmo del Quantitative Tightening:

una grande notizia per i bond, così come avevano anticipato alla CNN gli analisti di Evercore ISI Krishna Guha e Marco Casiraghi, riferendosi all’eventualità di un allentamento del Quantitative Tightening, in sostanza al “tapering del piano del QT”, che è per l’appunto avvenuto.

Tassi Fed, Gundlach: solo un taglio nel 2024

Tornando alla direzione che a questo punto i tassi Usa potrebbero prendere nel corso del 2024 dopo quanto emerso dalla riunione del Fomc, un commento è arrivato nelle ultime ore da Jeffrey Gundlach, CEO di DoubleLine Capital, che ha detto di ritenere che la Fed, quest’anno, taglierà i tassi soltanto una volta.

Interpellato dalla CNBC nel corso della trasmissione “Closing Bell”, Gundlach ha detto di non ritenere che la sforbiciata dei tassi Usa arriverà a giugno.

Dal canto suo Eric Winograd, direttore della divisione di ricerca economica dei mercati avanzati di AllianceBernstein, ha sottolineato alla CNBC che il fatto che Powell abbia enfatizzato che la prossima mossa della Fed non sarà probabilmente un rialzo dei tassi “dovrebbe calmare i mercati finanziari”.

Winograd ha tuttavia fatto notare la persistenza di quello che è diventato a suo avviso il “mantra della Fed”, ovvero i tassi “higher for longer”.

“Abbiamo superato la fase ‘tassi più alti’ e ora ci troviamo in quella ‘per un periodo di tempo più lungo’, a meno che non si verifichi qualche cambiamento drammatico”.

Attenzione anche al commento di James Knightley, capo economista globale di ING e di Padhraic Garvey e Chris Turner, sempre di ING, che hanno scritto in una nota dedicata alle decisioni di ieri della Fed che, al momento, “i mercati stanno prezzando un intervento che si manifesti in occasione del prossimo meeting del Fomc del 12 giugno con una probabilità bassa, tagli di 16 punti base entro il mese di settembre e di 35 punti base entro il mese di dicembre (in questo ultimo caso la probabilità era di tagli ai tassi inferiori ai 30 punti base prima della conferenza stampa di ieri di Powell)”.

Gli esperti di ING hanno fatto notare il “cambiamento significativo, se si considera che solo tre mesi fa il mercato stava scontando a pieno tagli ai tassi Usa di 150 punti base, nel corso di quest’anno, a partire dal meeting del Fomc di marzo”.

In questa situazione, hanno detto da ING, “crediamo che la prima mossa arriverà nel meeting del Fomc di settembre, seguita da due ulteriori tagli a novembre e a dicembre, rispetto alle stime del consensus, che sono di tagli di 50 punti base nel corso di quest’anno”.

Un commento sulla Fed è arrivato anche da Gabriel Debach, Market analyst di eToro che, riferendosi alla giornata di ieri, ha scritto che, “in una giornata orfana delle borse europee, il clou è stata l’attesa riunione della Fed, nella quale la banca centrale ha mantenuto invariato il tasso dei fondi federali, al suo livello più alto degli ultimi 23 anni”.

“Nonostante la mancanza di progressi futuri nella riduzione dell’inflazione al target del 2%, la Fed ha anche annunciato un rallentamento nella riduzione del suo bilancio, passando da 60 a 25 miliardi di dollari di obbligazioni in scadenza. Una mossa che potrebbe rappresentare un necessario precursore a qualsiasi futuro taglio dei tassi di interesse, ma non garantisce che tali riduzioni avverranno nel breve termine. Allo stesso tempo, probabilmente non sarebbe stato effettuato se la Fed stesse pensando ancora di alzare i tassi d’interesse. E proprio questo dubbio è stato sciolto da Jerome Powell, nel corso del suo intervento, nel quale ha sottolineato l’attuale adeguatezza del livello di restrizione monetaria”.

Debach ha continuato, facendo notare che “Powell mette le cose in chiaro anche sul concetto di stagflazione: No Stag, no flation. Secondo Powell, l’attuale scenario economico non riflette le condizioni di una vera stagflazione, caratterizzata storicamente da elevata disoccupazione, alta inflazione e crescita economica stagnante o negativa”.

Il presidente della Fed, ha ricordato l’analista di eToro, “sottolinea che con una crescita del Pil del 3% e un’inflazione sotto il 3%, le condizioni attuali sono lontane da quelle di una stagflazione, ridimensionando così le preoccupazioni e le narrative più pessimistiche che circolano”.

Insomma, alla fine la Fed i tassi dovrebbe tagliarli, anche se sicuramente non al ritmo di quanto prezzato e soprattutto sperato fino a qualche mese fa dai mercati.