Fed, Powell VS inflazione: davvero tagli tassi nel 2024? A Wall Street si parla di rialzi

La grande notizia che sta circolando a Wall Street è che la Fed di Jerome Powell potrebbe decidere alla fine non solo di non tagliare i tassi sui fed funds Usa, nel corso del 2024, ma addirittura di alzarli.

Il quadro, sperano i mercati, sarà più chiaro quando alle ore 20 ora italiana di oggi, mercoledì 21 febbraio, la Federal Reserve pubblicherà le minute relative all’ultima riunione del Fomc, il braccio di politica monetaria della banca centrale americana, che si è conclusa il 31 gennaio scorso con l’annuncio di tassi Usa inchiodati al range compreso tra il 5,25% e il 5,5%.

- Mercati in attesa di indicazioni Fed: stasera le minute del I atto del 2024

- La Fed tornerà ad alzare i tassi? Le dichiarazioni di Larry Summers

- Cosa dicono gli analisti. E cosa dice la Fed

- Il commento di Mirabaud sui tassi. L’outlook sui tagli

- Nessuna forward guidance sui tassi dalla Fed. Tanta l’incertezza

Mercati in attesa di indicazioni Fed: stasera le minute del I atto del 2024

Le minute relative a quel primo atto della Fed del 2024 riusciranno magari a dare maggiori indicazioni ai trader – ma anche ai cittadini americani, assillati in questi anni dal timore di una nuova impennata dei costi di finanziamento e delle rate dei mutui – su cosa davvero Powell potrebbe decidere di fare nei prossimi mesi:

se tagliare i tassi, prospettiva su cui i mercati hanno iniziato a sperare già alla fine del 2023, se confermarli ai livelli attuali ancora per un po’ di tempo, oppure se tornare a considerare, addirittura, la possibilità di alzarli.

“Markets start to speculate if the next Fed move is up, not down“: è il titolo dell’articolo di Bloomberg, che mette in evidenza in che modo, sui mercati, si stanno muovendo le speculazioni sulle prossime mosse della banca centrale Usa.

La Fed tornerà ad alzare i tassi? Le dichiarazioni di Larry Summers

A presentare la prospettiva di una nuova stretta monetaria da parte della Fed, venerdì scorso, è stato addirittura l’ex segretario al Tesoro Larry Summers, che si è fatto portavoce di quanto alcuni operatori di mercato starebbero paventando, proferendo la seguente frase: “esiste una probabilità significativa” che la prossima mossa sui tassi sia al rialzo.

Il motivo? L’inflazione degli Stati Uniti, ovvio che, seppur in forte ritirata dai numeri record del 2022, rimane tuttora ostinata, come hanno dimostrato gli ultimi dati macroeconomici pubblicati negli Stati Uniti.

Il motivo? L’inflazione degli Stati Uniti, ovvio che, seppur in forte ritirata dai numeri record del 2022, rimane tuttora ostinata, come hanno dimostrato gli ultimi dati macroeconomici pubblicati negli Stati Uniti.

Non è stato d’altronde certo un caso se Wall Street abbia visto il Dow Jones crollare di oltre 700 punti nei minimi intraday della sessione di martedì scorso, per poi chiudere la sessione con uno scivolone di oltre 500 punti:

i sell off hanno portato l’indice a soffrire la seduta peggiore su base percentuale dal 22 marzo del 2023, quando la crisi delle banche Usa innescata dal crac della banca regionale SVB-Silicon Valley Bank mandò al tappeto Wall Street, accendendo la paura di un evento à la Lehman Brothers.

Quel tonfo della scorsa settimana è stato provocato dal ripresentarsi del trauma inflazione Usa e dal timore di una Fed ancora riluttante a tagliare i tassi.

Un’altra notizia no relativa all’inflazione è arrivata tra l’altro alla fine della scorsa settimana con la diffusione di un altro parametro, tra i più cruciali per monitorare il trend dei prezzi negli Stati Uniti.

Risultato: Wall Street ha puntato di nuovo verso il basso, interrompendo un rally che era andato avanti per cinque settimane consecutive.

Ha comunque provocato stupore quanto detto qualche giorno fa Lawrence Summers:

l’ex segretario al Tesoro americano, al momento professore dell’Università Harvard e collaboratore di Bloomberg Television, ha avvertito che i mercati stanno scommettendo sul fatto che il prossimo annuncio da parte della Fed sia di un rialzo dei tassi, e non di un taglio, con una probabilità pari al 15%.

Summers non è neanche il solo a prevedere uno scenario del genere.

Bloomberg ha riportato infatti che Mark Nash, gestore di fondi macro presso Jupiter Asset Management, intravede uno scenario del genere con una probabilità pari al 20%.

Summers e Nash non sono inoltre neanche mosche bianche.

Cosa dicono gli analisti. E cosa dice la Fed

Kit Juckes, responsabile strategist della divisione forex di Société Générale, ha scritto in una nota ai clienti che, “se l’economia Usa dovesse riaccelerare il passo, la Fed probabilmente si troverà costretta a tornare ad alzare i tassi, con il dollaro che potrebbe segnare un rally” fino a risalire al record testato nel 2022.

E ancora, seppure dovish, Earl Davis, responsabile della divisione di reddito fisso e mercati monetari presso BMO Global Asset Management, ha così ammesso, in un’intervista rilasciata a Bloomberg:

“Le possibilità sono così tante e i risultati così plausibili” che “è molto difficile da parte mia fare quella previsione con grande fiducia”, intendendo per previsione quella, che per ora continua a confermare, di tagli complessivi ai tassi, da parte della Federal Reserve, di 75 punti base, nel corso del 2024.

Se i mercati stanno mettendo in conto il rischio di una nuova stretta monetaria, segnali in tal senso, rassicura Bloomberg, non sono arrivati per ora dai funzionari della Fed.

Lo scorso 31 gennaio, nel commentare l’annuncio sui tassi, il presidente della banca centrale Jerome Powell ha detto che nel Fomc si ritiene che “i nostri tassi abbiano probabilmente testato il picco di questo ciclo di restrizioni monetarie”.

E venerdì scorso la numero uno della Fed di San Francisco Mary Daly ha riconosciuto che la view di tagli complessivi di 75 punti base nel corso del 2024 da parte dei mercati “è una aspettativa ragionevole”.

Il commento di Mirabaud sui tassi. L’outlook sui tagli

Dal canto loro, gli analisti per ora preferiscono continuare a fare previsioni, piuttosto, su quelli che potrebbero essere i tagli ai tassi del 2024, considerandoli probabili non nell’immediato ma più in là, nel mese di giugno:

Gero Jung, Chief Economist di Mirabaud Asset Management, ha scritto per esempio in una nota che “gli ultimi dati sull’inflazione statunitense sono in linea con la nostra previsione di un primo taglio dei tassi da parte della Federal Reserve a giugno, non prima“, facendo notare che, “se si considerano i dati dell’Indice dei prezzi a consumo (IPC) del mese scorso, i numeri sono sostanzialmente in linea con le aspettative di molti analisti, ma mostrano comunque un’inflazione in crescita e non in calo”.

“Ad esempio – ricorda Jung – l’indice IPC core (al netto di generi alimentari ed energia) è salito allo 0,4% rispetto al mese precedente, con un aumento di 0,1 punti percentuali e un tasso annuale appena inferiore al 4% (3,9% a/a), ben al di sopra dell’obiettivo che la Fed si è posta per l’inflazione”.

Da Mirabaud l’attenti all’inflazione degli Stati Uniti, dunque, c’è.

Come dato meno incoraggiante viene citato in particolare l’aumento dei prezzi dei servizi core.

“La solida categoria degli ‘affitti figurativi’ è stata trainata dalla forza degli affitti unifamiliari, ma anche la categoria dei prezzi degli ‘alberghi’ e dei ‘biglietti aerei” ha registrato un’accelerazione”.

Detto questo, Jung ha anche messo in evidenza la necessità di non focalizzarsi “troppo sull’impatto di queste ultime due categorie, poiché si tratta di segmenti volatili”.

Di conseguenza, “continuiamo a sostenere che la Fed procederà con i primi tagli a giugno, e riteniamo che l’inflazione, pur dovendo far fronte a un percorso accidentato, sia destinata a scendere nel corso dell’anno. Ad esempio, l’ultima indagine della Fed di New York ha evidenziato come le aspettative mediane sull’inflazione siano scese. In effetti, l’inflazione attesa a tre anni si attesta ora al 2,4%, il valore più basso dall’inizio della raccolta dei dati”.

Nessuna forward guidance sui tassi dalla Fed. Tanta l’incertezza

Allo stesso tempo, sottolinea l’articolo di Bloomberg, la Fed di Jerome Powell non ha messo a disposizione dei mercati alcuna forward guidance di medio termine: qualcosa che invece, a volte, in passato era avvenuto. E questo significa che sui mercati l’incognita, su cosa accadrà ai tassi, è alquanto alta, così come il timore che la Fed rimanga ancora con le mani in mano, senza iniziare a tagliare il costo del denaro.

Questa paura è stata ben manifestata la scorsa settimana dal mercato dei Treasury, che ha visto i rendimenti a due, tre e cinque anni salire tutti ai record dall’inizio di dicembre.

La verità – ha commentato Lindsay Rosner, responsabile della divisione di investimenti nel multi-sector fixed income di Goldman Sachs – è che l’ultimo miglio di questa battaglia contro l’inflazione sarà accidentato” e che, “con le indicazioni che stanno arrivando dai dati macro singoli, si ha un po’ l’impressione di assistere per certi versi a una partita di ping pong”.

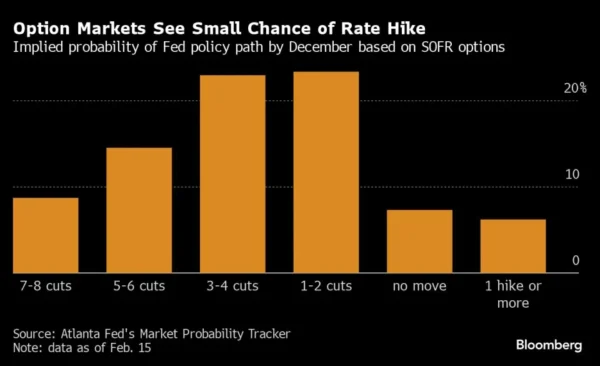

Fatto sta che da un’analisi delle opzioni sui tassi di interesse effettuata da Bloomberg Intelligence è emerso che i trader hanno iniziato a prezzare la possibilità di un rialzo dei tassi nel corso del prossimo anno, a seguito della pubblicazione, martedì scorso, dell’indice dei prezzi al consumo degli Stati Uniti.

La paura è che si ripeta quanto avvenuto alla fine degli anni ’90, in particolare nel 1998, quando la Fed tagliò i tassi per ben tre volte per arginare la crisi finanziaria scatenata dal default del debito della Russia e dai guai in cui finì l’hedge fund Long Term Capital Management.

La stessa Fed iniziò poi a rialzare i tassi nel giugno del 1999 al fine di contenere le pressioni inflazionistiche.