Piazza Affari giù. Spread BTP-Bund a 140 pb, tassi oltre 4% post elezioni europee e vittoria Meloni

Focus sul trend di Piazza Affari e dello spread BTP-Bund dopo l’esito delle elezioni europee. Massima attenzione anche al trend delle altre borse europee e dei titoli di stato dell’area euro, osservati speciali già la scorsa settimana con l’annuncio del primo taglio dei tassi in Eurozona sfornato dalla Bce di Christine Lagarde.

Questa settimana, grande market mover saranno la pubblicazione dell’indice dei prezzi al consumo degli Stati Uniti e, subito dopo, l’annuncio sui tassi da parte della Fed capitanata da Jerome Powell.

Elezioni europee: sell a Piazza Affari, tassi BTP +11 pb, schizzano oltre il 4%

Ma oggi è soprattutto il risultato delle elezioni europee il market mover che detta la direzione di Piazza Affari e dell’azionario e del mercato del reddito fisso dell’Europa.

La stampa internazionale mette in evidenza l’avanzata dei partiti di estrema destra nei paesi dell’Unione europea che, in particolare in Francia, ha messo KO il presidente Emmanuel Macron.

Dopo la sconfitta shock del suo partito Renaissance e a fronte del trionfo di Rassemblement National di Marine Le Pen, il presidente francese ha deciso di sciogliere il Parlamento e di indire nuove elezioni in Francia, che si svolgeranno il 30 giugno e il prossimo 7 luglio.

L’indice Ftse Mib di Piazza Affari si avvia a concludere la sessione odierna in perdita dello 0,80% a quota 34.384 punti. Prysmian, Brunello Cucinelli, Telecom Italia e Nexi sono i titoli peggiori. Tra i migliori Tenaris, Italgas, Hera.

Peggiore tra le borse europee è la borsa di Parigi: nei minimi intraday l’indice azionario Cac 40 è scivolato di oltre il 2%, per poi limare le perdite.

Banche francesi sotto attacco dei sell: Société Générale affonda del 7,5%, BNP Paribas segna un ribasso superiore al 5%, Credit Agricole cede più del 3%.

I titoli delle banche francesi pagano il rischio sovrano Francia e il doom loop che lega gli istituti di credito ai titoli di stato francesi. Focus sul boom dei rendimenti dei bond sovrani francesi, che volano di quasi 11 punti base, al 3,204%.

Più di 11 punti base schizzano i tassi dei BTP a 10 anni, che tornano a volare al di sopra della soglia psicologica del 4%, scattando fino al 4,068%.

LEGGI ANCHE

In Italia vince Meloni, bene anche PD. Alta tensione su BTP e bond Francia

In Italia vittoriosa la presidente del Consiglio Giorgia Meloni, che si era candidata alle elezioni europee.

A fronte del forte astensionismo che ha caratterizzato questo voto – in Italia ha votato appena il 49,69% degli aventi diritto – Fratelli d’Italia FdI ha incassato il 28,81% dei consensi, confermandosi primo partito in Italia e crescendo ancora.

A fronte del forte astensionismo che ha caratterizzato questo voto – in Italia ha votato appena il 49,69% degli aventi diritto – Fratelli d’Italia FdI ha incassato il 28,81% dei consensi, confermandosi primo partito in Italia e crescendo ancora.

Ma è andata molto bene anche al PD di Elly Schlein che ha conquistato il 24,08% dei voti favorevoli.

Male invece il M5S di Giuseppe Conte, al 9,99%, mentre la Lega di Matteo Salvini, che aveva scommesso sul generale Vannacci, ha racimolato appena il 9%, al di sotto del 9,61% di Forza Italia-Noi Moderati-PPE.

Bene Avs (al 6,73%), mentre dalle ultime proiezioni Stati Uniti d’Europa e Azione di Carlo Calenda non hanno raggiunto la soglia del 4%, non entrando dunque nel Parlamento europeo.

Per quanto riguarda il trend dei BTP e degli altri titoli di stato dell’area euro, focus sui rendimenti, che hanno riportato la scorsa settimana un forte calo su base settimanale, il più forte dalla metà di marzo , guardando alla decisione della Bce di tagliare i tassi dell’area euro.

Occhio però: l’inflazione dell’area euro e i dubbi su quelle che saranno le prossime mosse della Fed sui tassi avevano subito gettato un’ombra sul trend dei titoli di stato, BTP inclusi, dal momento che la Bce di Christine Lagarde potrebbe tagliare i tassi in modo decisamente molto meno significativo nel corso del 2024, a causa delle pressioni inflazionistiche ancora molto persistenti, soprattutto per quanto concerne l’inflazione dei servizi.

Non per niente, lo staff della Bce ha rivisto al rialzo le proiezioni dell’inflazione dell’Eurozona.

Inoltre, la reazione immediata dei titoli di stato dell’area euro ai risultati delle elezioni europee è stata subito negativa.

I BTP & Co vengono venduti:

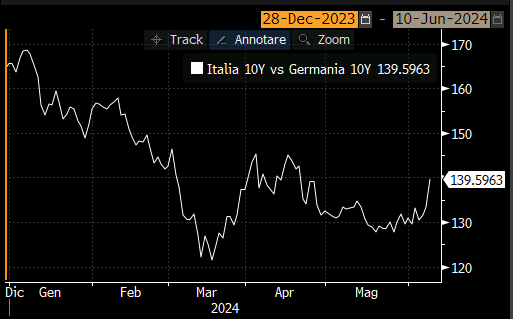

in particolare i rendimenti dei BTP a 10 anni scattano anche oltre 11 punti base tornando a superare la soglia del 4%, mentre lo spread BTP-Bund si allarga risalendo a quota 140 punti base.

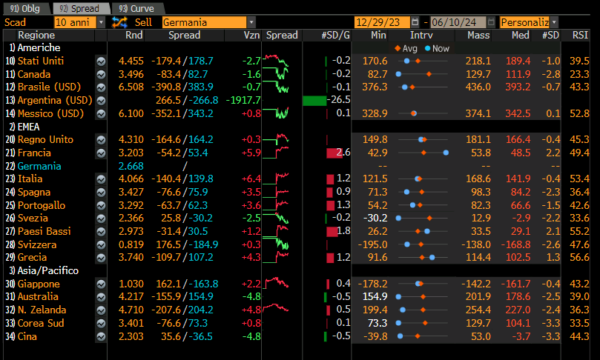

Occhio al trend dei rendimenti dei titoli di stato dell’area euro e non solo, come mostrato dalla tabella di Bloomberg, da cui emerge soprattutto l’alta tensione sui debiti sovrani dell’Italia e della Francia.

LEGGI ANCHE

BTP e spread si confermano ostaggio tassi Bce ma anche Fed. Rendimenti 10y riscattano verso 4%

Elezioni europee e il messaggio spread BTP-Bund: Meloni VS shock Bce-Berlusconi

Spread BTP-Bund orgoglio di Meloni? Tassi sotto il 4% in vista Bce ed elezioni europee

Bce batte Fed su taglio tassi nonostante inflazione. Ma meno tagli nel 2024?

Vale la pena mettere in evidenza il trend dello spread BTP-Bund dalla fine del 2023 fino alla giornata di oggi, 10 giugno 2024, Day After delle elezioni europee.

Piazza Affari e BTP attendono inflazione Usa e Fed

Va ricordato che venerdì scorso i rendimenti dei bond sovrani dell’area euro avevano già pagato l’effetto del report occupazionale Usa che, confermando una crescita dei nuovi posti di lavoro molto più forte delle attese, aveva di nuovo zavorrato le speranze sull’arrivo di un taglio dei tassi sui fed funds Usa nel corso del 2024.

Questa settimana, tra i principali market mover, si mette in evidenza proprio la riunione del Fomc, il braccio di politica monetaria della Fed, che si riunirà domani, martedì 11 giugno, per fare il grande annuncio sui tassi dopodomani, mercoledì 12 giugno.

Venerdì scorso, dopo i numeri relativi all’occupazione Usa i BTP, Bund e altri titoli di stato dell’area euro erano già stati ‘infettati’ dai rendimenti dei Treasury Usa, schizzati di ben 15 punti base dopo la diffusione dei numeri dei payrolls americani.

Cruciali saranno a questo punto le dichiarazioni che il presidente della Fed Jerome Powell rilascerà dopo l’annuncio relativo alla decisione sui tassi, che saranno lasciati fermi al record degli ultimi 23 anni al range compreso tra il 5,25% e il 5,5%.

Qualche ora prima, dal fronte macroeconomico degli Stati Uniti, sarà diffuso il dato cruciale dell’indice dei prezzi al consumo di maggio, tra i termometri più importanti per monitorare il trend dell’inflazione degli Stati Uniti.

L’indice PCI è atteso dagli economisti intervistati da Dow Jones in rialzo del 3,4% su base annua, allo stesso ritmo di aprile, e in crescita dello 0,1% su base mensile, in rallentamento rispetto al +0,3% del mese precedente.

L’indice CPI core, che esclude le componenti più volatili rappresentate dai prezzi dei beni energetici e dei beni alimentari, è stimato in rialzo su base annua del 3,5% e in crescita dello 0,3% su base mensile, rispetto al +3,6% e +0,3% di aprile.

LEGGI ANCHE

Tassi Fed e inflazione Usa: il doppio annuncio è qui. Mercati e anche Bce sull’attenti

Elezioni europee, i commenti degli analisti: occhio all’euro

Così il Team Market Strategy di Mps presenta i prossimi market mover, commentando l’esito delle elezioni europee:

“Questa settimana, la giornata di mercoledì sarà particolarmente importante; nel pomeriggio sarà pubblicato il dato sull’inflazione Usa (attesa relativamente stabile a maggio) e in serata l’esito della riunione Fed, con il Governatore Powell che certamente sarà chiamato a dare la propria opinione sull’andamento del mercato del lavoro e le potenziali ripercussioni sulla politica monetaria”.

Gli analisti fanno notare che “gli OIS prezzano un taglio pieno da parte della Fed solo a dicembre. Questa mattina è presente invece un certo nervosismo sui mercati finanziari europei a causa dell’esito delle elezioni europee con elezioni anticipate convocate da Macron in Francia e marcata sconfitta del cancelliere Scholz in Germania”.

La divisione di ricerca di Mps segnala “l‘indebolimento dell’euro a seguito dell’esito delle elezioni europee, con la sconfitta di Scholz in Germania e Macron in Francia, dove il presidente ha addirittura indetto elezioni anticipate”.

Commenta il trend dell’euro-dollaro anche Gabriel Debach, market analyst di eToro, che indica le “pressioni sulla moneta unica che ben si rimarcano nella variazione percentuale su base mensile del cambio Euro/Dollaro USA, dove si osserva un ritorno a valori negativi per la prima volta dal 10 maggio”.

“Questo dettaglio – secondo Debach – mette in luce un’inversione delle recenti tendenze rialziste e nuove pressioni sulla moneta unica”.

L’analista segnala anche la reazione negativa dei titoli di stato dei paesi periferici dell’area euro, dunque dei BTP & Co, all’esito del voto in Europa:

“I seggi per le parlamentari europee, in attesa di verdetti finali, hanno rilasciato una decisa bocciatura ai governi in Francia e Germania, con conseguenze dirette sulle aspettative di mercato. In Francia, il risultato sfavorevole per il partito di Macron ha spinto il presidente a indire nuove elezioni, una mossa che riflette la volatilità politica e aumenta l’incertezza riguardo alla stabilità fiscale e politica del paese. Questa instabilità si è riverberata anche nei mercati obbligazionari, dove abbiamo visto un marcato allargamento degli spread dei rendimenti sovrani periferici rispetto ai bund tedeschi.

Debach segnala il balzo in particolare dei rendimenti decennali dei titoli di stato di Belgio, Francia e Italia, menzionando in particolare il trend dello spread BTP-Bund a 10 anni.