Bce batte Fed su taglio tassi nonostante inflazione. Ma meno tagli nel 2024?

Un taglio dei tassi è un taglio e non può essere ignorato il fatto che la Bce abbia tagliato prima della Fed per la prima volta in 25 anni. Parola di John Authers, senior editor di Bloomberg, che si oppone a quelle critiche secondo le quali la riunione di ieri della Banca centrale europea guidata da Christine Lagarde sarebbe stata, praticamente, un non evento, visto che i mercati avevano ampiamente scontato la prima sforbiciata del costo del denaro nell’area euro.

“Un taglio dei tassi è un taglio. Non minimizziamo”

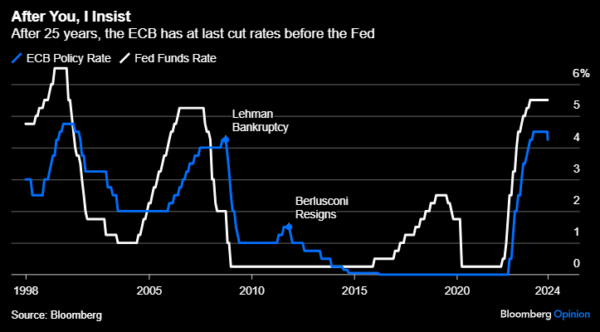

“Non minimizziamo – ha scritto Authers nell’articolo pubblicato su Bloomberg Lagarde Made History. Now, EU Voters Might, Too, ovvero: “Lagarde ha fatto la storia, anche gli elettori Ue potrebbero farla” – La banca centrale europea ha tagliato i tassi nella giornata di giovedì (ieri, 6 giugno 2024)” e lo ha fatto prima della Fed per la prima volta “dalla sua creazione nel 1999”, ovvero per la prima volta negli ultimi 25 anni.

“Quelle volte in cui la Bce ha preso le distanze dalla Fed – ha spiegato il giornalista britannico – è stato (infatti) in senso hawkish, come testimoniato dalle decisioni disastrose di alzare i tassi poco prima del collasso di Lehman Brothers nell’estate del 2008, e prima che la crisi dei debiti sovrani dell’Eurozona raggiungesse il suo picco con le dimissioni forzate di Silvio Berlusconi, nel novembre del 2011″.

Ora, invece, la Banca centrale europea sta agendo in modo autonomo, e questo “è qualcosa di grande”.

Si tratta anche, aggiunge il senior editor di Bloomberg, di un annuncio “un po’ sorprendente, visto che gli ultimi dati (riferimento all’ inflazione dell’area euro resa nota poco prima del BCE-Day di ieri, ma non solo) suggeriscono che l’economia europea è un po’ più solida (rispetto a quanto stimato dagli analisti) e che invece gli Stati Uniti sono un po’ più deboli, rispetto a quanto previsto”: elemento che va a smorzare l’assunto e la giustificazione secondo cui “la Bce avrebbe dovuto muoversi per prima, a causa di una economia (dell’area euro) molto più deludente (rispetto a quella Usa)”.

LEGGI ANCHE

Ma l’economia Usa sta così bene? Occhio ai dati mercato lavoro

Ma le cose stanno così? In realtà anche l’economia Usa sta dando qualche segnale di debolezza, se si considera la carrellata degli ultimi dati macro che hanno confermato un deterioramento più forte di quanto atteso dal consensus e una inflazione meno preoccupante di quanto temuto fino a venerdì scorso dai mercati. A dimostrare come l’inflazione non sia alla fine un mal di testa così forte per la Fed è stata la pubblicazione del Pce core, il parametro preferito dalla Fed per monitorare il trend dei prezzi negli Stati Uniti, e per capire dunque come orientare la politica monetaria della banca centrale.

Occhio anche agli altri indicatori economici diffusi nelle ultime sessioni, in attesa del report verità che sarà diffuso tra qualche ora, ovvero il report occupazionale Usa di maggio.

LEGGI ANCHE

Lavoro Usa: oggi nonfarm payrolls, disoccupazione e salari. Fed alla finestra

Nell’attesa, a mettere in evidenza l’erosione del mercato del lavoro, è stata la pubblicazione del numero relativo ai posti vacanti negli Stati Uniti, scesi al minimo degli ultimi tre anni e il rapporto ADP, che è tornato anch’esso a riaccendere le scommesse su un taglio dei tassi da parte della Fed entro quest’anno, in quanto rivelatosi più debole delle aspettative.

La reazione dei mercati a questi indicatori ha rafforzato di fatto la narrativa di una Fed, che a dispetto di quanto proclamato da Lagarde, continuerà a dettare legge sui mercati (e anche alla Bce).

John Authers ha smentito però questa narrativa, mettendo invece in evidenza l’autonomia della Bce, che ha preceduto la Fed annunciando ieri la decisione di allentare una politica monetaria che – come ha tenuto a rimarcare poi Lagarde ai microfoni di Sky – rimane comunque restrittiva.

Bce VS Fed: i tagli dei tassi in Eurozona e Usa

Per Authers la banca centrale europea ha dato prova di indipendenza tagliando per l’appunto i tassi prima della Fed per la prima volta dal 1999. Se si ha preso le distanze dalla Fed, è stato piuttosto per quei rialzi che ha definito disastrosi.

Qualcuno tuttavia lo smentisce, ricordando quei tagli ai tassi che la Bce ha varato (a fronte di una Banca centrale americana immobile) in altre occasioni.

Si tratta di Oliver Rakau, commentatore della Bce presso @OxfordEconomics, che ha pubblicato il seguente post su X, ricordando quelle sforbiciate che l’Eurotower ha annunciato all’epoca in cui era guidata dall’ex presidente del Consiglio Mario Draghi : tagli che si sono palesati diverse volte, nel 2014, nel 2015 e nel 2019. Rakau ha rimarcato anche l’ulteriore QE-Quantitative easing firmato da Francoforte, che è andato di fatto in pensione soltanto nel 2023.

Sostanzialmente sia John Authers di Bloomberg che l’economista di Oxford Economics hanno rimarcato l’importanza del taglio dei tassi varato dalla Bce nella giornata di ieri.

Tuttavia, Rakau ha smentito l’assunto secondo cui la Bce avrebbe tagliato i tassi prima della Fed addirittura per la prima volta dal 1999. E dalla storia emerge infatti che quel taglio di ieri di 25 punti base annunciato ieri da Francoforte è stato il primo dal 2019 per i tassi sui depositi – passati dal 4% al 3,75% – e il primo dal 2016 per i tassi di interesse sulle operazioni di rifinanziamento principali e sulle operazioni di rifinanziamento marginali, che sono stati abbassati rispettivamente al 4,25% e al 4,50%.

Authers ha fatto notare in ogni caso l’incertezza emersa con le dichiarazioni rilasciate ieri dalla presidente della Bce Christine Lagarde, a seguito dell’annuncio sui tassi, nella conferenza stampa successiva alla pubblicazione del comunicato, parlando di “una roadmap per i tagli futuri dei tassi meno chiara rispetto alle previsioni”.

“Diverse volte – ha indicato il giornalista di Bloomberg – (Lagarde) ha ribadito che la banca (centrale) non si sta impegnando in modo anticipato su ulteriori manovre sui tassi di interesse”.

Citata proprio la view di Oxford Economics, che ha messo in evidenza che “Lagarde e i suoi colleghi stanno cercando tuttora di mostrarsi falchi, anche se l’inflazione (dell’area euro) è scesa in modo sufficiente da giustificare una eventuale decisione (dell’Eurotower) di abbassare la guardia”.

Per questo, Authers ha contestato quanto messo in evidenza da Oxford Economics scrivendo che, se è vero che con la diffusione delle nuove proiezioni economiche della Bce sia emersa la revisione al rialzo dell’outlook sull’inflazione rispetto a tre mesi fa, “la differenza è molto contenuta”.

Dunque, “è difficile definire l’intero pacchetto davvero hawkish”.

Detto questo, “è vero che Lagarde ha saggiamente evitato di cantare vittoria sull’inflazione”, ha fatto notare Authers, aggiungendo che, a questo punto, il vero nodo è rappresentato a questo punto, “così come a Washington, dal mercato del lavoro” e dalla dinamica dei salari, illustrata in Eurozona dall’ultimo rapporto sui salari negoziati.

Altri tagli 2024? I commenti e le previsioni degli analisti

Authers ha segnalato a tal proposito l’opinione di Anatoli Annenkov di Societe Generale, che ha avvertito, nel prevedere le prossime mosse di Lagarde, che “con questo taglio dei tassi, che a nostro avviso è stato più dipendente dalle stime che dai dati attuali, è cruciale che i dati confermino la decelerazione del trend dei salari”.

Ciò significa che, “se il mercato del lavoro europeo non rallenterà nel corso dell’estate, un taglio dei tassi (della Bce) a settembre sarà molto meno probabile”.

Così Gabriel Debach, market analyst di eToro, commenta l’esito del BCE-Day della giornata di ieri:

“Dopo 686 giorni (di rialzi dei tassi), esattamente dal 21 luglio 2022, la Banca Centrale Europea ha finalmente annunciato ieri un taglio dei tassi, il primo sotto la presidenza di Christine Lagarde. Sebbene il mercato avesse già largamente anticipato questa decisione, l’attenzione si è concentrata sulle potenziali dichiarazioni di Lagarde durante la conferenza stampa, considerate l’incognita principale che avrebbe potuto influenzare ulteriormente i mercati”.

“Contrariamente alle aspettative – ha fatto notare Debach – non sono state tanto le parole della presidente quanto il comunicato stesso della Bce a sorprendere e muovere i mercati. Il comunicato ha infatti rivelato una revisione al rialzo delle previsioni sia per l’inflazione che per la crescita del Pil reale di quest’anno, sollevando dubbi sull’eventualità di ulteriori tagli dei tassi. Di fronte a queste nuove stime, i trader hanno modificato le loro aspettative, passando dalla previsione di due ulteriori tagli dei tassi entro la fine dell’anno a soltanto uno, con il taglio di settembre che appare come lo scenario più probabile. Tuttavia, la certezza su questa previsione sta diminuendo”.

A temere che la Bce alla fine sfornerà meno tagli, nel 2024, anche Konstantin Veit, Portfolio Manager di PIMCO che, nella nota a commento dell’annuncio di Francoforte, ha ricordato che la Bce non ha fornito “indicazioni precise per il periodo successivo a giugno”. A questo punto, “sebbene la Bce abbia leggermente abbassato la sua altitudine di crociera, il flusso di dati dei prossimi mesi deciderà la velocità con cui” la restrizione dei tassi sarà ulteriormente ritirata. Secondo il gestore di portafoglio di Pimco, “settembre rappresenta la prossima occasione per rivalutare in modo olistico il processo di disinflazione”. In generale, “contrariamente all’inizio dell’anno, le aspettative del mercato sembrano ragionevoli e sostanzialmente in linea con i tre tagli che abbiamo da tempo previsto per quest’anno nel nostro scenario di base”, che prevede “ulteriori tagli a settembre e dicembre”. Ma il grande ‘ma’ è rappresentato dal fatto che “i rischi propendono per meno tagli, soprattutto a causa della vischiosità dell’inflazione dei servizi, della tenuta del mercato del lavoro, dell’allentamento delle condizioni finanziarie e alle considerazioni sulla gestione del rischio da parte della Bce”.