Bce su inflazione, Pil, banche e tassi euro: cosa emerge dal bollettino

La Bce ha appena pubblicato il suo primo bollettino economico del 2024, facendo il punto della situazione sul Pil e l’inflazione dell’area euro, ma anche sulle banche e sui tassi.

Un riferimento è stato fatto anche all’Italia e allo spread BTP-Bund.

Va detto che, nel bollettino economico della Banca centrale europea guidata da Christine Lagarde, è tutto inciso il danno inferto all’economia dell’Eurozona dalle continue strette monetarie che Francoforte stessa è stata costretta a varare per fermare la corsa dell’inflazione.

Quei rialzi dei tassi che Lagarde ha varato tuttavia in modo incessante, a partire dal luglio del 2022, fino alla fine di ottobre del 2023, continuano di fatto a far sentire il loro effetto, trasmettendosi “con vigore all’economia”.

“Le condizioni di finanziamento più restrittive frenano la domanda, contribuendo a ridurre l’inflazione” e dunque portando a prevedere una crescita economica ancora “contenuta nel breve periodo”.

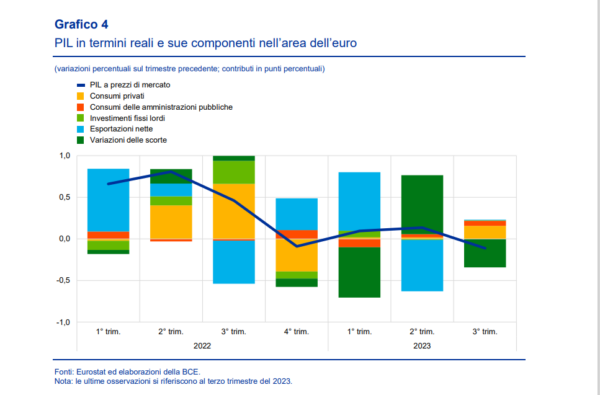

Ma “oltre questo orizzonte – e questa è una delle buone notizie che emergono dal bollettino – l’economia registrerebbe una ripresa per effetto dell’incremento dei redditi reali, allorché le famiglie beneficeranno del calo dell’inflazione e dell’aumento delle retribuzioni, e in conseguenza del miglioramento della domanda estera. Gli esperti dell’Eurosistema, pertanto, segnalano un aumento della crescita da un valore medio (del Pil dell’area euro) dello 0,6 per cento nel 2023 allo 0,8 nel 2024 e all’1,5 sia nel 2025 sia nel 2026″.

La pubblicazione del bollettino arriva in un momento in cui la speranza è che, sulla scia del rallentamento della crescita dei prezzi e dell’erosione dei fondamentali economici dell’Eurozona, i prossimi passi di politica monetaria portino il nome di tagli ai tassi.

- Bce su banche: dal bollettino economico l’alert sui costi di provvista

- Il Pil nel mondo e nell’area euro

- La Bce sull’inflazione

- Bce su tassi titoli di stato euro in picchiata. La frase su spread Italia e BTP

- Bce su emissioni bond e tassi depositi banche

- Confermata la spina del boom delle rate prestiti aziende e mutui famiglie

Bce su banche: dal bollettino economico l’alert sui costi di provvista

Dal bollettino economico della Bce è emerso, riguardo al settore finanziario dell’Eurozona, che le banche dell’area dell’euro hanno dimostrato una buona capacità di tenuta, mettendosi in evidenza con coefficienti patrimoniali elevati e una redditività che è cresciuta in modo significativo nell’ultimo anno.

“Tuttavia – ha avvertito la banca centrale europea – le prospettive per la stabilità finanziaria restano fragili nell’attuale contesto, caratterizzato da condizioni di finanziamento più restrittive, crescita debole e tensioni geopolitiche”.

E “la situazione potrebbe peggiorare se i costi di provvista delle banche dovessero aumentare più delle attese e se un numero maggiore di debitori dovesse incontrare difficoltà nel rimborso dei prestiti”. Un chiaro riferimento, da parte della Bce di Christine Lagarde, al nodo rappresentato dai costi di finanziamento sostenuti dal settore con l’emissione di bond bancari (o obbligazioni bancarie) e al rischio, anche, che i debitori non riescano a restituire i prestiti ricevuti dagli istituti di credito, e che dunque sui bilanci delle banche finiscano per crearsi crediti deteriorati (NPL) e sofferenze.

La Banca centrale europea ha tuttavia rassicurato sul fatto che “l’impatto complessivo di tale scenario sull’economia dovrebbe essere contenuto se i mercati finanziari reagissero in maniera ordinata”, lanciando l’auspicio che la politica macroprudenziale resti “la prima linea di difesa contro l’accumularsi di vulnerabilità finanziarie” e che le misure attualmente in vigore contribuiscano “a preservare la capacità di tenuta del sistema finanziario”.

LEGGI ANCHE

Spread, tassi BTP, Bce e banche: l’outlook di S&P

Banche italiane: titoli e utili al top? Le sfide tassi Bce, BTP e spread

Test SREP Bce su banche euro: risultati 2023 e novità 2024-26

Il Pil nel mondo e nell’area euro

Per quanto riguarda le stime sul Pil, il bollettino economico della Bce ha sottolineato che, “nell’orizzonte temporale di proiezione, l’economia internazionale dovrebbe crescere a un ritmo inferiore alla media storica”, riportando che, secondo le proiezioni, nel 2024 la crescita del Pil mondiale dovrebbe rallentare dal +3,3% segnato nel 2023 al 3,1%, “principalmente a causa dell’impatto ritardato dell’inasprimento della politica monetaria nelle economie avanzate, nelle quali sono state al contempo riviste le prospettive di crescita”.

In generale, “l’economia internazionale dovrebbe continuare a crescere a un ritmo del 3,2% sia nel 2025 sia nel 2026, rimanendo al di sotto della media storica del 3,6 per cento registrata nel periodo compreso tra il 2012 e il 2019″.

Detto questo, “rispetto alle proiezioni di settembre, la crescita del Pil mondiale in termini reali è stata rivista al rialzo di 0,1 punti percentuali sia per il 2023 sia per il 2024″.

La Bce sull’inflazione

“L’inflazione complessiva misurata sull’indice dei prezzi al consumo (IPC) a livello internazionale mantiene un andamento discendente, sostenuta dal calo dei prezzi dei beni energetici e alimentari, sebbene l’inflazione di fondo rimanga elevata”, ha avvertito ancora la Bce.

In particolare, nell’area euro, l’Eurotower ha ricordato che il nuovo outlook sull’inflazione aggiornato nel dicembre del 2023 ha messo in evidenza “un andamento discendente dell’inflazione, che passerebbe da una media del 5,4 per cento nel 2023 al 2,7 per cento nel 2024, al 2,1 per cento nel 2025 e all’1,9 per cento nel 2026″.

La dinamica discendende dell’inflazione è stata motivata, nello specifico, con il “calo dell’inflazione della componente energetica, l’impatto dell’orientamento restrittivo della politica monetaria, il progressivo venir meno delle pressioni inflazionistiche e delle strozzature dal lato dell’offerta, nonché il fatto che le aspettative di inflazione a più lungo termine restino ancorate”.

Di conseguenza, “rispetto all’esercizio dello scorso settembre, le proiezioni per l’inflazione complessiva sono state corrette al ribasso sia per il 2023 sia il 2024, rispettivamente di 0,2 e 0,5 punti percentuali, soprattutto a causa dei recenti dati inferiori alle attese e di ipotesi di minori prezzi delle materie prime energetiche”.

L’outlook sull’inflazione relativo al 2025 è stato lasciato invece invariato.

Bce su tassi titoli di stato euro in picchiata. La frase su spread Italia e BTP

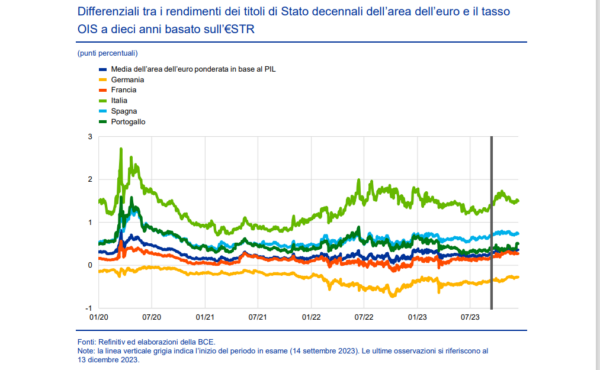

Per quanto riguarda il trend dei tassi, l’Eurotower ha confermato che, nell’ultima parte del 2023, “il rialzo dei tassi a lungo termine privi di rischio dell’area dell’euro si è più che invertito, in quanto i rendimenti dei titoli di Stato statunitensi sono scesi rispetto al picco massimo raggiunto, i valori dell’inflazione dell’area dell’euro hanno registrato un ribasso sorprendentemente superiore alle attese e le prospettive economiche si sono deteriorate”.

Il risultato è che il tasso OIS in euro a dieci anni si è attestato attorno al 2,4 per cento, ovvero circa 50 punti base al di sotto del livello registrato a metà settembre.

Nel bollettino è stato indicato il forte calo riportato dai tassi dei Treasury a 10 anni, che sono capitolati di circa 25 punti base, attestandosi al 4 per cento, dopo un balzo che era stato superiore a 70 punti base nel periodo di riferimento.

In picchiata anche i tassi dei titoli di stato UK, scivolati di circa 45 punti base, collocandosi a circa il 3,8 per cento.

Per quanto riguarda l’area euro, i rendimenti dei bond sovrani “hanno registrato una flessione pressoché analoga a quella dei tassi privi di rischio e i differenziali sono rimasti quasi invariati”.

E, riguardo agli spread, dunque anche allo spread BTP-Bund, “nella maggior parte dei paesi dell’area dell’euro i differenziali sui rendimenti dei titoli di Stato hanno avuto un andamento molto simile. Unica eccezione è rappresentata dal differenziale sui titoli di Stato greci, che è diminuito di 10 punti base in quanto i rating del credito sovrano del paese sono stati elevati a investment grade”.

La Bce ha posto l’accento sulla forte ritirata dei tassi dei BTP a 10 anni, sulla scia degli annunci delle agenzie di rating, che non hanno bocciato la valutazione del debito pubblico italiano.

Per quanto riguarda l’Italia e i suoi BTP, “l’incremento registrato all’inizio del periodo in esame dal differenziale sui titoli di Stato italiani si è poi attenuato, in quanto le agenzie di rating hanno confermato le proprie valutazioni sull’Italia”.

Il trend dello spread BTP-Bund e dei tassi dei BTP è infatti decisamente migliorato dopo la carrellata di annunci sul rating del debito italiano, e dopo l’ansia per il rating junk (spazzatura) di Moody’s finalmente rientrata.

LEGGI ANCHE

Sell su banche italiane e BTP. Su tassi Bce (e Fed) ‘certezze’ smontate

Bond: febbre di fine anno con Fed e Bce. Crollano tassi BTP e Treasury

Tassi BTP e spread: outlook 2024. L’Italia di Meloni tra Bce ed elezioni UE

Bce commenta rating Italia Moody’s e presenta alert su minaccia BTP-spread

Bce su emissioni bond e tassi depositi banche

Tornando alle banche, la Bce ha messo in evidenza che, nel mese di ottobre 2023, i “costi della provvista bancaria nell’area dell’euro hanno continuato a salire, trainati dagli ulteriori aumenti dei tassi sui depositi”.

“Il costo composito del finanziamento mediante ricorso al debito da parte delle banche dell’area dell’euro ha registrato in ottobre un aumento, raggiungendo il livello più elevato da oltre dieci anni e mostrando una maggiore eterogeneità tra paesi. Mentre i rendimenti delle obbligazioni bancarie hanno iniziato a diminuire a novembre, rispecchiando l’andamento della curva dei

rendimenti, i tassi sui depositi hanno registrato aumenti costanti, con alcune variazioni a seconda degli strumenti e dei settori interessati”.

Nello specifico, “la trasmissione dei tassi di riferimento a quelli sui depositi ha continuato a variare significativamente tra le banche, riflettendo principalmente differenze derivanti dalla concorrenza, dalla durata finanziaria dell’attivo e del passivo e dalle disposizioni regolamentari. Per compensare la minore liquidità offerta dalla Bce, le banche hanno incrementato le emissioni di titoli di debito e di strumenti del mercato monetario e hanno intensificato la concorrenza reciproca sui depositi, innalzando la remunerazione di tali strumenti”.

“I risparmiatori hanno spostato i depositi da banche con una remunerazione meno appetibile verso quelle che hanno aumentato i tassi a un ritmo più sostenuto. L’emissione di obbligazioni bancarie, più onerosa per le banche rispetto ai depositi, è aumentata in termini di volume da settembre 2022, in un contesto caratterizzato dal rimborso graduale delle OMRLT e dal calo dei depositi a vista”.

La Bce ha messo in evidenza la resilienza dei bilanci delle banche dell’area euro che, nella prima metà del 2023, hanno rafforzato i loro livelli di capitalizzazione, mantenendo coefficienti patrimoniali ben al di sopra dei requisiti del coefficiente patrimoniale di capitale primario di classe 1 (CET1).

Confermata la spina del boom delle rate prestiti aziende e mutui famiglie

Francoforte ha confermato anche la spina dei tassi sui prestiti alle aziende e sui mutui erogati alle famiglie messa di nuovo in luce ieri da un rapporto di Bankitalia.

“A ottobre 2023 i tassi sui prestiti a imprese e famiglie sono ulteriormente aumentati, riflettendo l’innalzamento dei tassi di riferimento della Bce e l’inasprimento dei criteri per la concessione del credito. Nel periodo compreso tra gli inizi di luglio 2022 e settembre 2023 i tassi di riferimento della Bce sono aumentati in modo sostanziale e rapido, per un totale di 450 punti base”.

La Bce ha parlato di un “netto aumento dei tassi sui prestiti a imprese e famiglie nei paesi dell’area dell’euro“, al punto che “i tassi bancari sui nuovi prestiti alle SNF e alle famiglie hanno raggiunto il livello più elevato da quasi 15 anni, in un contesto di diminuzione dell’erogazione dei prestiti e di irrigidimento dei criteri di concessione del credito”.

Per avere un’idea del salasso sofferto da imprese e famiglie, basti pensare – ed è quanto emerge da questo bollettino – che da maggio 2022, ossia prima che la Bce segnalasse il primo aumento dei tassi nell’attuale ciclo di inasprimento, i tassi sui prestiti a imprese e famiglie per l’acquisto di abitazioni sono aumentati rispettivamente di circa 350 e 210 punti base. A ottobre 2023 i tassi sui prestiti alle imprese sono saliti al 5,27 per cento, rispetto al 5,09 di settembre. Tale aumento ha interessato tutti i periodi di determinazione iniziale del tasso di interesse ed è stato il più ampio per quelli compresi tra uno e cinque anni”.

LEGGI ANCHE

Tassi mutui da incubo con Bce, Bankitalia: record in 15 anni. Prestiti banche giù

Sui mercati e tra le famiglie e le imprese dell’area euro, viva è la speranza che la Bce di Christine Lagarde inizi ad abbassare i tassi di interesse.

Nel suo ultimo atto del 2023, la Banca centrale europea guidata da Christine Lagarde ha confermato, come da attese, i tassi sulle operazioni di rifinanziamento principali, sulle operazioni di rifinanziamento marginale e sui depositi presso la banca centrale, rispettivamente al 4,50%, al 4,75% e al 4,00%.