Bce sta nazionalizzando mercato titoli di stato area euro? Con bazooka PEPP avrà in pancia 43% dei Bund e 2/5 dei BTP

La Bce sta per caso nazionalizzando il mercato dei bond sovrani dell’Eurozona, congelando sempre di più il trading dei privati? La domanda è lecita, visto che un precedente esiste.

E’ quello della Bank of Japan che, con lo shopping sfrenato non solo di titoli di stato giapponesi ma anche di ETF, così come anche di fondi immobiliari (i cosidderri J-REIT), per non parlare anche dei corporate bond, ha praticamente nazionalizzato il mercato azionario e obbligazionario del Giappone.

Un articolo di Bloomberg riprende l’esempio della BoJ nell’articolo One of the World’s Top Bond Markets Is Slowly Capitulating to QE.

Tradotto: “il QE (quantitative easing) sta facendo capitolare lentamente uno dei mercati dei bond più importanti al mondo”.

Il riferimento non è al mercato dei bond made in Japan (già capitolato), ma a quello dei titoli di stato dell’area euro, che sta per “chiudere lentamente a causa dell’appetito insaziabile della Bce“.

In che senso chiudere?

Una testimonianza diretta arriva da Alessandro Tentori, responsabile della divisione degli investimenti di Axa Investment Managers, che ha scritto di recente una nota ai clienti dal titolo più che esplicativo: “Bye Bye Bunds”, ovvero “Addio Bund”, mettendo in evidenza come stia diventando sempre più difficile fare trading sui titoli di stato tedeschi.

L’argomento è più che attuale, se si considera che, proprio nella giornata di ieri, la Bce di Christine Lagarde ha annunciato il tanto atteso regalo di Natale per i mercati e l’economia dell’area euro: tra le novità, già prezzate nelle sessioni precedenti, il potenziamento del PEPP , ovvero del QE pandemico, verso cui tutti i paesi dell’euro dovrebbero essere molto grati.

L’argomento è più che attuale, se si considera che, proprio nella giornata di ieri, la Bce di Christine Lagarde ha annunciato il tanto atteso regalo di Natale per i mercati e l’economia dell’area euro: tra le novità, già prezzate nelle sessioni precedenti, il potenziamento del PEPP , ovvero del QE pandemico, verso cui tutti i paesi dell’euro dovrebbero essere molto grati.

Se lo spread BTP-Bund è sceso di 200 punti base circa dal mese di marzo, giusto per fare un esempio, è stato infatti proprio all’assist arrivato dalla Bce, che ha creato uno strumento anti-pandemia ad hoc. Tant’è che, secondo gli analisti di Société Générale, i BTP saranno quelli che beneficeranno di più della nuova mossa arrivata da Francoforte. Occhio a stime spread. Ed è bene ricordare anche come, per la prima volta nella storia, i BTP a cinque anni, qualche giorno fa, abbiano presentato rendimenti negativi.

QE pandemico rafforzato: Bce deterrà fino a 2/5 dei BTP

L’incremento deciso per il PEPP è di 500 miliardi di euro: ciò significa che la dotazione complessiva del PEPP è stata portata a un valore di 1.850 miliardi di euro.

Il risultato di questa decisione sarà incredibile. Stando ai dati compilati da Bloomberg Intelligence la Bce finirà con il detenere, entro la fine dell’anno prossimo, il 43% circa del mercato dei titoli di stato tedeschi e 2/5 circa dei bond italiani, in deciso rialzo nei confronti delle quote della fine del 2019, che sono state rispettivamente del 30% e del 25%.

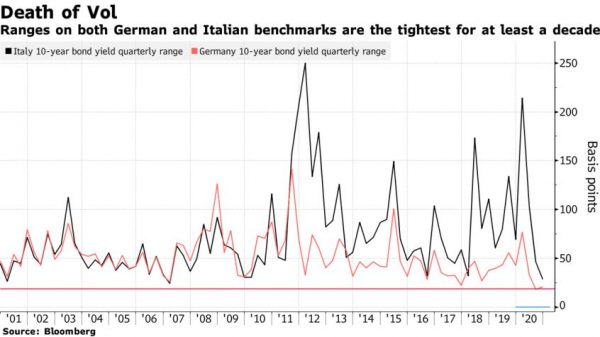

Ma lo shopping sfrenato che da un po’ di tempo, accanto alla Bank of Japan, vede ormai protagonista anche la Bce, sta avendo un costo: la morte dei mercati, e l’estromissione graduale ma quasi inesorabile dei privati dal trading dei bond sovrani dell’Eurozona.

Axa ha reso noto a tal proposito che i volumi di trading dei futures sui Bund sono crollati del 62% da quando la Bce ha iniziato ad acquistare i titoli di stato con i suoi piani di Quantitative easing (QE). Certo, ai BTP è andata più che bene, visto che lo spread con i Bund è scivolato al minimo dalla crisi finanziaria globale del 2008.

“Il problema, con il Quantitative easing, è che i bond che vanno a finire nel bilancio della banca centrale non vengono scambiati – ha detto Tentori di Axa Investment Managers, aggiungendo che -l’unico modo con cui il rischio sui debiti che incombe sui governi europei può essere rimosso completamente è con la mutualizzazione totale. Oppure, chiudendo i mercati“.

Così commenta Bloomberg:

“Le implicazioni sono impressionanti per chi fa trading sui bond. Le piattaforme di trading del reddito fisso del Giappone sono state decimate nell’ultimo decennio e i mercati sono così morti che a volte non viene scambiato neanche un bond governativo in una sessione. Nonostante il debito esistente del Giappone sia superiore agli $8 trilioni, la Bank of Japan detiene circa la metà della somma, e a volte una quantità vicina al 90% delle emissioni singole”.

Secondo i critici dei vari bazooka della Bce – che accusano la banca centrale di aver provocato immani effetti distorsivi sui mercati – il Giappone dovrebbe servire da monito. Non per niente si parla spesso di fenomeno di Japanification, Giapponesizzazione, dell’Eurozona e degli Stati Uniti. Quella politica monetaria straordinaria espansiva lanciata dal Giappone, finora, ha chiaramente fallito nel sostenere l’inflazione. E anche la Bce sta chiaramente fallendo nel suo tentativo di sostenere i prezzi dell’Eurozona. E stava fallendo ancora prima della pandemia Covid.