Banche: offerta BBVA per Banco Sabadell accende M&A in Spagna e Ue

La banca spagnola BBVA ha presentato una proposta di combinazione con la connazionale Banco Sabadell, dalla quale scaturirebbe una nuova entità da oltre 70 miliardi di euro di capitalizzazione. La mossa riaccende le speculazioni sul consolidamento bancario in Europa, in uno contesto macroeconomico destinato a mutare nei prossimi mesi, in scia alla normalizzazione della politica monetaria da parte della Bce. In Italia, occhi puntati su Unicredit, che non ha nascosto le sue mire espansionistiche nel Vecchio Continente, grazie all’ingente quantità di riserve accumulate negli ultimi anni grazie anche agli aumenti dei tassi.

BBVA punta a fusione con Banco Sabadell

In una lettera inviata al Cda di Banco Sabadell, BBVA (Banco Bilbao Vizcaya Argentaria) ha dettagliato una proposta di fusione tra le due banche. L’offerta, interamente in azioni, prevede un rapporto di scambio pari a un’azione BBVA di nuova emissione ogni 4,83 azioni Sabadell.

Secondo i calcoli di Bloomberg, Banco Sabadell verrebbe valutata circa 12 miliardi di euro e l’istituto risultante dalla fusione avrebbe una market cap di €72 miliardi, all’incirca la stessa di Banco Santander, inferiore in Europa soltanto a Bnp Paribas (€77 miliardi). La proposta ridurrebbe il CET1 di circa 30 punti base, considerando i costi di ristrutturazione stimati pari a €1,45 miliardi al lordo delle imposte.

Il progetto offrirebbe un premio molto interessante per gli azionisti del Banco Sabadell, pari al 30% rispetto al prezzo di chiusura del 29 aprile. Gli azionisti della banca più piccola verrebbero a detenere il 16% del gruppo combinato.

I punti di forza dell’accordo BBVA-Banco Sabadell

L’entità combinata, spiega BBVA, diventerebbe una delle istituzioni finanziarie più grandi e solide in Europa, con un patrimonio totale superiore a 1.000 miliardi di euro e più di 100 milioni di clienti a livello globale, con l’ambizione di diventare la banca più grande per capitalizzazione di mercato nell’area dell’euro.

La scala più ampia consentirebbe di affrontare al meglio le sfide strutturali del settore e gli investimenti nella trasformazione digitale. La nuova banca sarebbe più competitiva e avrebbe una maggiore redditività, con una posizione patrimoniale più forte e possibilità di distribuzioni interessanti per gli azionisti.

Entrambe le banche hanno una forte capacità strategica, con modelli di business complementari. Banco Sabadell è il punto di riferimento in Spagna nel segmento delle piccole e medie imprese e, come BBVA, ha una chiara leadership nella digitalizzazione e nella sostenibilità. Inoltre, la sua presenza nel Regno Unito rafforzerebbe la scala globale di BBVA e la sua leadership in Messico, Turchia e Sud America.

Il management della banca risultante dalla fusione sarebbe composto da dirigenti di entrambe e tre membri dell’attuale Cda di Banco Sabadell verrebbero proposti a far parte del Cda di BBVA come amministratori non esecutivi.

Lo scenario per le banche europee: focus sulla Bce

Gli aumenti dei tassi di interesse effettuati dalle banche centrali negli ultimi due anni, al fine di contrastare l’inflazione galoppante, hanno permesso a molte banche di gonfiare i margini di interesse e registrare profitti record.

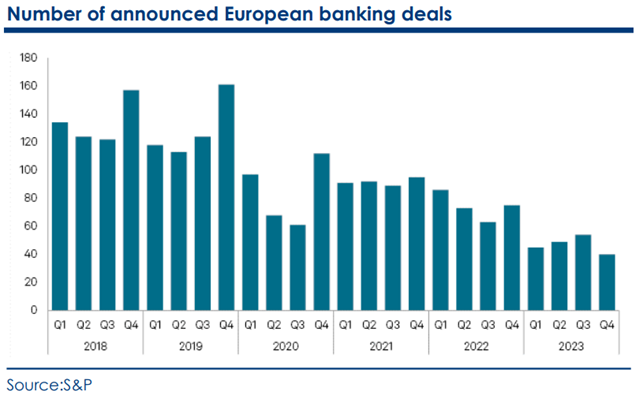

Molti istituti hanno redistribuito gran parte degli utili attraverso dividendi e piani di buyback, mentre le operazioni di M&A sono state scoraggiate dal contesto macroeconomico incerto, come visibile nel seguente grafico.

Ora però la situazione sta cambiando. L’inflazione si sta lentamente normalizzando e la prospettiva è quella di un abbassamento dei tassi nei prossimi mesi, anche se il ritmo dell’allentamento monetario dipenderà dai dati che usciranno di volta in volta.

Banche UE alla ricerca di opportunità

In tale scenario, i manager delle grandi banche europee sono alla ricerca di opportunità per diversificare il business, in previsione di una riduzione dei margini di interesse. Questo può agevolare un processo di consolidamento del comparto bancario in Europa, come sottolineato dagli esperti di Intesa Sanpaolo, secondo cui “la fusione di BBVA con Banco Sabadell potrebbe segnare il culmine del consolidamento bancario spagnolo o segnalare un più ampio trend di M&A in Europa.”

Per gli analisti, “la crescente digitalizzazione mette sotto pressione le banche più piccole, rendendo essenziale la scalabilità” mentre “la Bce sostiene il consolidamento per rafforzare la resilienza bancaria”. Inoltre, “le difficoltà finanziarie delle fintech offrono opportunità di acquisizione per le banche”, mentre le fusioni riguardano anche il settore dell’investment banking, “a causa del calo dei ricavi derivanti dalle attività di Ipo.”

In Italia, riflettori puntati su Unicredit

I leader bancari europei sottolineano da anni la necessità di accordi trasformativi per distinguersi in un mercato frammentato e saturato da migliaia di piccoli istituti di credito regionali. Tuttavia, il processo è stato ostacolato da alcuni ostacoli politici e legislativi, come la mancanza di un sistema comune di protezione per i depositanti.

Tra gli istituti sotto osservazione in questo possibile risiko bancario europeo c’è senz’altro Unicredit, anche alla luce delle recenti dichiarazioni del Ceo Orcel, che ha aperto ad eventuali “acquisizioni strategiche in grado di generare sinergie e con un IRR (Internal Rate of Return, ndr) di almeno il 15%”.

Dopo aver acquisito la partecipazione dello Stato greco in Alpha Bank e l’unità rumena di Alpha, l’istituto di Piazza Gae Aulenti sta valutando ulteriori opportunità nei 13 mercati in cui opera, con focus in particolare sull’Europa centrale e orientale. Da monitorare anche la situazione in Germania, con la possibile uscita dello stato da Commerzbank.