Oro: le previsioni di Goldman e i 6 temi chiave per i metalli nel 2024

Goldman Sachs prevede un rialzo dei prezzi dell’oro nel 2024, sostenuto dall’abbassamento dei tassi reali e dalla domanda forte, sia da parte delle banche centrali dei mercati emergenti sia del retail. Ecco i sei argomenti caldi sul settore dei metalli in vista del 2024, individuati dalla banca d’affari americana nel report “Metal Views: Unlocking the upside”.

La rimozione dell’ostacolo legato ai tassi può favorire anche l’oro

La svolta dovish della Fed della scorsa settimana e la conseguente forte accelerazione delle aspettative di allentamento della politica monetaria da parte degli economisti hanno eliminato uno degli ostacoli principali che frenava il rialzo dei metalli.

I tassi elevati, infatti, hanno rappresentato quest’anno un vento contrario per i metalli nei mercati sviluppati, determinando una significativa distorsione negativa della domanda fisica, legata a una riduzione delle scorte e gravando sui segmenti della domanda finale ad alta intensità di capitale.

La maggiore probabilità di una brusca correzione dei tassi, in un contesto di crescita resiliente negli Stati Uniti, offre un significativo fattore incrementale positivo per il rialzo dei metalli, compreso l’oro.

Minor smaltimento di scorte nei mercati sviluppati

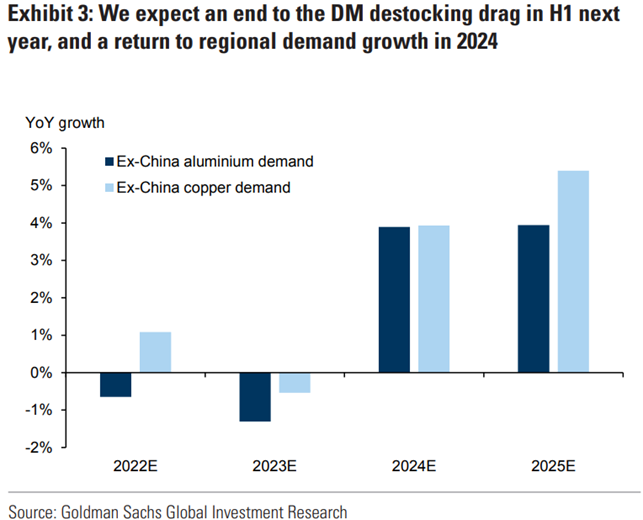

Goldman si attende una riduzione del processo di smaltimento delle scorte nella prima metà del 2024. La contrazione stimata della domanda finale di metalli, escludendo la Cina, è pari all’1% ma il destocking implica che la domanda fisica apparente sia diminuita in misura maggiore, del 5-10%. Questo ha controbilanciato la sorpresa al rialzo osservata nella richiesta di metalli in Cina.

I principali settori ad alta intensità di capitale che consumano metalli, come l’edilizia, e i segmenti green, come le rinnovabili, dovrebbero progressivamente beneficiare del ciclo di allentamento. Il miglioramento della domanda dei mercati sviluppati potrebbe generare rapidamente tensioni e sostenere al rialzo i prezzi.

La politica green della Cina rimane in piedi

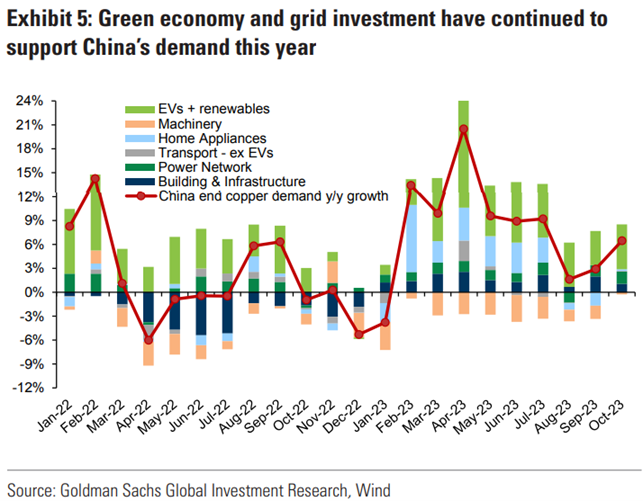

La Central Economic Works Conference cinese di questa settimana ha deluso le aspettative dei mercati, anche per la mancanza di dettagli politici, ma per Goldman sarebbe sbagliato dedurne un allontanamento dal sostegno politico evidenziato in precedenza.

Gli analisti pongono l’accento sul tono pro-crescita della conferenza, l’indicazione di un ulteriore sostegno fiscale, nonché la segnalazione di alcune potenziali politiche future focalizzate sulla domanda interna ad alta intensità di metalli (ad esempio, mirate ai veicoli elettrici e agli elettrodomestici).

I tassi di crescita della domanda di alluminio, rame e zinco hanno mantenuto nel quarto trimestre un trend simile a quello del terzo trimestre e la domanda cinese di metalli raffinati dovrebbe rimanere sostenuta nel primo trimestre del 2024. Quindi, fermo restando il sostegno dalle importazioni cinesi, una svolta anticipata nella domanda da parte dei mercati sviluppati dovrebbe accentuare le pressioni rialziste sui prezzi.

Le sanzioni contro la Russia

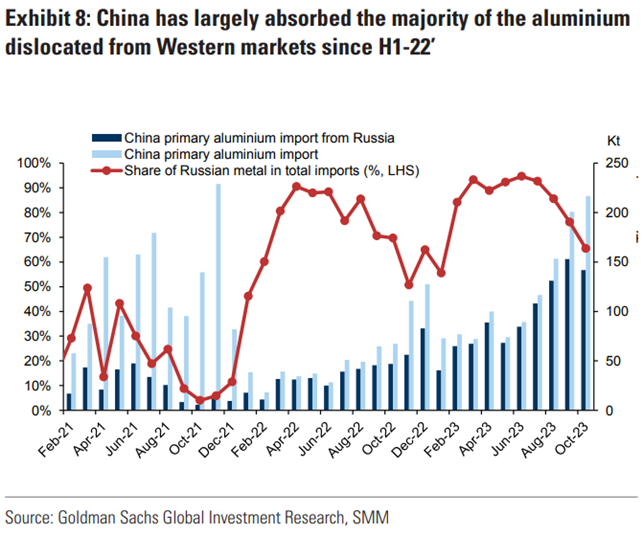

Il London Metal Exchange ha reso noto che i clienti britannici della borsa dei metalli non ferrosi più importante del mondo non potranno consegnare o annullare i warrant su metalli russi in alcun magazzino al di fuori del Regno Unito a partire dal 15 dicembre, a meno che tale metallo/warrant non sia stato acquisito prima della stessa data.

Questo renderà probabilmente più difficile per qualsiasi entità con sede nel Regno Unito o con un trader britannico prendere posizioni sui metalli russi sul LME. Le implicazioni riguardano soprattutto l’alluminio e il nichel, data la massima esposizione russa. È probabile una moderazione dell’appetito europeo per i metalli russi, già in calo da metà 2022, mentre i prezzi nel Vecchio Continente potrebbero aumentare perché le forniture proverrebbero da alternative più care.

Le sanzioni potrebbero essere il preludio di provvedimenti simili da parte degli Stati Uniti. Questo scenario costituirebbe un significativo fattore rialzista per i prezzi dell’alluminio e del nichel, per i quali Goldman fissa target a 12 mesi rispettivamente pari a $ 2.600/t e 15.000 $/t.

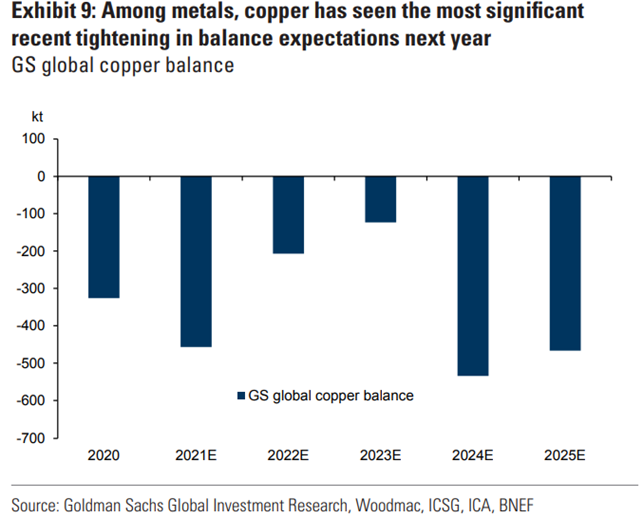

Il rialzo del rame si rafforzerà

Tra tutti i metalli industriali, il rame è quello che di recente ha visto il più significativo inasprimento delle aspettative di bilanciamento tra domanda e offerta. Le stime di Goldman indicano un deficit di 534 mila tonnellate nel 2024, in calo a 467kt nel 2025. L’aspetto più critico è legato ad una brusca revisione al ribasso delle attese sulla crescita dell’offerta mineraria del prossimo anno, dal +6% al 3% su base annua.

Visti gli attuali livelli di scorte, poco più di 260kt, il deficit del 2024 sarebbe già sufficiente ad esaurire le riserve globali, lasciando il mercato esposto ad oscillazioni dei prezzi.

L’allentamento della politica monetaria rischia di rafforzare ulteriormente queste dinamiche, sostenendo la domanda ex-Cina, mentre non dovrebbero esserci risposte dal lato dell’offerta nel breve, visti i tempi pluriennali per lo sviluppo delle miniere e l’attuale scarsa propensione agli investimenti. L’obiettivo di Goldman Sachs per il rame a 12 mesi è pari a 10.000 dollari/t.

Rivalutazione dell’oro, i target di Goldman

A seguito della significativa revisione del percorso sui tassi da parte della Fed, emersa dalla riunione della scorsa settimana, Goldman prevede cinque tagli nel 2024, rispetto ai due precedenti e prevedono che il rendimento dei Treasury decennali si assesti intorno al 3,75% nella seconda metà del 2024, rispetto all’attuale 3,9%.

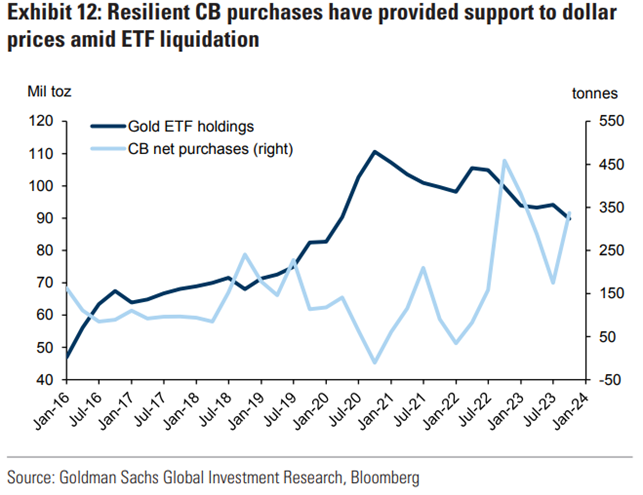

Già quest’anno, precisano gli analisti, i prezzi dell’oro sono stati ben supportati da forti acquisti delle banche centrali (+14% da inizio settembre) che hanno compensato la liquidazione degli ETF (-9% da inizio anno). Il metallo giallo ha inoltre beneficiato della forte domanda al dettaglio in India e Cina (+6% da inizio settembre), che dovrebbe rimanere sostenuta fino al 2024.

La Fed più accomodante e la minor forza del dollaro dovrebbero rimuovere gli ostacoli fondamentali nel percorso rialzista dell’oro, stimolando anche la domanda di ETF. In tale contesto, Goldman prevede per l’oro i seguenti target di prezzo: 2.065 dollari l’oncia su un orizzonte temporale di 3 mesi, $2.125 a 6 mesi e $2.175 a un anno, con un rendimento spot implicito del 6%.