M&A banche, Goldman Sachs: prede perfette Mps e Banco BPM, ma non solo. Risiko bancario e la ‘sorpresa’ UniCredit

Mps, Banco BPM, Bper: qual è la banca che, secondo gli analisti di Goldman Sachs, rappresenta la preda perfetta in una eventuale operazione di M&A tra le banche italiane? Si fa un gran parlare di risiko bancario, non solo in Italia, ma in generale in Eurozona, grazie alla benedizione – si potrebbe dire anche desiderio vero e proprio – della Bce, che ha fretta di celebrare le nozze nel comparto.

Ma quale banca dispone di quei requisiti sia qualitativi che quantitativi tali da renderla la preda ideale? O, magari, acquirente ideale?

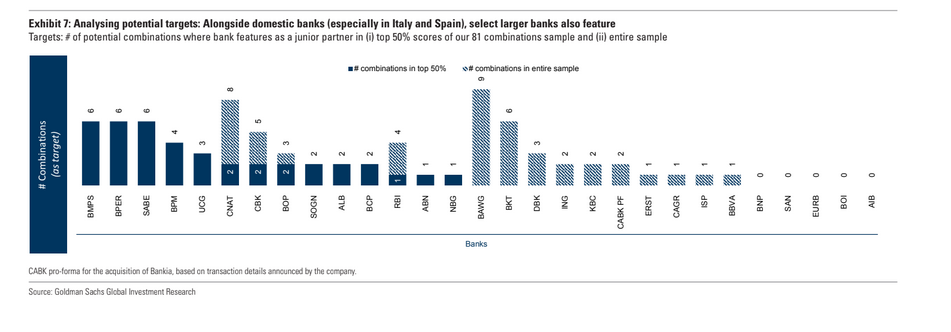

Gli istituti che vengono considerati target potenziali in modo favorevole sono caratterizzati, spiegano gli analisti di Goldman Sachs, da una capitalizzazione di mercato piccola/media e da un’alta attenzione focalizzata su un singolo mercato domestico.

Tra le top cinque, quattro sono banche che operano infatti soltanto nell’ambito domestico, ovvero Bper, Monte dei Paschi di Siena, Sabadell e Banco BPM.

Viene tuttavia sottolineato che anche le grandi banche, il cui valore di mercato è sceso in modo molto sostenuto e che operano in diverse aree, sono presentate come potenziali target: è il caso di Natixis, UniCredit, Société Générale.

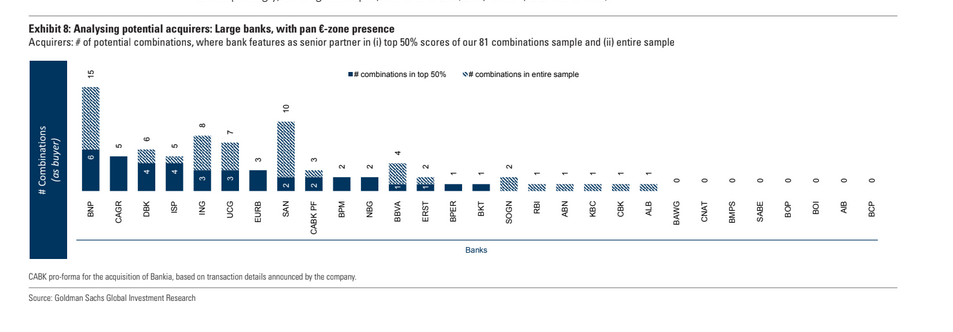

Le banche che presentano le caratteristiche di perfette acquirenti sono invece quelle dotate di una grande capitalizzazione di mercato, che operano in aree geografiche diverse. Tra le prime cinque, quattro sono sistemiche ovvero: BNP Paribas, Credit Agricole, Deutsche Bank e ING.

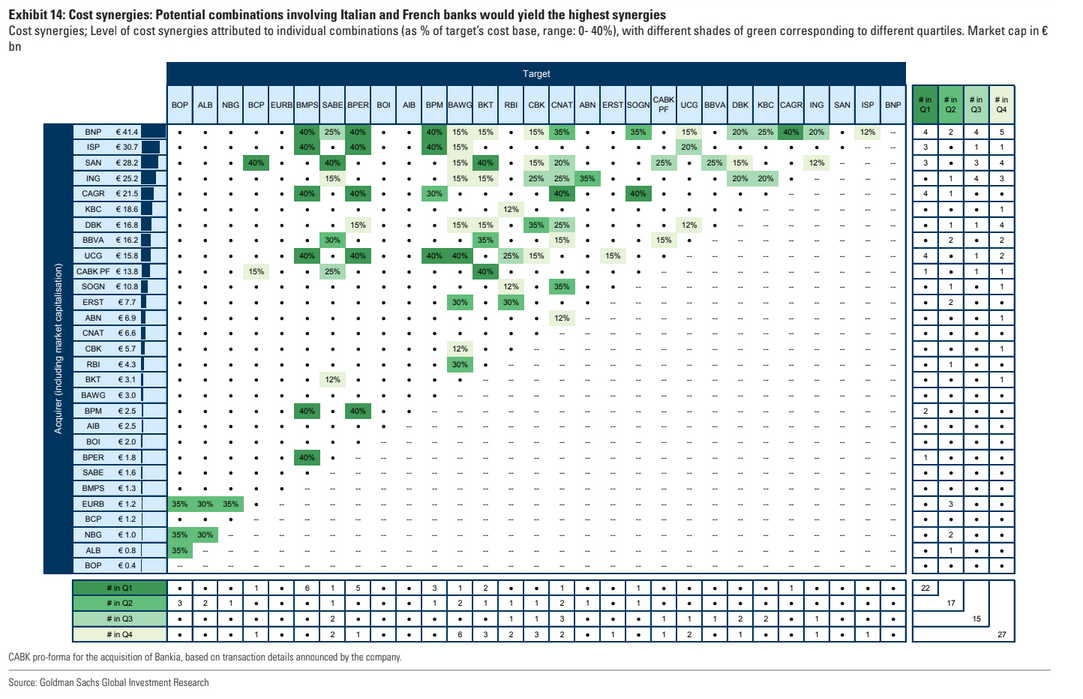

Un’altra conclusione a cui arrivano gli analisti di Goldman Sachs è che una fusione potenziale che coinvolgesse le banche italiane e francesi assicurerebbe le sinergie sui costi più elevate. Occhio al grafico in cui la capitalizzazione di mercati è espressa in miliardi di euro.

Con il suo report odierno dedicato alla febbre di M&A in Europa, Goldman Sachs ha individuato ed esaminato, utilizzando parametri ben precisi di un suo modello standardizzato, “tutte le combinazioni possibili tra le 29 banche dell’Eurozona che vengono da noi coperte”. Lo studio ha permesso agli analisti di esaminare 406 potenziali combinazioni, da cui è emerso che alcuni istituti più di altri hanno una maggiore probabilità di diventare target di operazioni di consolidamento.

I target price che tengono conto del fattore M&A su Mps, Bper, BPM, UniCredit

Alle banche sono stati così assegnati valori da 1 a 3, a seconda della loro propensione a partecipare a un deal di M&A: chi ha un livello 1 di M&A ha una probabilità compresa tra il 30% e il 50%, considerata alta, di diventare società target di acquisizione; chi ha un livello 2 ha una probabilità media (tra il 15% e il 30%) di essere rilevata, mentre la probabilità più bassa è quella assegnata alle banche che fanno parte del livello 3 di M&A (probabilità compresa tra lo zero e il 15%).

Goldman Sachs ha considerato ha tenuto conto inoltre di queste probabilità (principalmente di quelle rappresentate dai livelli 1 e 2) per definire i suoi target price su determinati titoli. Il risultato è stato il cambiamento in alcuni casi notevole degli obiettivi sui prezzi delle azioni, che hanno interessato, tra le banche italiane, soprattutto BPM (target price rivisto al rialzo del 9%), e tra le straniere Commerzbank (+29%), Société Générale (+17%) e ancora di più Sabadell, con un target price rivisto al rialzo a +34%.

Banco BPM, ormai da settimane e mesi al centro delle indiscrezioni su possibili operazioni di M&A in Italia, è stata inserita così nel club delle spose perfette anche da Goldman Sachs.

Goldman ha in realtà tagliato il target sul titolo da “buy” a “neutral” in una nota separata pubblicata oggi. Nel target price, ha incluso invece una maggiore probabilità che la banca diventi target di acquisizione. La cosiddetta “componente di M&A – si legge nell’analisi – sale dal 15% precedente, al 30% nel nostro target price”. Di conseguenza “assegnamo a BPM un livello di M&A pari a 1 (rispetto al 2 precedente)”, il che significa che una fusione che veda la banca di Piazza Meda come preda appetibile sia considerata sempre più probabile. Il target a 12 mesi basato sul ROTE/COE è stato alzato dal precedente 1,70 a 1,85 euro, con Goldman che ha spiegato che “il target price incorpora una valutazione standalone fondamentale basata sul ROTE/COE pari a 1,58 euro (invariata), che incide per il 70%, e un valore M&A di 2,54 euro per azione, che incide per il 30% (in precedenza era di 2,41 euro)”.

Passiamo a Bper che, insieme a Credit Agricole e UniCredit, sarebbe inclusa nei tre dossier sul tavolo di Banco BPM. Goldman Sachs ha assegnato un rating “buy” al titolo, a fronte di un livello di M&A pari a 1, il che significa che la probabilità che la banca diventi preda appetibile è tra le più alte. Il target price a 12 mesi è di 2,20 euro, e incorpora una valutazione fondamentale su base standalone per il 70%, pari a 1,88 euro, e un valore M&A di 2,91 euro, che incide per il 30%.

Veniamo a Mps, il cui futuro appare sempre più incerto, visto che, purtroppo per lo Stato suo maggiore azionista dal 2017, nessuno la vuole. Il rating che il titolo si becca è pari a neutral, a fronte di un’alta probabilità che l’istituto finisca per diventare preda, visto il livello di M&A è pari, anche in questo caso, a 1. Il target price incorpora un valore fondamentale basato su una situazione di standalone, pari a 0,93 euro per azione (rispetto ai precedenti 94 centesimi); e un valore di M&A pari a 2,89 euro per azione, che incide per il 30% (in precedenza era pari a 2,74 euro).

E che dire invece di UniCredit? Intanto, se per noi italiani è la prossima predatrice che scenderà in campo, se non altro per inseguire la leadership di Intesa SanPaolo, dopo che questa ha acquisto Ubi Banca, per gli analisti di Goldman Sachs è più preda, come si è visto sopra.

In realtà aualche dubbio, tra gli addetti ai lavori, era già venuto. Così la nota di Goldman Sachs:

“Assegnamo a UniCredit un livello M&A pari a 2 (rispetto al 3 precedente)”, il che indica che uno scenario che vede UniCredit convolare a nozze con un altro gruppo bancario viene considerato più probabile. Il target price a 12 mesi è stato aumentato a 12,30 euro dai precedenti 11,80 euro, incorporando una valutazione fondamentale di 11,80 euro all’85% e un valore M&A di 15,13, al 15%. Il rating viene confermato a Buy.

Per tutte le banche italiane esaminate, gli analisti sottolineano che “i rischi al ribasso chiave sulla nostra view di investimento e sui target sul prezzo sono rappresentati da un margine netto di interesse peggiore delle attese, dalla crescita dei prestiti, dalla qualità del credito, da una operazione di M&A di carattere diluitivo o da un peggiore controllo dei costi”.

Tra i rischi ci sono anche “cambiamenti negativi non previsti che si ricollegano al contesto sovrano (dunque dell’Italia, riferimento al legame che esiste tra le banche e il debito sovrano) e ai fattori macroeconomici, di qualità degli asset e di regolamentazione.