Banche europee ora hanno assist inflazione: in Borsa +76% da settembre anche grazie a fine ghigliottina dividendi da Bce

La prospettiva di un rialzo dei tassi di interesse a causa di un’impennata più o meno duratura dell’inflazione si sta dimostrando positiva almeno per un settore: quello delle banche, soprattutto dell’area euro, tartassate da una politica monetaria a tassi negativi che in questi anni ha fatto danni soprattutto alla loro redditività.

Le varie batoste che i correntisti stanno soffrendo da qualche mese a qualche parte, tra chi come Fineco minaccia di chiudere i conti correnti e chi come ING annuncia di ‘punire’ i correntisti colpevoli, tra chi come UniCredit è costretta ad alzare il canone fino a +70% di un conto e chi come Widiba di Mps impone rincari ancora più importanti, si spiega d’altronde proprio con il fatto che, con tassi al di sotto dello zero, alle banche fare pura attività tradizionale di intermediazione, ormai non conviene più.

Le varie batoste che i correntisti stanno soffrendo da qualche mese a qualche parte, tra chi come Fineco minaccia di chiudere i conti correnti e chi come ING annuncia di ‘punire’ i correntisti colpevoli, tra chi come UniCredit è costretta ad alzare il canone fino a +70% di un conto e chi come Widiba di Mps impone rincari ancora più importanti, si spiega d’altronde proprio con il fatto che, con tassi al di sotto dello zero, alle banche fare pura attività tradizionale di intermediazione, ormai non conviene più.

Qualcosa però sta cambiando: le aspettative sulla crescita dell’inflazione si stanno rafforzando, sia in Eurozona, che nel Regno Unito, che negli Stati Uniti.

E, di conseguenza, come sta dimostrando il caso Fed, si stanno rafforzando anche le aspettative di un rialzo anticipato dei tassi. La Bce rimane tranquilla, anche e soprattutto a causa di una ripresa dell’economia molto meno significativa di quella made in Usa: la presidente Christine Lagarde lo sa, e non perde occasione di ribadire quanto il suo bazooka anti-Covid 19 PEPP rimanga importante (anche se poi viene in qualche modo contraddetta dagli analisti di Goldman Sachs, che paventano un più o meno imminente tapering del QE pandemico).

Banche: titoli vincenti con aspettative più alte inflazione

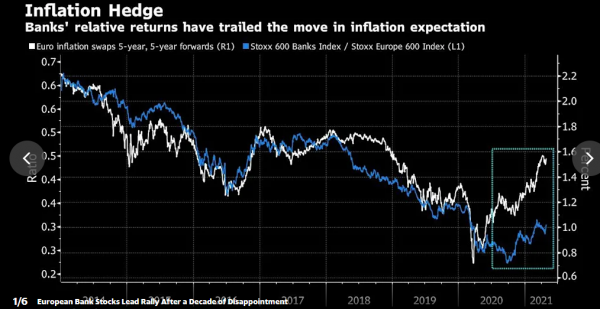

Detto questo, vincitori dell’ansia da tapering-taper tantrum sono sicuramente i titoli delle banche, sia europee che americane.

Un articolo di Bloomberg ha fatto per esempio notare come forse questa potrebbe essere la volta buona per i titoli del settore, che si sono confermati i peggiori delle borse europee dell’ultimo decennio, a parte qualche scatto in avanti che ha lasciato il tempo che ha trovato.

Ora, “con il riemergere di un’inflazione che promette la fine di un’era a tassi vicini allo zero, il settore è tra quelli che stanno guadagnando di più nel 2021″, si legge nell’articolo, che mette in evidenza come l’indice di riferimento Stoxx 600 Banks Index sia balzato del 76% dal minimo di settembre, riportando il guadagno più forte dal periodo di ripresa dalla crisi finanziaria.

Tra le 11 banche che hanno visto più che raddoppiare le loro quotazioni, figurano Société Générale, Banco Santander e Natwest Group.

La cosa interessante è che il sottoindice rimane ancora al di sotto dei livelli precedenti la pandemia Covid-19, il che significa che i titoli che comprende sono tuttora relativamente convenienti.

I rendimenti dei bond stanno inoltre salendo, rendendo più redditizio per le banche erogare prestiti.

I rendimenti dei bond stanno inoltre salendo, rendendo più redditizio per le banche erogare prestiti.

“Ovviamente, i finanziari funzionano in questo tipo di contesto – ha commentato a Bloomberg Alan Custis, responsabile della divisione di azionario UK presso Lazard Asset Management – I finanziari appaiono ancora molto convenienti rispetto ai loro livelli pre-Covid e, da un punto di vista di valutazione assoluta, sono particolarmente convenienti qui nel Regno Unito”.

Forse, riporta ancora l’articolo, l’indicatore più positivo per i titoli bancari, in questo momento, è proprio l’inflazione, sia reale che anticipata, che sta spingendo al rialzo i tassi di interesse di lungo termine, aumentando i margini che le banche possono guadagnare con l’erogazione dei prestiti.

I dati confermano il trend in atto, con l’indice dei prezzi al consumo balzato negli States più delle attese, a fronte di una Bce che ha rivisto al rialzo le proprie stime sull’inflazione. E la stessa cosa ha fatto la Federal Reserve di Jerome Powell.

Banche: migliora outlook su utili e cedole con fine stop Bce

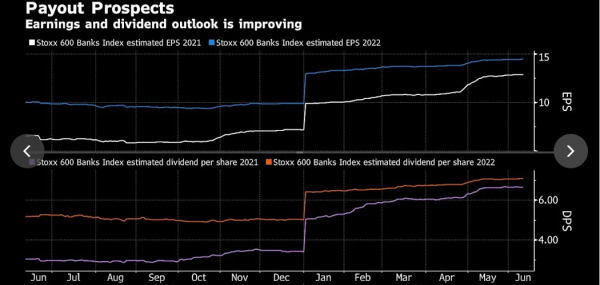

Ma non è solo la prospettiva della fine dei tassi allo zero a fare da assist ai titoli bancari: come si legge nell’articolo di Bloomberg, il rally è sostenuto anche dagli utili, visto che nei primi tre mesi dell’anno i profitti delle banche hanno battuto le attese del 40%.

“La stagione degli utili del primo trimestre è stata la più costruttiva dopo un periodo di tempo molto lungo – hanno scritto in una nota gli analisti di Goldman Sachs che fanno capo al team di Jernej Omahen – Le banche hanno tra l’altro smesso di effettuare accantonamenti per perdite future sui crediti (NPL, crediti deteriorati)”.

“La stagione degli utili del primo trimestre è stata la più costruttiva dopo un periodo di tempo molto lungo – hanno scritto in una nota gli analisti di Goldman Sachs che fanno capo al team di Jernej Omahen – Le banche hanno tra l’altro smesso di effettuare accantonamenti per perdite future sui crediti (NPL, crediti deteriorati)”.

Le divisioni di investment banking e di risparmio gestito sono stati e sono tuttora altri fattori che hanno migliorato l’outlook per le banche, con le attese di “dividendi e operazioni di buyback azionari più ghiotti”.

D’altronde, ormai ci siamo. (Ma occhio all’altra data clou del 23 luglio)

D’altronde, ormai ci siamo. (Ma occhio all’altra data clou del 23 luglio)

Le restrizioni sulla distribuzione delle cedole imposte nell’area euro dalla Bce stanno per essere finalmente rimosse: bisognerà aspettare ancora, al 30 settembre, ma finalmente quella ghigliottina sui dividendi decisa dalla banca centrale europea dopo una stagione di ferrei divieti è stata un fattore che ha frenato non poco il potenziale di rialzo delle banche. E ora questo fattore sta per essere eliminato.

“Dopo l’eliminazione delle restrizioni, le banche torneranno alle loro politiche di remunerazione a favore degli azionisti, offrendo dividendi che si stima saranno attorno al 5-6%“, ha commentato a Bloomberg Cristina Benito, responsabile della divisione di portafogli discretionary per Mapfre AM.