Tassi negativi sui conti correnti, il grido delle imprese: ‘Un’aberrazione’. E in questa banca ‘multa’ già oltre 13.500 euro

Liquidità e correntisti puniti: e dopo i casi di Fineco, ma anche di UniCredit e di altre banche, le associazioni dei consumatori e delle imprese sono sul piede di guerra, contro il fenomeno dei tassi negativi sui conti correnti.

“Sono un’aberrazione”, sentenzia senza mezzi termini Unimpresa, mentre Carlotta Scozzari, nell’articolo pubblicato su Business Insider, parla del caso Danske Bank, la banca danese che applica tassi negativi sui depositi già dalla soglia dei 13.500 euro (altro che 100.000 euro!).

“Sono un’aberrazione”, sentenzia senza mezzi termini Unimpresa, mentre Carlotta Scozzari, nell’articolo pubblicato su Business Insider, parla del caso Danske Bank, la banca danese che applica tassi negativi sui depositi già dalla soglia dei 13.500 euro (altro che 100.000 euro!).

Così Unimpresa:

“I tassi negativi sui conti correnti applicati dalle banche italiane, per ora solo sui depositi con saldo superiore a 100.000 euro, sono un’aberrazione, specie in una situazione così difficile a causa della pandemia da Covid. Viene scaricata sulla clientela più facoltosa la multa che la Banca centrale europea applica alle banche sulla liquidità in eccesso lasciata sui depositi della stessa Bce. Una scelta dettata dal fatto che le banche del nostro Paese preferiscono ridurre la loro attività sul fronte del credito, riducendo conseguentemente gli impieghi nei prestiti, preferendo spingere di più la vendita di prodotti finanziari e assicurativi che si rivela, sul versante delle commissioni e quindi dei ricavi, assai più redditizia. L’assioma è il seguente: sempre più ricavi da commissione, sempre meno finanziamenti alla cosiddetta economia reale”. A lanciare l’avvertimento è lo stesso vicepresidente di Unimpresa, Giuseppe Spadafora, che aggiunge:

“Un altro aspetto che ci preoccupa ovvero che l’aver avviato questo comportamento, vuoi con tassi di interesse passivi vuoi con commissioni extra, rappresenta un pericoloso precedente: non mi meraviglierei, insomma, se in futuro le banche cominciassero a tassare anche i conti con saldi più contenuti, quelli delle famiglie e delle piccole e medie imprese”, osserva il vicepresidente di Unimpresa.

“Sono sorpreso del silenzio sia della politica sia delle istituzioni finanziarie di vigilanza: non è possibile che, con la scusa del libero mercato, passi in sordina un comportamento così dannoso per la nostra economia: viene aggredita la liquidità che i cittadini più facoltosi potrebbero spendere e incrementare i consumi, vengono colpite le somme con le quali gli imprenditori pagano stipendi, fornitori e pure lo Stato con imposte e contributi vari”, aggiunge Spadafora.

Il caso Danske Bank. Abbassata la soglia pericolo

Di fatto, si potrebbe dire che, punendo la liquidità, le banche finiscono per il rendere i correntisti, per dirla in parole povere, ‘cornuti e mazziati’.

Mazzìati sicuramente dalla crisi Covid-19, cornuti, in quanto traditi dalle banche che, per scaricare la suddetta multa di cui parla Spadafora, finiscono non solo per penalizzare i depositi, ma per cambiare anche business: concentrandosi, per l’appunto, più sulla vendita dei prodotti finanziari, sul risparmio gestito, che non sull’erogazione del credito all’economia, famiglie e aziende, già azzannate dalle conseguenze economiche disastrose del coronavirus.

Il problema è che la situazione sta peggiorando, se si prende in considerazione quanto comunicato da Danske Bank di recente – QUI il comunicato.

“Danske Bank abbassa la soglia per imporre i tassi di interesse negativi sui depositi dei clienti retail da 250.000 corone (l’equivalente di 32.000 euro) a 100.000 corone (13.500 euro circa) e introduce uno spread sui tassi compreso tra -0,75% e -1% alle aziende clienti. Le piccole imprese saranno colpite con il tasso meno negativo, pari a -0,75%. Il cambiamento partirà dal 1° luglio del 2021. La combinazione del persistere di una prospettiva dei livelli negativi dei tassi di interesse e dell’aumento del surplus dei depositi significa che Danske Bank modificherà i termini dei tassi di interesse per i depositi standard con effetto dal 1° luglio del 2021 sia per i clienti retail che per le aziende”.

A parlare della mazzata danese è stato in Italia per primo il sito Business Insider, con l’articolo scritto da Carlotta Scozzari, che sottolinea come “le banche dell’Unione Europea continuino a prendere provvedimenti rispetto alla montagna di liquidità che si sta accumulando sui conti correnti dei clienti”.

Intesa cercherà di convincere clienti a non tenere fermi i soldi

Come ha sottolineato in una recente nota SOS tariffe, il fenomeno dei tassi negativi sui conti correnti, in Europa, non è certo nuovo.

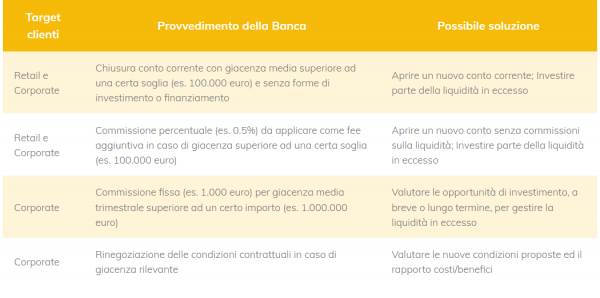

L’associazione presenta inoltre una tabella (vedi sotto), che “riassume i principali provvedimenti che gli istituti bancari stanno mettendo in pratica, o potranno avviare nel corso del prossimo futuro, per il contrasto della liquidità in eccesso”. Per ogni provvedimento vengono evidenziate anche le possibili soluzioni per evitare i costi extra che gli istituti applicheranno in caso di giacenze elevate”.

Viene citato ovviamente lo shock Fineco, disposto a chiudere i conti correnti dei clienti inattivi.

Viene citato ovviamente lo shock Fineco, disposto a chiudere i conti correnti dei clienti inattivi.

Viene citato il caso UniCredit, con alcuni clienti che si sono svegliati ricevendo nella cassetta della posta la notizia del rialzo del canone (fino a +70%) , a partire dal prossimo 1° luglio, con addebito effettivo dal 1° agosto.

E vengono citate le mosse già effettive o in corso di valutazione da parte di altre banche, del calibro di Mps, Banco BPM, Bnl gruppo BNP Paribas, Intesa SanPaolo.

A proposito di Banco BPM, SOS Tariffe informa che “l’istituto di credito sta valutando la possibilità di applicare delle commissioni che siano proporzionali alle giacenze per i conti correnti intestati alle imprese. In particolare, a questo proposito si legge che “anche Banco Bpm sta assistendo a una crescita significativa della liquidità presente sui conti correnti in considerazione del particolare momento e della conseguente minore propensione alla spesa delle famiglie anche in relazione alla preoccupazione per il futuro. Come ricordiamo ai nostri clienti, in determinati contesti di mercato, la liquidità non porta alcun beneficio e, anzi, rappresenta un valore che si deprezza in termini reali. Allo stesso tempo, la Banca può proporre forme di investimento modulate sulle specifiche esigenze dei clienti, anche per profili molto conservativi”.

Occhio anche alla mossa di Intesa SanPaolo: “Per quanto riguarda Intesa Sanpaolo, non sono previste commissioni, ma la banca cercherà di convincere i propri clienti a non lasciare i soldi fermi sui conti correnti poiché tale scelta rappresenta una dispersione di valore, mentre Mps non ha ancora rilasciato dichiarazioni in merito alla questione”.

SOS tariffe commenta che, “al giorno d’oggi tenere troppi soldi sul proprio conto corrente non è conveniente ma, al contrario, può risultare rischioso e controproducente. Il Fidt, ovvero il Fondo interbancario di tutela dei depositi, garantisce i soldi fino a un massimo di 100.000 euro: ciò significa che in caso di fallimento della banca si perderebbero i capitali in più che sono stati depositati. A partire dal 2016, infatti, sono in vigore le norme europee del bail in, che impongono la gestione della crisi degli istituti di credito con l’utilizzo di risorse private, per fare in modo di non gravare sui contribuenti e sul deficit. Nella pratica questo si traduce con la possibile aggressione di conti correnti con più di 100.000 euro da parte di azionisti e obbligazionisti nei casi in cui la banca dichiari il proprio fallimento”.

SOS Tariffe continua rilevando che, “al contrario, i conti correnti con poco deposito presentano dei vantaggi di non poco conto: per esempio, quando il saldo sul conto corrente è inferiore a 5.000 euro non si paga l’imposta di bollo e si possono risparmiare 34,20 euro all’anno. Allo stesso modo, chi non ha depositato troppi soldi sul proprio conto corrente sarebbe al sicuro anche nel caso in cui il Governo decidesse di introdurre l’imposta patrimoniale“.

Di recente, è stato lo stesso amministratore delegato di Banco BPM, Giuseppe Castagna, a spiegare la batosta ai correntisti.

Nel corso di una puntata della Zuppa economica di Nicola Porro, Castagna è stato interpellato oltre che dal conduttore Porro anche da Leopoldo Gasbarro, Direttore Responsabile Wall Street Italia.

Dopo aver elencato le varie ragioni alla base del fenomeno della lotta alla liquidità, il ceo ha sottolineato che “oggettivamente lasciare i soldi sul conto corrente non conviene molto, perché è vero che le banche ci perdono, ma il risparmiatore non ci guadagna, perché comunque prende zero e rischia semplicemente con il tempo di vedere depapeurato il potere di acquisto, sebbene ci sia oggi un’inflazione molto bassa, ma comunque superiore allo zero”.

Fatto sta che la lotta al contante e alla liquidità sta diventando quasi plateale, presentando risvolti inquietanti, se si esamina anche il caso ING, la banca olandese che ha detto addio al contante in Italia. E viene da chiedersi se proprio questo atteggiamento delle banche non finirà per caso per spingere soprattutto gli italiani, popolo innamorato del contante, a riprendere quell’abitudine mai scomparsa di rimettere i soldi sotto il materasso.