Russia-Ucraina, Italia vittima illustre con dipendenza gas. Bce: outlook Goldman Sachs su cosa dirà e farà

Italia grande vittima del conflitto Russia-Ucraina, sia per la sua elevata dipendenza dalle forniture di gas russo, sia per l’ampliamento dello spread BTP-Bund che potrebbe essere destinato a continuare. E’ quanto emerge da un’analisi di Goldman Sachs dedicata all’impatto che la guerra in Ucraina avrà sull’economia dell’Eurozona e, di conseguenza, sulle decisioni che la Bce di Christine Lagarde dovrà prendere nell’immediato, in occasione del prossimo meeting del Consiglio direttivo del prossimo giovedì, 10 marzo.

LEGGI ANCHE

Italia: fiducia in calo e con scoppio crisi Russia-Ucraina dati rischiano di peggiorare

Da un lato l’inflazione che corre, con l’impennata dei prezzi energetici, prima scatenata dagli effetti del reopening dell’economia nel post Covid, ora con i timori che Vladimir Putin chiuda i rubinetti di petrolio e gas; dall’altro la guerra, che inevitabilmente intaccherà i fondamentali economici di tutto il mondo:

Goldman Sachs ricorda le recenti dichiarazioni dell’esponente del Consiglio direttivo della Bce Philip Lane, che ha presentato uno scenario di base per la congiuntura dell’area euro, parlando di un’impatto della guerra in Ucraina che sforbicerebbe la crescita del Pil dello 0,3%-0,4%, con un rischio al ribasso fino a -1%.

In particolare le “sanzioni SWIFT – scrivono gli esperti di Goldman Sachs – potrebbero scatenare ulteriori rischi al ribasso per tutto il settore bancario europeo, interrompendo anche le attività commerciali”.

Non lo scenario ideale per il mondo, e soprattutto per l’Italia, per l’indiscutibile dipendenza dal gas made in Russia.

Effetto rischio gas su Pil Eurozona: Italia tra economie più colpite

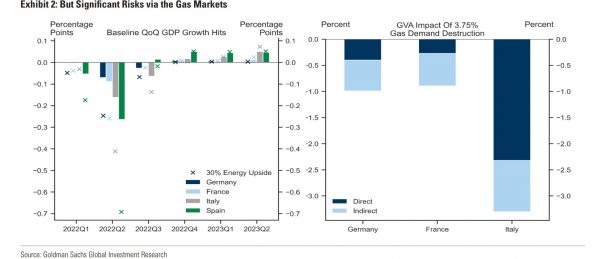

Nel loto outlook sull’economia dell’Eurozona, gli economisti di Goldman Sachs spiegano che, dalla loro “analisi sulle ripercussioni potenziali dell’invasione della Russia sull’attività dell’area euro”, emergono “effetti di contagio limitati sul commercio e sulle condizioni finanziarie”. Tuttavia, emergono anche “conseguenze significative” dai mercati energetici, in particolare da quello del gas.

“In particolare, prevediamo che il balzo dei prezzi energetici ridurrà la crescita del Pil dell’area euro di almeno lo 0,1% quest’anno (nel nostro nuovo scenario di base), fino a sforbiciare la crescita dello 0,4% in uno scenario ribassista, unito agli effetti di condizioni finanziarie più rigide. In più, crediamo che le interruzioni di forniture di gas potrebbero pesare sul Pil, con una incidenza potenziale dell’1% in Germania e Francia e fino al 3% nel caso dell’Italia”.

“In particolare, prevediamo che il balzo dei prezzi energetici ridurrà la crescita del Pil dell’area euro di almeno lo 0,1% quest’anno (nel nostro nuovo scenario di base), fino a sforbiciare la crescita dello 0,4% in uno scenario ribassista, unito agli effetti di condizioni finanziarie più rigide. In più, crediamo che le interruzioni di forniture di gas potrebbero pesare sul Pil, con una incidenza potenziale dell’1% in Germania e Francia e fino al 3% nel caso dell’Italia”.

Effetto guerra: Goldman parla anche di rischio frammentazione euro e Bce

Non solo:

“I nostri strategist sui tassi prevedono un ampliamento degli spread sovrani nel breve termine, visto che il freno alla crescita associato al conflitto potrebbe, nel nostro scenario ribassista, mettere a rischio la sostenibilità del debito”. Questo è anche uno dei motivi per cui “la Bce cercherà di rassicurare i mercati sul fatto che la sua ‘opzionalità’ nel reagire alle pressioni inflazionistiche continuerà ad andare di pari passo con la flessibilità volta a contenere i rischi di frammentazione (dell’euro)”.

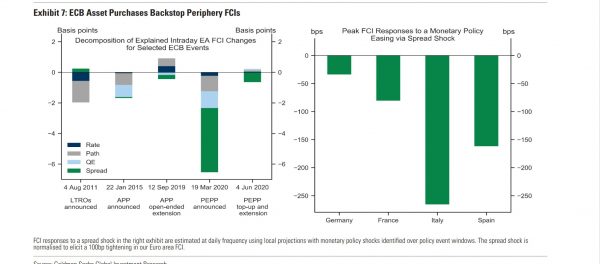

Goldman Sachs ricorda che “gli strumenti di cui la Bce dispone attualmente per far fronte ai rischi di frammentazione includono i reinvestimenti flessibili (del capitale rimborsato dei titoli in scadenza) e l’OMT, laddove l’APP (il programma di acquisto di asset è uno strumento monetario”.

A suo avviso, “ci sono pochi ostacoli a utilizzare la flessibilità dei reinvestimenti”. In generale, la divisione di ricerca crede che la Bce sia pronta ad a rassicurare (i mercati) sugli shock di frammentazione. La Bce potrebbe allentare per esempio le richieste di garanzie per i prestiti che eroga o lanciare condizioni favorevoli di TLTRO ( a favore delle banche europee) e operazioni anche aggiuntive. Detto questo – ricorda Goldman Sachs – l’esperienza dimostra che gli annunci di programmi di acquisto di asset (come l’OMT e il PEPP) possano essere molto efficaci nel contenere i premi sul rischio dei debiti sovrani nell’area euro, sostenendo le condizioni finanziarie della periferia”.

Ma quale sarà l’outlook sulla crescita e l’inflazione che la Bce di Christine Lagarde potrebbe annunciare nella prossima imminente riunione di giovedì 10 marzo?

Così si legge nell’analisi:

“Nello scenario di base che include gli effetti della guerra in Ucraina sull’Europa prevediamo che le proiezioni di crescita dello staff (della Bce) stimeranno un rialzo (del Pil) del 3,8% per il 2022 (crescita rivista dunque al ribasso di 0,4 punti percentuali), ma cambiamenti limitati al di là di questo. In questo scenario, le previsioni sull’inflazione core dovreebbero invece salire in modo significativo, e noi ci aspettiamo per il 2022, il 2023 e il 2024 rispettivamente rialzi del 2,4%, dell’1,8% e del 2%. Crediamo inoltre che le stime sull’inflazione headline verranno riviste al rialzo in modo notevole fino a +5% nel 2022 e a +2,2% nel 2023, mentre ci aspettiamo una proiezione invariata pari a +1,8% nel 2024, a causa della pendenza verso il basso della curva forward dei prezzi energetici”.

Secondo Goldman Sachs è possibile che il Consiglio direttivo della Bce dica che l’outlook sull’inflazione continua ad avvicinarsi “a un livello che avallerebbe una stretta monetaria” ma, anche, che aggiunga che queste condizioni non sono ancora “soddisfatte pienamente”.

La Bce di Lagarde riuscirà dunque a staccare la spina al QE pandemico, come aveva annunciato, alla fine di marzo?

“Rimaniamo fiduciosi nel fatto che la Bce inizi a porre fine agli acquisti di asset in linea con l’attuale guidance di politica monetaria – si legge nell’analisi – Ma crediamo che l’ostacolo rappresentato dal Quantitative Tightening sia molto più alto che in altre economie avanzate, e prevediamo che la politica restrittiva si manifesterà attraverso rialzi dei tassi per tre regioni. La prima è che i tassi di interesse garantiscono un controllo diretto maggiore sulle condizioni di finanziamento e dunque sull’economia reale. Il secondo motivo, è che l’economia dei paesi core dell’euro è più sensibile agli shock dei tassi rispetto a quelli della periferia, mentre il contrario è vero per quanto concerne decisioni shock sul QE (..) “. E questo significa che l’annuncio di un Quantitative Tightening (riduzione del bilancio della Bce) rischierebbe secondo Goldman Sachs di avere ripercussioni sproporzionate sulle economie della periferia (dunque anche sull’Italia). La terza ragione è che gli annunci sugli acquisti di asset possono avere un impatto significativo sull’indice che monitora le condizioni di finanziamento non solo attraverso il canale della duration, ma anche attraverso il canale del rischio sul credito. Praticamente, visto il rischio che gli annunci dei QT possano essere interpretati dal mercato come un segnale di ritiro di garanzie contro il rischio di frammentazione, questi annunci stessi potrebbero scatenare un notevole allargamento degli spread della periferia”. Meglio, dunque, propendere per la soluzione strette monetarie.

“Rimaniamo fiduciosi nel fatto che la Bce inizi a porre fine agli acquisti di asset in linea con l’attuale guidance di politica monetaria – si legge nell’analisi – Ma crediamo che l’ostacolo rappresentato dal Quantitative Tightening sia molto più alto che in altre economie avanzate, e prevediamo che la politica restrittiva si manifesterà attraverso rialzi dei tassi per tre regioni. La prima è che i tassi di interesse garantiscono un controllo diretto maggiore sulle condizioni di finanziamento e dunque sull’economia reale. Il secondo motivo, è che l’economia dei paesi core dell’euro è più sensibile agli shock dei tassi rispetto a quelli della periferia, mentre il contrario è vero per quanto concerne decisioni shock sul QE (..) “. E questo significa che l’annuncio di un Quantitative Tightening (riduzione del bilancio della Bce) rischierebbe secondo Goldman Sachs di avere ripercussioni sproporzionate sulle economie della periferia (dunque anche sull’Italia). La terza ragione è che gli annunci sugli acquisti di asset possono avere un impatto significativo sull’indice che monitora le condizioni di finanziamento non solo attraverso il canale della duration, ma anche attraverso il canale del rischio sul credito. Praticamente, visto il rischio che gli annunci dei QT possano essere interpretati dal mercato come un segnale di ritiro di garanzie contro il rischio di frammentazione, questi annunci stessi potrebbero scatenare un notevole allargamento degli spread della periferia”. Meglio, dunque, propendere per la soluzione strette monetarie.