Natale e fine anno di sell off sui BTP? Attenzione al fattore liquidità (GRAFICI)

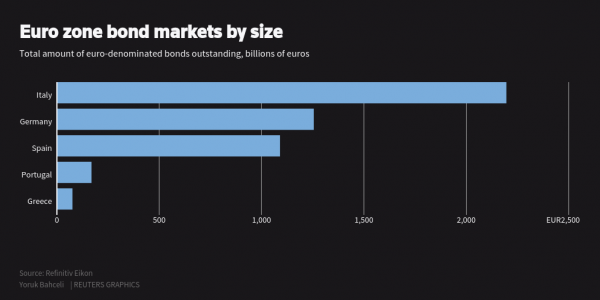

Fattore liquidità: è meglio che Italia, Spagna, Portogallo e Grecia (a parte l’assente Irlanda i componenti del triste acronimo Piigs) si preparino ai sell: dopo aver incassato guadagni a doppie cifre, gli investitori che finora hanno fatto incetta dei bond sovrani dei paesi del sud Europa stanno riducendo, infatti, la loro esposizione su questi titoli di stato.

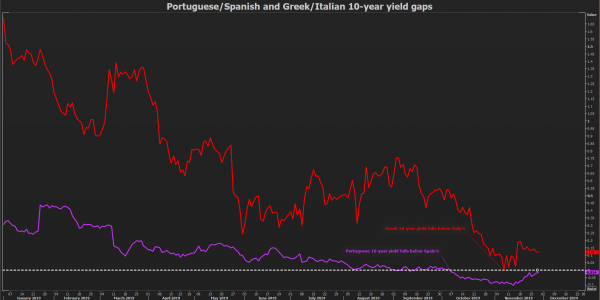

Motivo? I volumi più bassi che caratterizzano di solito questo segmento del mercato del reddito fisso nella stagione delle feste natalizie. E’ quanto fa notare un articolo di Reuters, che ricorda, anche, che nel 2019 i tassi sui BTP, ma anche quelli sui bond sovrani spagnoli e portoghesi hanno sofferto la flessione più forte in anni, registrando un tonfo di 90-135 punti base. Per non parlare poi, nello specifico, del crollo dei rendimenti decennali greci, scivolati di quasi 300 punti base.

La flessione è stata tale che, verso la metà di agosto, i tassi decennali spagnoli e portoghesi sono capitolati avvicinandosi anche allo zero per cento, ‘raggiungendo’ quasi i tassi al di sotto dello zero dei titoli dei paesi core, ovvero dei bond sovrani di Germania, Olanda e Francia.

La flessione è stata tale che, verso la metà di agosto, i tassi decennali spagnoli e portoghesi sono capitolati avvicinandosi anche allo zero per cento, ‘raggiungendo’ quasi i tassi al di sotto dello zero dei titoli dei paesi core, ovvero dei bond sovrani di Germania, Olanda e Francia.

Il rally della carta del sud Europa è terminato però a novembre, portando di conseguenza i rendimenti decennali dei paesi del Sud Europa a salire di 15-30 punti base, a fronte di un aumento dei tassi decennali tedeschi che, nello stesso arco temporale, è stato di soli 5 punti base.

Perchè gli investitori hanno fatto dietrofront? Una delle ragioni, spiega l’articolo di Reuters, è che in particolare, i mercati spagnoli, portoghesi e greci e anche italiani rimangono molto più vulnerabili dei paesi core più liquidi alle oscillazioni di prezzo che caratterizzano di norma il periodo di fine anno.

Ecco perchè, come ha spiegato Paul Rayner, responsabile della divisione di bond governativi presso Royal London Asset Management, “la Spagna ci è piaciuta tutto l’anno, e abbiamo fatto molto bene decidendo di puntare sulla Spagna, ma alla fine abbiamo deciso di prendere profitto”.

D’altronde, “se tutti uscissero dalla porta spagnola allo stesso tempo, l’esito potrebbe essere caotico vista la mancanza di liquidità”.

Il fattore liquidità, è bene rinfrescare la memoria, è cruciale, visto che, in caso di mercati illiquidi e in presenza di un sell off, gli investitori potrebbero incontrare non poche difficoltà nel trovare acquirenti per asset che vogliono smobilizzare e che per altro stanno perdendo velocemente il loro valore.

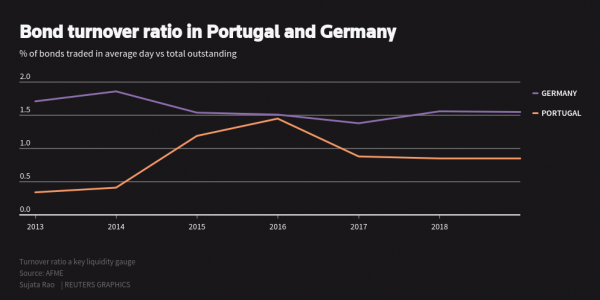

Ma quanto è scarsa, in questi mercati, la liquidità?

Stando all’Associazione dei mercati finanziari in Europa, nel corso di una sessione del 2018, in media, è stato scambiato appena lo 0,85% dei bond portoghesi in circolazione (non ancora rimborsati, presenti nel mercato secondario): un miglioramento ineccepibile rispetto allo 0,3% del 2012, ma ben al di sotto del ratio tedesco, pari all’1,55%. In Grecia, il ratio è pari ad appena lo 0,04%.

Un’altra caratteristica dei mercati dei bond del Sud Europa è l’ampio differenziale tra le offerte e le richieste, sicuramente più ampio che quello dei mercati dei paesi core.

Un’altra caratteristica dei mercati dei bond del Sud Europa è l’ampio differenziale tra le offerte e le richieste, sicuramente più ampio che quello dei mercati dei paesi core.

I bid-ask spread della Grecia, per fare un esempio, sono saliti quest’anno fino a 64 punti base, quelli di Spagna e Portogallo hanno testato rispettivamente i 40 e i 48 punti base, stando ai dati di Tradeweb riportati da Reuters. Nel caso dei Bund tedeschi, invece, lo spread massimo è stato di 8 punti base.

Non per niente Cyril Regnat, responsabile della divisione di soluzioni di ricerca presso Natixis, ha commentato:

Non per niente Cyril Regnat, responsabile della divisione di soluzioni di ricerca presso Natixis, ha commentato:

“Onestamente, non mi azzarderei ad acquistare bond governativi greci”. A suo avviso, con un mercato così illiquido, basterebbe di fatto una brutta notizia a far allargare gli spread greci di 50 punti base.

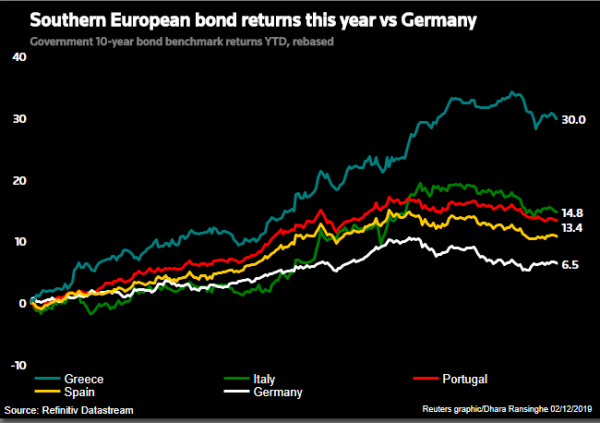

Eppure, così come in ogni mercato dove l’offerta è bassa, un eventuale aumento della domanda potrebbe far scivolare i rendimenti più che in altri mercati.

Si spiegano anche così i dati di Refinitiv, che rivelano che gli investitori che hanno avuto il coraggio di puntare sul Sud Europa e in particolare sui bond ellenici hanno guadagnato il 30% circa nel 2019; quelli che hanno scommesso sull’Italia, sulla Spagna e il Portogallo tra il 10 e il 16%, mentre quelli che si sono rifugiati nella rassicurante carta tedesca appena il 6%.

Detto questo, i sell si potranno anche ripresentare verso Natale e la fine dell’anno, ma non dureranno oltre il mese di dicembre: Reuters fa notare infatti che Spagna, Portogallo e Italia sono tra quei pochi paesi caratterizzati da un rating “investment-grade” che garantiscono ancora rendimenti positivi sui titoli di debito decennali.

Detto questo, i sell si potranno anche ripresentare verso Natale e la fine dell’anno, ma non dureranno oltre il mese di dicembre: Reuters fa notare infatti che Spagna, Portogallo e Italia sono tra quei pochi paesi caratterizzati da un rating “investment-grade” che garantiscono ancora rendimenti positivi sui titoli di debito decennali.

Natixis prevede inoltre che, nel corso del 2020, la Bce – con il suo Quantitative easing tornato operativo a novembre – acquisterà il 35% dei bond che saranno emessi in Eurozona, rispetto al 20% del 2019. Questi acquisti, prevedono gli analisti di Natixis, dovrebbero ridurre gli spread tra i tassi dei bond portoghesi e quelli tedeschi e tra i tassi spagnoli e tedeschi a 50 e 60 punti base, rispettivamente, rispetto ai 75 punti base attuali. E c’è già, come l’analista Rayner, responsabile della divisione di bond governativi presso Royal London Asset Management che ha affermato che, a dispetto delle prese di profitto di ora, ha intenzione di tornare a puntare sulla Spagna.