Il caso Tesla e le bubble stock, tra i titoli ‘pericolosi’ tanto tech e un po’ di green. Ecco cosa può far scattare una correzione

Nel corso del 2020 abbiamo assistito a un significativo fenomeno speculativo per quanto riguarda le azioni green e tech. Nella Pillola settimanale “Cosa c’è da sapere sulle bubble stock” il Centro Studi BG Saxo ha voluta dare uno guardo alle azioni con un rapporto EV/Sales elevato. Secondo gli esperti, queste sono quelle più a rischio nel caso in cui dovesse verificarsi una correzione o una inversione nella loro valutazione nel corso del 2021, dovuta alla reflazione e in caso di aumento dei tassi di interesse.

Il mercato azionario rialzista al quale abbiamo assistito lo scorso anno ha fatto emergere valori elevati di rapporto EV/Sales, che è il rapporto tra il valore di una società e il suo fatturato, che non si vedevano dagli anni della dot-com bubble (fine anni ’90).

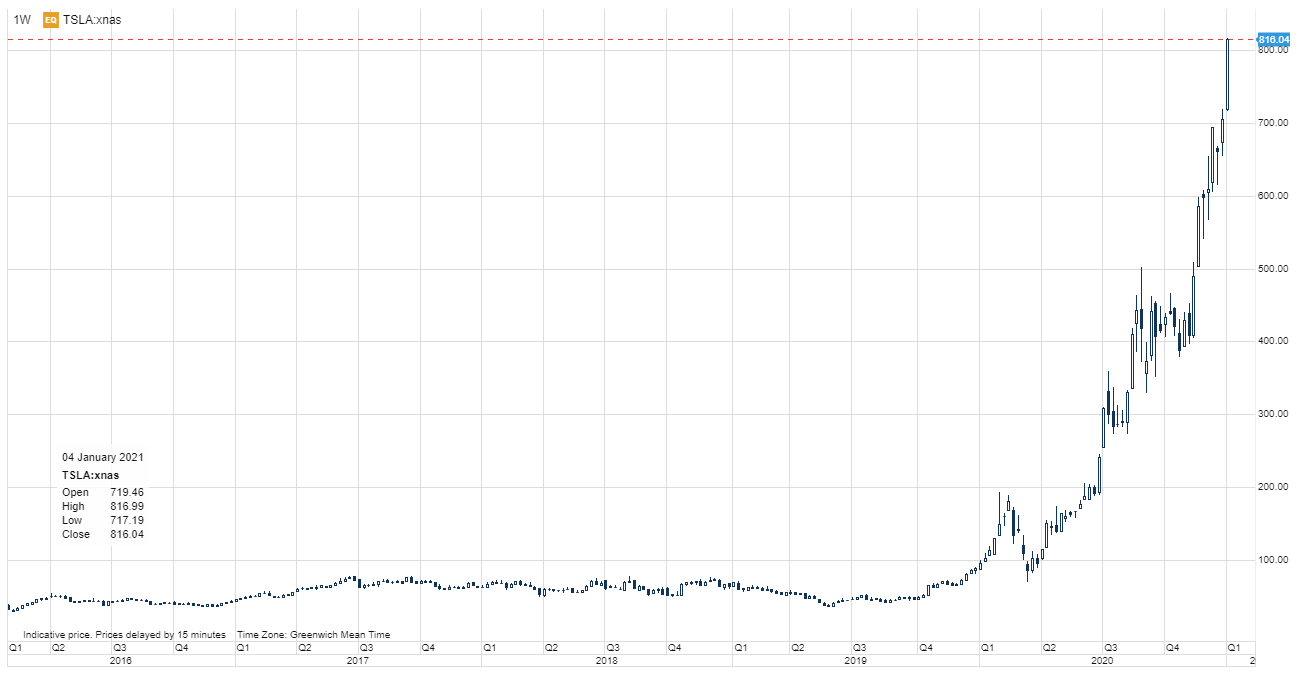

Il caso di Tesla

Così come l’esperienza passata ha mostrato un finale drammatico a questo genere di corsa speculativa e osservando il prezzo delle azioni di Tesla, BgSaxo ritiene che gli investitori dovrebbero monitorare gli sviluppi nelle decisioni sui tassi di interesse, poiché un loro aumento potrebbe causare una correzione del prezzo di tali titoli.

Nel caso di Tesla, secondo il Centro Studi il recente rialzo è stato alimentato da un sentiment speculativo nei confronti delle azioni green, dato che gli investitori stanno puntando sul fatto che la nuova amministrazione Biden giocherà a favore di queste società, attraverso sussidi e regolamentazioni.

BgSaxo resta dell’idea che la trasformazione green rimarrà uno dei principali trend di mercato nei prossimi 10 anni, sebbene quest’anno sarà più probabile assistere ad una divisione dei titoli green tra quelli di “qualità” e quelli maggiormente speculativi.

Le azioni speculative green possono anche essere trovate tra quelle che hanno un rapporto EV/Sales elevato e il risultato è che il fenomeno delle bubble stocks coinvolge anche altre società oltre che quelle della Silicon Valley.

Azioni value e tassi di interesse

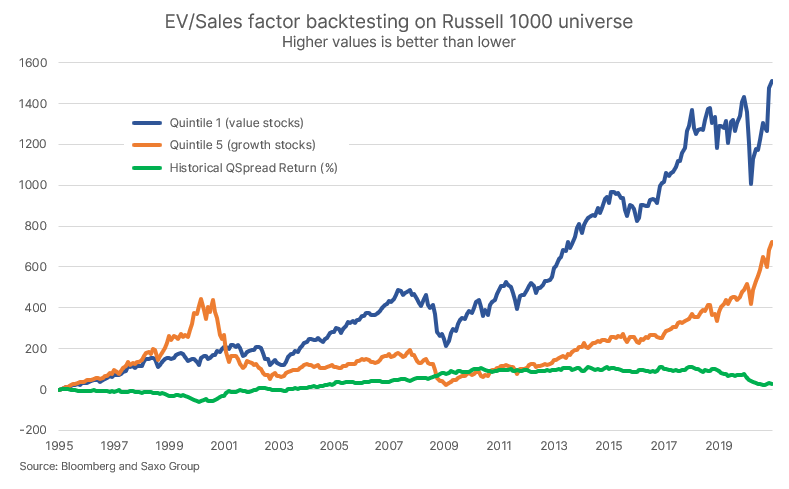

Come mostra il backtest sul Russel 1000 elaborato dal Centro Studi BgSaxo, le azioni con basso EV/Sales (value stock) generalmente registrano una performance migliore rispetto a quelle con alto rapporto EV/Sales (growth stock). Tuttavia, dal 2014 le prime hanno drammaticamente sotto-performato in quanto gli investitori hanno progressivamente puntato sulle growth stock come conseguenza del crollo dei tassi di interesse.

Durante il grande crollo azionario al quale abbiamo assistito durante gli anni della dot-com bubble, le azioni con rapporto EV/Sales elevato hanno registrato un calo dell’80% in confronto a circa il 53% degli altri quantili all’interno del Russell 1000. Lo spread tra i due gruppi (long value stocks e short growth stocks) è aumentato negli anni a seguire il 2000 e nuovamente dopo la Grande Recessione.

Secondo BgSaxo, questo potrebbe accadere nuovamente ma non possiamo prevederne il momento. Infatti, lo spread ha raggiunto i minimi durante il mese di agosto dello scorso anno e da allora è aumentato (le azioni value hanno nuovamente sovra-performato), il che è correlato all’aumento dei tassi di interesse e alla reflazione.

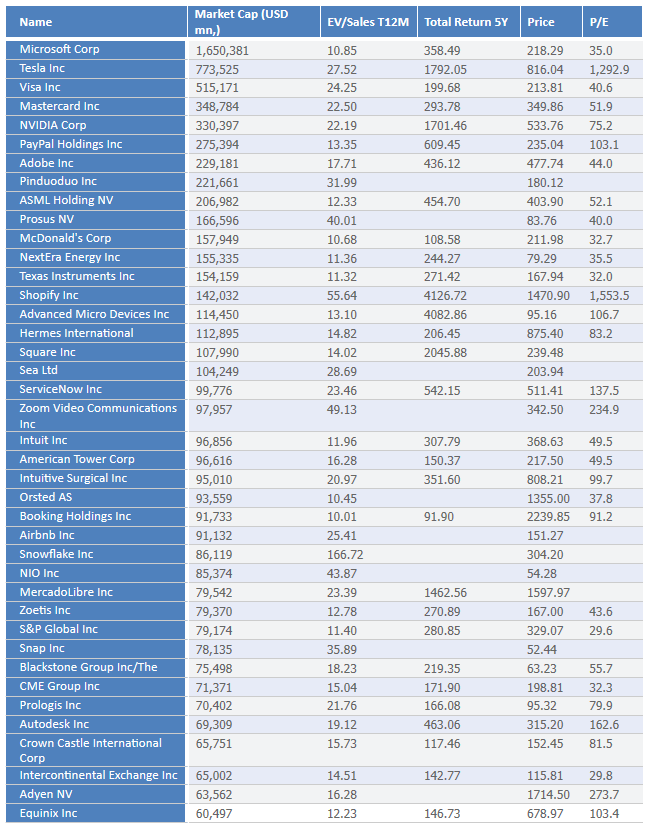

I titoli più pericolosi

La tabella seguente mostra le società statunitensi ed europee con un valore di mercato superiore ai 10 miliardi di dollari che hanno il rapporto EV/Sales più elevato (in ordine in base alla capitalizzazione di mercato). La lista dal Centro Studi BgSaxo comprende molte azioni ben note, appartenenti principalmente al settore tecnologico, ma sono presenti anche alcune azioni green.

Dato che una gestione del rischio prudente include la diversificazione attraverso molti asset che non sono correlati tra di loro e di evitare fonti di rischio certe, BgSaxo ha identificato alcune azioni con alto rapporto EV/Sales e, quindi, tra le più pericolose in termini di rischio, sostenendo che gli investitori con portafogli molto concentrati sulle posizioni seguenti dovrebbero considerare il livello di rischio che sono disposti ad assumersi.