Berkshire Hathaway di Buffett sta perdendo partita contro Wall Street. E il fondo pensione ‘gigantesco’ taglia esposizione

Che sta succedendo a Berkshire Hathaway, il titolo della holding creata da Warren Buffett? La risposta è: nulla di buono se si considera, come ha fatto notare un articolo di Barron’s, che le quotazioni sono salite di appena +0,9% dall’inizio del 2019 fino alla sessione di venerdì scorso, a fronte del balzo +18,7% dell’indice S&P 500. Tanto che un fondo pensione definito da Barron’s “gigantesco” ha deciso di tagliare gli investimenti accumulati nel colosso. Si tratta del fondo pensione dei dipendenti pubblici dell’Oregon – Oregon’s Public Employees’ Retirement Fund – che ha deciso di tagliare 2/5 della sua partecipazione nel capitale di Berkshire smobilizzando 141.822 azioni di Classe B, nel corso del secondo trimestre.

ORPEF, che è al 42esimo posto nella classica dei fondi pensione più importanti al mondo per valore di asset, ha informato la Sec, questa settimana, della propria decisione. La quota attuale è scesa così a 222.763 azioni di classe B.

Da segnalare, come riporta Barron’s, che il fondo ORPEF deteneva strumenti finanziari Usa in data 30 giugno per un valore di $7,4 miliardi, il 10% circa dei $74,6 miliardi di asset gestiti di fine di maggio.

Una sorpresa negativa, quella che riguarda Berkshire Hathaway, per chi ha sempre riposto una sconfinata fiducia nei poteri in stile Re Mida dell’oracolo di Omaha, ma non per il diretto interessato che, nel 2010, aveva in realtà definito Berkshire Hathaway il titolo azionario più stupido che avesse mai comprato.

In occasione di un’intervista rilasciata a Becky Quick della Cnbc, l’investitore miliardario rivelò quasi dieci anni fa che la prima volta che aveva investito nell’azione era stato nel 1962, quando Berkshire era ancora una semplice società tessile.

Buffett era convinto che avrebbe fatto più soldi nel momento in cui più fabbriche fossero state chiuse, e dunque si posizionò aggressivamente sull’azione. Successivamente, l’azienda cercò di raggirare il finanziere per convincerlo a puntare più soldi. Ma, a quel punto, scattò la vendetta dell’investitore, che prese il controllo dell’intera società, licenziò i dirigenti e si impegnò a far andare avanti il business dell’azienda nel settore tessile per altri 20 anni.

Tutti questi sforzi, rivelò Buffett più tardi, gli costarono 200 miliardi di dollari.

Ora, a prescindere dalla rivelazione di Buffett, che risale a diversi anni fa, in molti si interrogano sulle potenzialità del titolo Berkshire Hathaway. Un titolo che, nonostante il trend di quest’anno, continua a essere apprezzato dalla comunità degli investitori e strategist. E a dispetto della decisione di ORPEF.

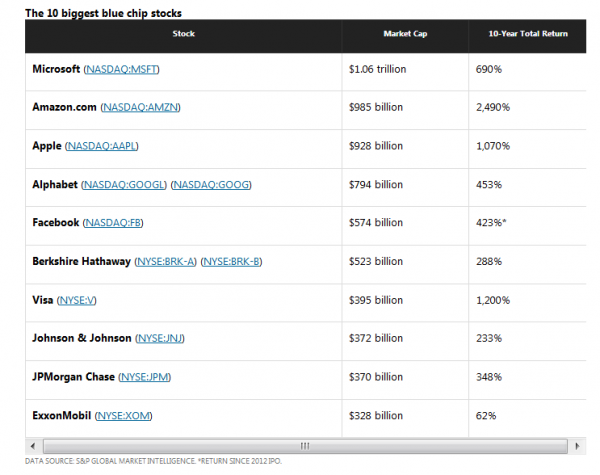

Il sito Motley Fool ha per esempio pubblicato un articolo, di recente, elencando quelle che sono le dieci blue chip più di qualità da detenere nel proprio portafoglio.

Berkshire Hathaway fa parte di questa Top Ten. L’analista Dan Caplinger ha a tal proposito ricordato che il prezzo dell’azione di Classe A supera la cifra astronomica di 300.000 dollari. E’ anche questo il motivo per cui Berkshire Hathaway non ha considerato almeno finora l’opzione di quotarsi sull’indice Dow Jones.

“Tuttavia, considerata la storia della performance (del titolo) nel lungo periodo, è ovvio inserire Berkshire Hathaway nella lista delle migliori blue chip”. Di fatto, l’azione ha garantito di fatto un ritorno in 10 anni pari a +288%. Certo non stellare, in base a quanto emerge dal grafico, come Amazon (+2.490%), Apple (+1.070%), Visa (+1.200%), ma comunque di tutto rispetto.

Molti a questo punto si chiedono che fine farà Berkshire Hathaway quando non ci saranno più sia Buffett che il suo collega, amico e vicepresidente della holding, Charles Munger, 95 anni.

Ma i due, che gestiscono l’impero dal 1965, hanno ingaggiato già due stock pickers, Todd Combs e Ted Weschler, che si sono mostrati molto efficienti nella gestione degli asset del colosso. Ognuno di loro gestisce $13 miliardi.

Se Buffett alla fine ha fatto di Apple la sua principale scommessa, dopo aver detto continuamente che non avrebbe mai investito nei titoli tecnologici, è perchè o Combs o Weschler lo hanno portato in questa direzione. E’ dunque possibile che Berkshire Hathaway punterà sempre di più, in futuro, sui titoli del settore hi-tech.

E’ di uno dei due gestori la decisione di posizionarsi anche su Amazon. Più di recente, sono circolate voci secondo cui Combs sarebbe stato il principale investitore in due società tecnologiche promettenti dei mercati emergenti: l’App di mobile banking indiana Paytm e il processore di pagamenti brasiliano StoneCo.