Adani contro Hindenburg: “L’India è sotto attacco”

Dramma Adani: nuovo capitolo della conglomerata fondata dal miliardario indiano Gautam Adani, alle prese con il collasso del titolo in Borsa dopo le accuse di frode fiscale e manipolazione del prezzo delle azioni mosse dallo short seller Hindenburg Research.

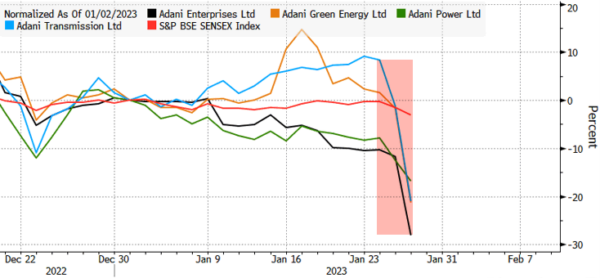

Le accuse di Hindenburg hanno scatenato un attacco contro le azioni e i bond del gigante che ha bruciato una capitalizzazione di mercato di un valore superiore ai 66 miliardi di dollari, nel bel mezzo di una operazione di vendita di azioni del valore di 2,5 miliardi.

Nelle ultime ore Gautam Adani ha cercato di sconfessare le accuse dello short seller pubblicando un report di 413 pagine.

Il report ha permesso al titolo Adani Enterprises di salire fino a +10% circa durante la sessione della borsa di Mumbai, complici le dichiarazioni del direttore finanziario della holding, che ha detto di essere fiducioso nel risultato dell’emissione di azioni, che si chiuderà domani, martedì 31 gennaio.

I guadagni si sono tuttavia ridotti, lasciando Adani Enteprises alla prese con un tonfo di oltre il 20% dall’inizio del 2023.

Acquisti ben più lievi sui titoli della controllata Adani Ports and Special Economic Zone, che ha sofferto un tonfo YTD del 23%.

Volatili infine le azioni delle altre controllate Adani Green Energy, Adani Power e Adani Transmission.

L’indice della borsa di Mumbai Nifty 50 Index oggi è in rialzo dopo essere scivolato ai valori minimi in tre mesi a causa dei potenti sell off che hanno messo KO i titoli Adani.

Ma veniamo al report con cui il colosso ha smentito i dubbi avanzati dallo short seller Hindenburg, in un momento in cui suona tra l’altro l’alert contagio sulle banche creditrici.

“Frode calcolata, attacco contro l’India”

Con un comunicato stampa diramato nella giornata di ieri, domenica 29 gennaio, Adani Group ha scritto che 65 delle 88 problematiche messe in evidenza da Hindenburg Research sono state già affrontate e spiegate dalla holding ai mercati, minacciando di adire alle vie legali contro il venditore allo scoperto americano.

La lettera firmata dal miliardario fondatore della conglomerata, l’uomo più ricco in Asia noto per avere stretti legami con il primo ministro indiano Narendra Modi ha definito l’attacco di Hindenburg non solo come un attacco contro i suoi interessi, ma contro l’India stessa, nel tentativo di ottenere un qualche sostegno dalle ale sovraniste dei partiti indiani.

Vale la pena ricordare che Gautam Adani ha spesso allineato gli obiettivi del suo colosso a quelli del governo Modi, che punta a costruire in India nuovi porti e aeroporti.

“Questo non è soltanto un attacco contro una società specifica. E’ un attacco calcolato contro l’India, la sua indipendenza, l’integrità e la qualità delle istituzioni indiane, contro la storia della crescita e contro le ambizioni dell’India”, si legge nella risposta di Adani alle accuse di Hindenburg, che aveva accusato la holding di essere “la più grande truffa della storia delle aziende“.

Adani ha definito l’attacco dello short seller alla stregua di una “frode calcolata”.

Lo short seller ha tuttavia ribattuto facendo notare che la risposta di Adani non è in grado di fornire prove concrete contro le accuse mosse.

Qualcosa che è stato messo in evidenza anche da Brian Freitas, analista di Smartkarma intervistato da Bloomberg, che ha detto che la risposta di Adani potrebbe non essere sufficiente a calmare le ansie degli investitori.

“Il fatto che ci sia stato un comunicato e che le cose siano state dette non significa che abbiano ragione – ha detto Freitas – Come è possibile che un gruppo così grande non spieghi la copertura da parte degli analisti e le partecipazioni dei fondi di investimenti? A mio avviso, il più grande problema qui è che chi detiene le azioni sta contribuendo a mantenere le valutazioni a livello stratosferici. Ci saranno altri controlli, visto il tempo trascorso da quando questa saga è iniziata”.

Freitas ha però affermato anche di ritenere che “l’impatto sul mercato, nel complesso, sarà contenuto”.

In tutto questo, l’operazione di emissione di nuove azioni di Adani Enterprises ha raccolto finora sottoscrizioni complessive pari ad appena l’1% nella sessione di venerdì scorso, quando le azioni e i bond delle controllate sono crollati, in alcuni casi fino a superare il limite giornaliero del 20%.

Sebbene nel caso delle emissioni azionarie e delle Ipo indiane gli investitori siano soliti attendere l’ultimo giorno utile per la presentazione delle offerte, il mercato, ovviamente, teme l’effetto Hindenburg sul sentiment.

Il miliardario stesso Adani, la scorsa settimana, ha perso più di 20 miliardi di dollari della sua ricchezza personale.

“Le azioni di Adani non sono particolarmente liquide, e quindi la domanda per l’offerta pubblica di azioni è anch’essa un problema – ha commentato a Bloomberg Nitin Chanduka, strategist di Bloomberg Intelligence – raramente le azioni segnano una ripresa a V, dunque è possibile che le azioni o si consolidino ai livelli attuali o segnino ulteriori flessioni”.

Fuga da azioni e bond Adani, obbligazioni a minimi record

La tensione sembra destinata a continuare: i bond in dollari di Adani Ports & Special Economic Zone con scadenza nel 2024 sono scesi di 1,1 centesimi di dollaro nelle ultime ore.

Il bond di Adani Transmission con scadenza nel 2026 ha testato, stando a quanto riporta Bloomberg, il minimo di 83,4 centesimi di dollari.

Il bond Adani Ports & Special Economic Zone con scadenza nel 2027 è capitolato di 7,1 centesimi di dollaro a 72 centesimi alla borsa di Hong Kong, testando il minimo di sempre dopo il crollo di 11 centesimi della scorsa settimana.

Ma il dramma Adani non finisce qui. Un altro articolo di Bloomberg riporta i nomi di quelle banche, che includono i grandi colossi di Wall Street e non solo, che potrebbero pagare la saga del miliardario indiano: sono stati fatti i nomi di JP Morgan, di Citigroup, di Bank of America.

In Europa le banche più esposte al crollo della conglomerata includono nomi altisonanti come UBS, Credit Suisse, Deutsche Bank e Barclays, mentre in Medio Oriente gli istituti che rischiano il contagio sarebbero NBD PJSC degli Emirati Arabi Uniti, PJSC e la banca nazionale del Qatar QPSC.

Esposte anche le mega banche giapponesi Mitsubishi UFJ Financial Group Inc., la divisione principale di prestiti di Sumitomo Mitsui Financial Group e Mizuho Financial Group Inc., così come DBS Group Holdings Ltd. e Standard Chartered.

In India, tra le banche più esposte, vengono citate State Bank of India, Axis Bank e ICICI Bank.