Volano gli utili delle banche grazie al rialzo dei tassi. Ecco un Cash Collect per sfruttare questa tendenza

Nell’ultimo anno il contesto macroeconomico è rapidamente cambiato e la recente spinta inflattiva ha costretto le principali banche centrali ad alzare i tassi di interesse, dopo diversi anni di tassi a zero. Questo cambio di rotta della politica monetaria sta avendo un effetto anche sui bilanci degli istituti di credito e in particolare, l’aumento del costo del denaro impatta su quello che è il margine di interesse della banca. Detto in altre parole, per i player di questo settore, la capacità di generare profitti dipende in primo luogo dalla differenza tra quanto gli costa raccogliere il denaro e quanto guadagna nel rivenderlo per mezzo del credito. In quest’ottica, l’attuale aumento dei tassi d’interesse fa aumentare il prezzo a cui la banca può vendere il denaro e di conseguenza fa aumentare quelli che sono i ricavi e gli utili delle banche.

Ecco che sulla base di queste premesse i titoli bancari, sarebbero i candidati ideali per beneficiare dall’attuale aumento dei tassi e questo trend positivo potrà continuare anche nei prossimi trimestri. In tal senso, nonostante emergano sempre più segnali che potrebbero indicare un rallentamento del ciclo di inasprimento dei tassi, nelle prossime riunioni le banche centrali dovrebbero alzare comunque i tassi di riferimento di ulteriori 50 punti base, mentre è previsto per la fine del primo trimestre del 2023 la conclusione del ciclo di rialzi attualmente in atto.

Nonostante le criticità dell’ultimo anno, nei primi nove mesi del 2022 i maggiori gruppi bancari italiani (in primis Intesa Sanpaolo e UniCredit) hanno continuato a registrare ricavi in crescita. In tal senso, secondo le ultime analisi, i proventi operativi degli istituti di credito italiani sono aumentati di 1,2 miliardi di euro, con un balzo di oltre il 3% rispetto a quanto realizzato nello stesso periodo del 2021. Ma non solo. Nei primi nove mesi l’utile netto aggregato delle banche italiane è arrivato a 8,9 miliardi di euro, in crescita di oltre il 5% e questo grazie all’aumento degli interessi netti che si sono attestati a 17,5 miliardi.

Nuovi Cash Collect con protezione fino al 60% di ribasso

Un modo alternativo di investire sui titoli citati è quello di utilizzare i certificati d’investimento, come i Low Barrier Cash Collect emessi da poco da BNP Paribas sul SeDeX di Borsa Italiana. Questi nuovi strumenti abbinano ampia protezione e rendimenti potenziali a partire dal 9% fino al 24,6% l’anno. Un traguardo non facile considerando che arrivano dopo un momento di mercato caratterizzato da rialzi e da un netto calo della volatilità. La peculiarità di questi strumenti è la barriera premio e barriera a scadenza molto profonde, pari al 40% del valore iniziale delle azioni sottostanti. I certificati consentono infatti di ricevere potenziali premi mensili con effetto memoria e proteggono il capitale a scadenza anche in caso di ribassi delle azioni sottostanti fino al -60% del rispettivo valore iniziale.

Per quanto riguarda i sottostanti, i panieri dei 15 certificati sono costruiti per permettere all’investitore di prendere posizione tramite un unico strumento su alcune tra le più importanti realtà finanziarie ed industriali italiane o seguendo un approccio tematico, consentendo di puntare sui titoli di diversi comparti economici: dal settore dell’ospitalità, ai comparti energetici e delle energie rinnovabili, dal settore dell’abbigliamento a quello delle assicurazioni e dei servizi finanziari.

Rendimento annuo del 9,6% per il certificato sui bancari italiani

Per sfruttare le potenzialità del settore bancario, all’interno della nuova gamma di certificati troviamo il Low Barrier Cash Collect (ISIN NLBNPIT1JU31) sul paniere formato da Intesa Sanpaolo e UniCredit, i due istituti di credito più grandi d’Italia ed entrambi big di Piazza Affari. Il prodotto offre un premio mensile con effetto memoria di 0,80 euro (pari al 9,60% annuo). Per incassare la cedola è sufficiente che tutte le azioni del paniere siano pari o superiori al livello Barriera Premio. In particolare, questa emissione di BNP Paribas si caratterizza per la coincidenza tra il valore della Barriera Premio e il valore della Barriera a Scadenza, e il loro livello particolarmente profondo, fissato per entrambe fino al 40% del valore iniziale dei sottostanti.

Inoltre, a partire dal secondo mese, entra in gioco l’effetto memoria che permette all’investitore di ricevere, a una data di valutazione, un premio cumulativo comprendente tutte le cedole non pagate precedentemente, se a tale data di valutazione sono soddisfatte le condizioni per ricevere il premio. A partire dal sesto mese poi, se alle date di valutazione mensili tutte le azioni del paniere quotano a un valore pari o superiore al rispettivo valore iniziale, i certificati scadono anticipatamente. In questo caso l’investitore riceve, oltre al premio trimestrale e il valore nominale (100 euro), anche gli eventuali premi non pagati precedentemente.

Se i certificati arrivano a scadenza (14 novembre 2025) si prospettano invece due possibili scenari. Nel primo caso, se la quotazione di tutte le azioni è pari o superiore al livello Barriera a Scadenza (40% del valore iniziale), il prodotto rimborsa il valore nominale più il premio con effetto memoria. Altrimenti, qualora la quotazione di almeno una dei sottostanti sia inferiore al 40% del valore iniziale, il certificato paga un importo commisurato alla performance della peggiore azione del paniere (con conseguente perdita, parziale o totale, del capitale investito).

Raffica di Buy dagli analisti

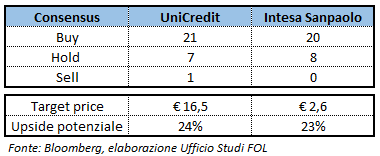

Il consensus sui due titoli del paniere raccolto da Bloomberg, che riportiamo nella tabella qui sopra, è sostanzialmente positivo. La quasi totalità degli analisti consigliano l’acquisto (buy) con una piccola minoranza che suggerisce di mantenere la azioni in portafoglio (hold) e la quasi assenza di vendita (sell). Inoltre, il target price medio a 12 mesi indica che attualmente questi titoli appaiono sotto-prezzati e dai quali gli analisti si aspettano potenziali upside. Questo tipo di certificati sono quindi indicati per quegli investitori che vogliono puntare sulla crescita o lateralità di un titolo per ottenere un rendimento interessante al momento della scadenza anticipata.

AVVERTENZA

La presente pubblicazione è stata preparata da T-Finance business unit di T-Mediahouse S.r.l. (l’Editore), con sede legale in Viale Sarca, 336 (edificio sedici), 20126, Milano, in completa autonomia e riflette quindi esclusivamente le opinioni e le valutazioni dell’Editore. Le informazioni e le opinioni contenute nella presente pubblicazione sono state ottenute o estrapolate da fonti ritenute affidabili dall’Editore; tuttavia, l’Editore non rilascia alcuna dichiarazione o garanzia in merito alla loro accuratezza, adeguatezza o completezza. BNP Paribas e le società del gruppo BNP Paribas non si assumono alcuna responsabilità per il relativo contenuto. Gli scenari, le presunzioni di calcolo, i dati e le performance passate, i prezzi stimati, gli esempi dei potenziali ricavi o le valutazioni hanno valore meramente illustrativo/informativo, senza alcuna garanzia che tali scenari o ricavi potenziali possano verificarsi o essere conseguiti. In ogni caso, l’Editore non è responsabile per qualsiasi perdita o danno, diretto o indiretto, che possa derivare dall’utilizzo dei contenuti della presente pubblicazione.

Per informazioni su T-Finance business unit di T-Mediahouse S.r.l., in qualità di produttore delle raccomandazioni, sulla presentazione delle raccomandazioni e sulle posizioni e conflitti di interesse del produttore, si prega di cliccare su questo link.