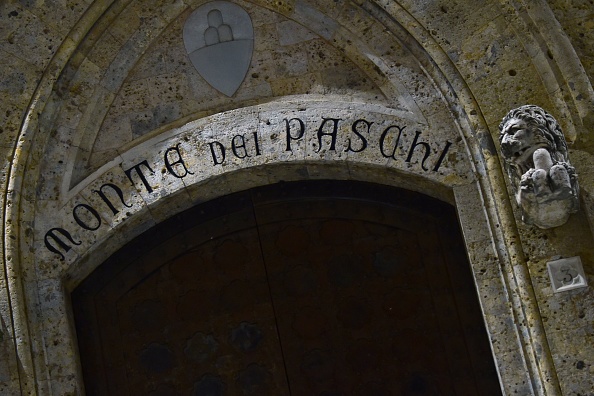

Valentine, la nuova tegola sulla testa di MPS vale 1,4 MLD. Si complica ulteriormente processo privatizzazione

“Crediamo che il processo di privatizzazione di MPS sia indebolito dai diversi rischi finanziari che incombono sulla banca”. Così commentano gli analisti di Banca IMI, facendo riferimento agli ultimi rumor sulla banca senese che sono stati riportati da Il Messaggero. I rumor parlano di un'”altra tegola di 1,4 miliardi di rischi finanziari”. Rischi che si aggiungono, tra l’altro, ai “10 miliardi di rischi legali” e che naturalmente rendono “più accidentata la strada del rilancio”, come scrive il quotidiano romano.

Nell’articolo che porta la firma di Rosario Dimito, e in vista dell’assemblea di domenica 4 ottobre – che varerà il tanto atteso smobilizzo di 9,2 miliardi di NPL – crediti deteriorati – ad Amco -emerge l’ennesima brutta sorpresa.

La sorpresa, precisa il Messaggero, si nasconde nelle clausole della prima maxi-cartolarizzazione da 25,2 miliardi, varata da Siena all’interno della ricapitalizzazione precauzionale“.

“L’operazione fu battezzata Valentine ed ebbe come controparte nel 2018 Atlantia 2 (poi rinominata Italian Recovery Fund), oggi facente capo al gruppo Dea Capital. Il portafoglio è costituito da oltre 80.000 posizioni tra garantite e non garantite e la montagna di carte riserva insidie”.

Il punto è che, con la cessione in blocco, “il cedente dà una serie di dichiarazioni e offre garanzie a chi acquista che sono vincolanti e durano 5-7 anni. Gli addetti ai lavori le chiamano reps and warranties (ReW)“.

Il rischio legato all’operazione Valentine è calcolato in 1,4 miliardi di euro.

Il cda che si riunisce oggi avrà dunque molto di cui discutere: oltre alla transazione Amco, al nuovo piano industriale, alla privatizzazione e agli impegni da rispettare con l’Unione europea, gli analisti di Banca IMI sottolineano che il board dovrà affrontare anche la cartolarizzazione Valentine.

Gli stessi analisti scrivono in una nota che “la riduzione dei rischi finanziari (soprattutto quelli legali da 10 miliardi di euro” è cruciale per dare il via alle trattative per una integrazione potenziale con un altro gruppo bancario)”. E qui, si potrebbe aggiungere, invece di diminuire i rischi finanziari aumentano.

Chi vorrà quella che già da tanto tempo viene considerata una vera e propria patata bollente? A parlare di Valentine non solo il Messaggero, ma anche l’agenzia di stampa Radiocor, che sottolinea come questa operazione di cessione (di vecchi NPL) stipulata nel 2017 stia dando problemi, rivelandosi un “boomerang”, a causa degli “indennizzi chiesti dal gestore Dea Capital”. Inoltre “Valentine è eccezionale anche per il ‘tetto‘, alto, concesso da Banca Mps nel contratto con Atlante 2: il 28% sul prezzo“.

“Quest’ultimo, come ricorda anche la Banca d’Italia nelle ‘domande e risposte sulla ricapitalizzazione precauzionale, è pari al 21% del valore lordo contabile del pacchetto’ di 25,2 miliardi e quindi pari a 5,2 miliardi. Il cap, sulla base di questi numeri, concede, in via teorica, indennizzi fino a un massimo di 1,4 miliardi. Le ReW sul portafoglio Valentine possono essere fatte valere da DeA Capital fino al prossimo 31 luglio, poi scadono. Secondo la fonte finanziaria che conosce il pacchetto si è trattata di un’operazione ‘senza precedenti sul mercato italiano‘ e quindi l’alto ‘cap’ concesso potrebbe essere spiegato anche dalla mancanza di una confrontabilità sul mercato. Chi a Siena realizzò l’operazione ricorda che fu ‘una trattativa di mercato’ nella quale il Monte dei Paschi non si trovò mai con le spalle al muro, nonostante le condizioni del contratto appaiano particolarmente onerose per Siena. La banca negli stessi mesi era concentrata su un altro fronte più preoccupante: la trattativa con Bruxelles per il piano di ristrutturazione al 2021. Quei target che ancora oggi la banca deve rispettare, senza poter aggiornare da subito il piano industriale nonostante il mondo sia cambiato per tutti”.

E’ in questo mondo che il governo M5S-PD sta cercando la sposa perfetta per Mps: la scorsa settimana si parlava dell’opzione UniCredit: qualche giorno fa si spiegava come la banca italiana guidata da Jean-Pierre Mustier guardasse piuttosto, con interesse, a una integrazione con Banco BPM.