Questione di rendimenti: il Ftse Mib ti fa molto più ricco dei BTP. Per i bond globali un calo storico e un outlook fosco

Grazie anche ai corposi dividendi delle società italiane quotate, Piazza Affari ti fa più ricco dei BTP.

In generale, questo non è un periodo sicuramente positivo per i debiti sovrani dei paesi avanzati, ma anche di quelli emergenti, che stanno scontando la prospettiva di una crescita dell’inflazione più alta di quanto stimato da alcune stesse banche centrali – come la Bce di Christine Lagarde e la Federal Reserve di Jerome Powell, mentre sembra essersi (secondo alcuni) ravveduta la Bank of England – e l’arrivo della conseguente fase di strette monetarie, dunque di rialzi dei tassi.

In generale, questo non è un periodo sicuramente positivo per i debiti sovrani dei paesi avanzati, ma anche di quelli emergenti, che stanno scontando la prospettiva di una crescita dell’inflazione più alta di quanto stimato da alcune stesse banche centrali – come la Bce di Christine Lagarde e la Federal Reserve di Jerome Powell, mentre sembra essersi (secondo alcuni) ravveduta la Bank of England – e l’arrivo della conseguente fase di strette monetarie, dunque di rialzi dei tassi.

L’Economia, inserto settimanale de il Corriere della Sera, ha fatto un paragone tra i due asset: azioni e BTP, concludendo che, a fronte di un rendimento medio del 4% assicurato dall’indice Ftse Mib “le alternative non reggono il confronto: il BTP a 10 anni (riferimento al rendimento) viaggia ancora sotto l’1% e l’inflazione, che in Italia sta tornando a crescere avvicinandosi al 2% per le tensioni sul mercato dell’energia, viene ampiamente compensata dai coupon in arrivo nei prossimi 9 mesi”.

A questa conclusione l’Economia è arrivata esaminando i 40 titoli che compongono l’indice Ftse Mib, “prendendo in considerazione le stime di consensus degli analisti e individuando il rendimento atteso della cedola calcolato come rapporto tra dividendo e prezzo corrente di Borsa”.

L’esito positivo dello yield è sostenuto anche dal balzo dei titoli delle relative società. L’indice azionario di Milano è infatti in crescita del 18%, ma diversi sono i titoli che hanno fatto ancora meglio, come Intesa SanPaolo, che può vantare un guadagno ytd pari a +35%.

L’argomento è quanto mai attuale, soprattutto all’indomani delle dichiarazioni pro-BTP, nel caso dell’Italia, rilasciate dal numero uno di Intesa SanPaolo, l’amministratore delegato Carlo Messina.

Bond sovrani e corporate: dopo calo record Ytd, scenario fosco per il 2022

Per gli investitori obbligazionari, questo non è sicuramente un buon momento. A confermarlo anche un articolo di Bloomberg, dal titolo più che esplicativo: Bond Investors Face Year of Peril With Few Places to Hide: ovvero, “gli investitori dei bond fanno fronte a un anno rischioso con pochi posti dove andare a nascondersi”.

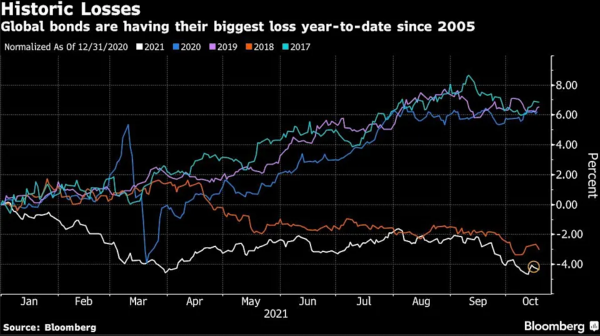

Basta il grafico di Bloomberg per capire come le cose, nel mercato globale dei bond, non stiano andando affatto bene:

Basta il grafico di Bloomberg per capire come le cose, nel mercato globale dei bond, non stiano andando affatto bene:

si parla di fatto di una perdita addirittura storica per i bond che, dall’inizio dell’anno, hanno sofferto una flessione del 4,4% – riferimento ai bond emessi dai governi ma anche ai corporate bond emessi dalle aziende-, la più sostenuta dal 2005, ovvero in ben 16 anni.

Nell’articolo di Bloomberg, viene comunicato come, in base alle stime di Bloomberg Intelligence, non ci sia scampo per nessuno dei titoli di stato più importanti al mondo, ovvero per “i Treasuries Usa, per i debiti sovrani dell’area euro (dunque per i BTP), per i Gilts del Regno Unito e, anche, per i titoli emessi dai paesi dei mercati emergenti”. La tabella è indicativa per fare il punto della situazione da inizio anno (Past 12-Month Return, ovvero ritorno degli ultimi 12 mesi), e per considerare le stime del prossimo anno fino a settembre del 2022 (12-Month Return Projection, proiezioni sui ritorni dei prossimi 12 mesi).

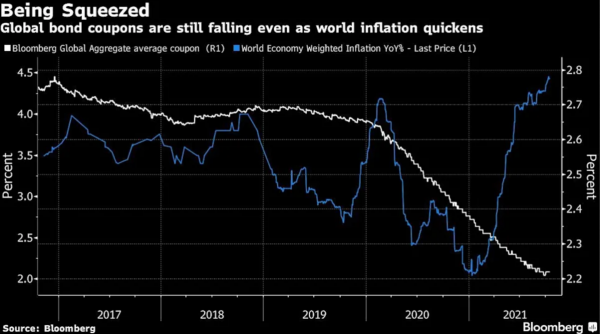

Tutti questi bond, si legge, “sono destinati a perdere terreno nel corso dei prossimi 12 mesi fino al prossimo settembre, dal momento che il calo delle cedole fornirà poco riparo verso l’aumento dei rendimenti”.

Tutti questi bond, si legge, “sono destinati a perdere terreno nel corso dei prossimi 12 mesi fino al prossimo settembre, dal momento che il calo delle cedole fornirà poco riparo verso l’aumento dei rendimenti”.

Al “contesto potenzialmente tossico dei bond si aggiunge la prospettiva delle principali banche centrali, che ridurranno gli acquisti del debito aumentando i tassi di interesse”.

In particolare, riguardo ai Treasuries Usa, il Re dei Bond Bill Gross stima un ulteriore aumento dei tassi decennali, fino al 2% nel corso dei prossimi 12 mesi, rispetto all’attuale livello dell’1,60% circa.

“Probabilmente i mercati hanno ormai già visto i tassi di interesse testare i minimi di lungo termine”, ha detto l’ex gestore del fondo Pimco Total Return Bond Fund.

“Probabilmente i mercati hanno ormai già visto i tassi di interesse testare i minimi di lungo termine”, ha detto l’ex gestore del fondo Pimco Total Return Bond Fund.

Di conseguenza, “l’outlook di un aumento dei rendimenti dovrebbe rappresentare un segnale negativo per i ritorni che i detentori di bond percepiranno nel 2022”.

Allo stesso tempo diversi sono gli analisti, Gross incluso, che più volte hanno pronosticato la fine del mercato toro – che dura da più di 30 anni – per i bond sovrani globali, per essere poi smentiti.

Gli economisti e i partecipanti al mercato intervistati da Bloomberg prevedono che i tassi decennali Usa saliranno all’1,96% entro la fine di settembre del 2022, per poi avanzare fino al 2,04% entro il dicembre del 2022.

Pochi, ricorda Bloomberg, sono i debiti sovrani che sono stati risparmiati, quest’anno, dalle vendite: o Treasuries Usa hanno perso il 2,7%, stando agli indici di Bloomberg calcolati in dollari; quelli dell’area euro hanno ceduto l’8%, mentre quelli del Regno Unito sono scesi del 7,5% circa.

In particolare, guardando ai BTP, i Btp future con scadenza nel dicembre del 2021 ha limitato le perdite dall’inizio dell’anno al -0,36%, riportando un calo dell’1,75% soltanto nell’ultimo mese, a fronte di un rendimento decennale che è salito dallo 0,54% di inizio anno allo 0,91% attuale.

*Va ricordato che il confronto tra il rendimento delle cedole del BTP, e in generale quello dei prodotti obbligazionari, con i dividendi staccati dalle azioni è un esercizio forzato. Si tratta infatti di strumenti che presentano profili di rischio molto diversi tra loro.