I mercati hanno già toccato il fondo? Ci sono 5 indicatori che ci danno una risposta chiara

A cura di Silvia Vianello

Siamo quasi a tre quarti dell’anno, il momento giusto per fare il punto della situazione sui mercati e sul cambiamento delle variabili economiche che non è mai stato così veloce e complesso, generando continui cambi di vedute da parte degli investitori. Al momento la performance da inizio anno dell’indice azionario globale Msci World Total Return è negativa del 23%, mentre il World Government Bond Index è in ribasso del 21% da inizio 2022. Questa è la situazione attuale che mette in evidenza come l’alta inflazione, tassi d’interesse in aumento, rallentamento della crescita e conflitto in Ucraina rendano particolarmente complesso fare previsioni sull’andamento futuro dei mercati.

Nonostante i vistosi ribassi, si può dire che il minimo sui mercati è già stato toccato oppure no? Per rispondere alla domanda ho scovato su mytradingway.it cinque indicatori che segnalano che forse non abbiamo ancora raggiunto il fondo.

1. Mancanza di volatilità sul mercato

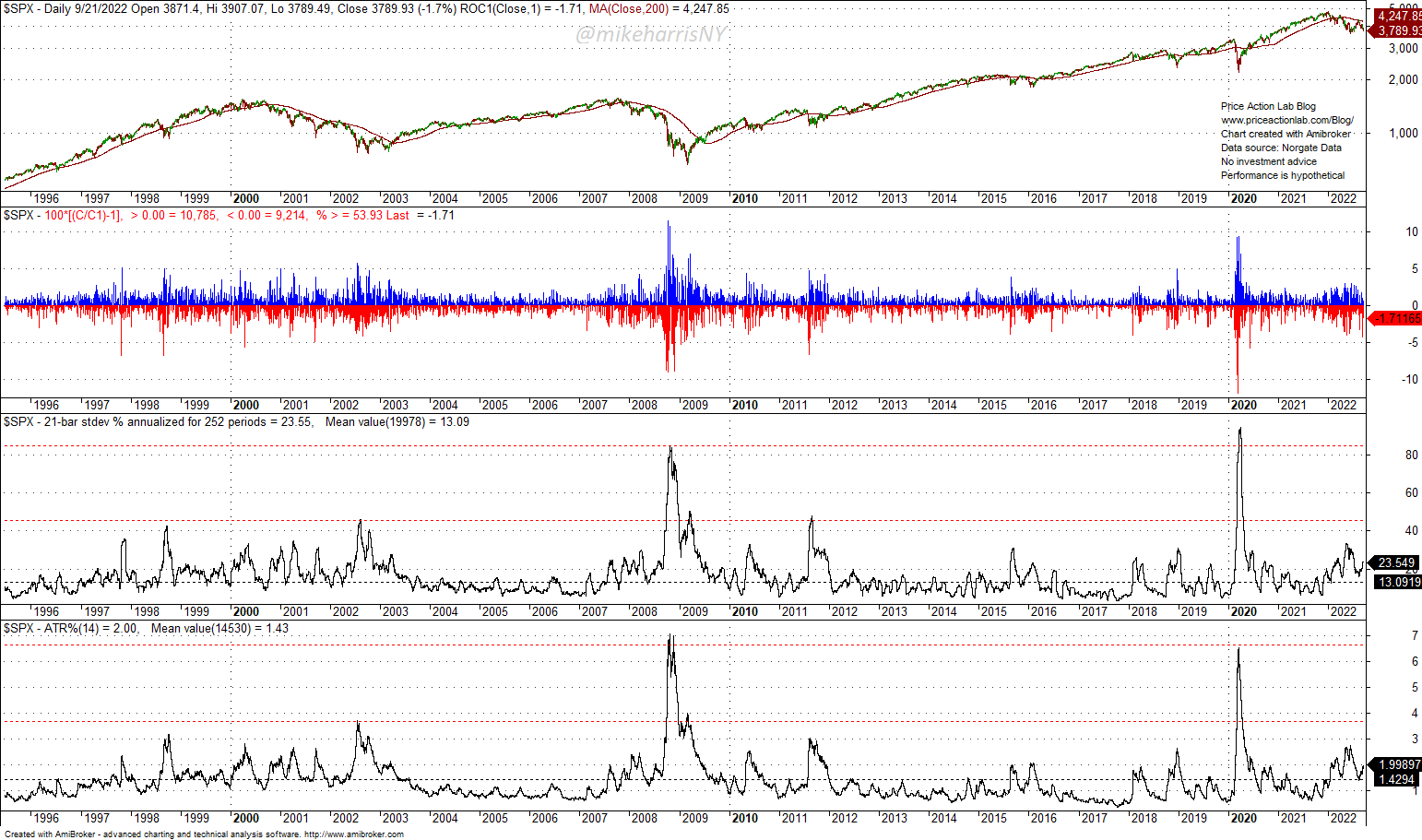

Il grafico sottostante mostra i rendimenti giornalieri dell’indice americano S&P 500 dal 1995 ad oggi. Sotto poi troviamo le fasce di +/- 5 deviazioni standard e le fasce di deviazione media di +/-8. Durante gli ultimi due grandi mercati ribassisti, i movimenti giornalieri hanno superato le soglie definite dalle fasce. Quest’anno invece, l’andamento è stato circoscritto tra queste soglie. Il declino del mercato è stato eccezionalmente regolare ed è stato definito “slow pain trade”.

Con “pain trade” si intende la tendenza dei mercati a infliggere la massima quantità di punizione al maggior numero possibile di investitori di volta in volta. Nel contesto finanziario indica un movimento di mercato che infligge perdite sostanziali alle persone coinvolte, almeno a breve termine. Nel nostro caso il “pain trade” è “slow”, ovvero infligge perdite lente e continue agli investitori.

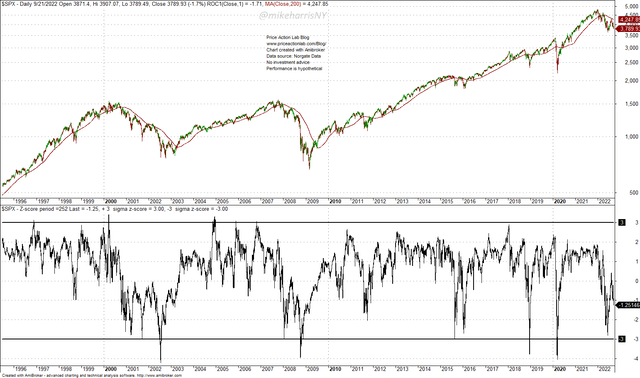

2. L’indicatore z-score non ha toccato il livello di allerta

Nella maggior parte dei precedenti mercati ribassisti l’indicatore z-score ha oltrepassato la banda inferiore di -3 deviazione standard. Quest’anno non è successo, almeno per ora. Ciò è dovuto alla correzione regolare. Di conseguenza, la probabilità che possa verificarsi uno scenario peggiore è più elevata.

Per definizione, lo z-score si riferisce al numero di deviazioni standard di ciascun valore di dati rispetto alla media, ove uno z-score pari a zero indica la media esatta. Un segno negativo indica che il valore misurato è inferiore al valore bersaglio mentre un segno positivo che il valore misurato è superiore al valore bersaglio. Nel nostro caso uno z-score di 3 significa che il valore misurato dista di 3 deviazioni standard dal valore bersaglio.

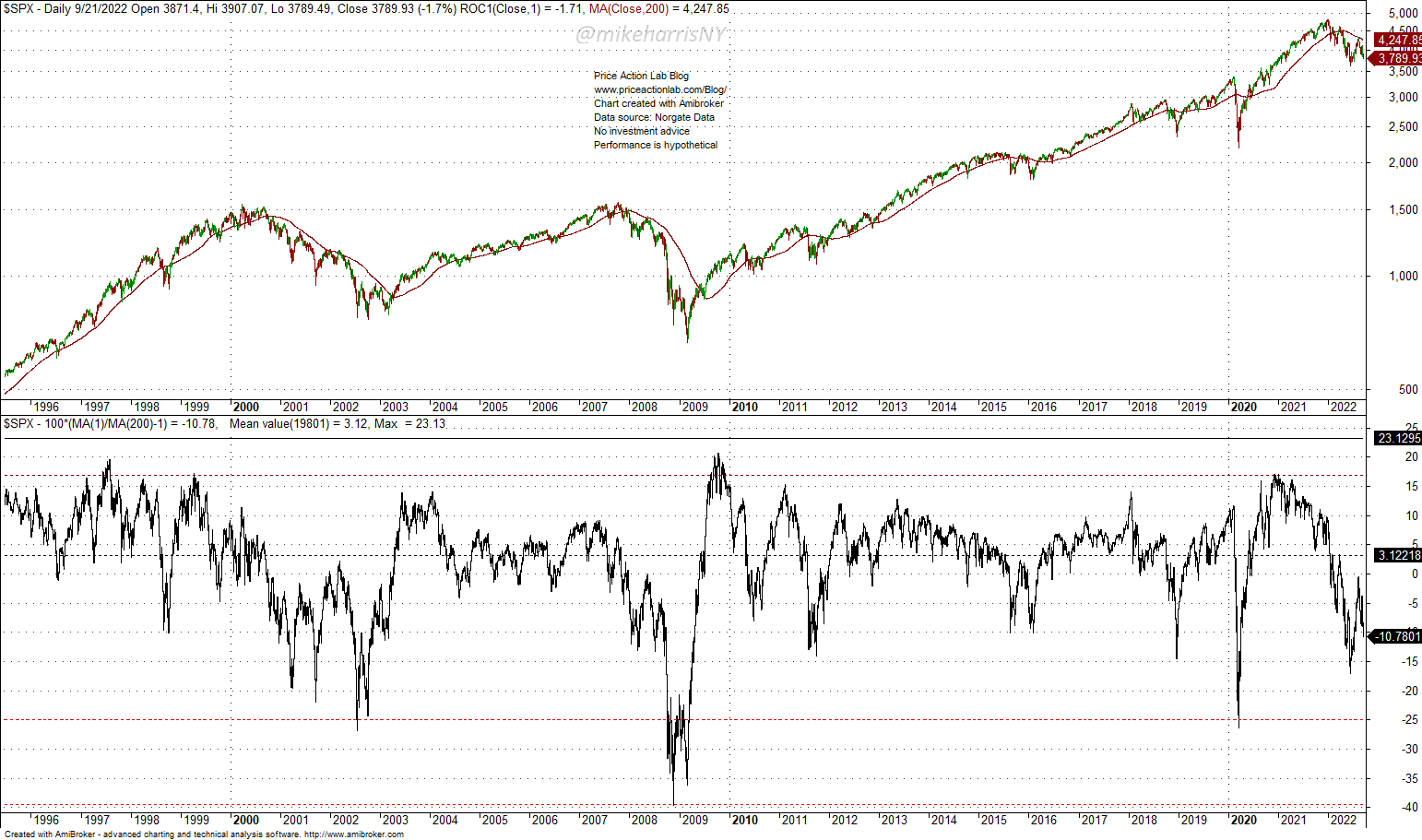

3. La media mobile non è abbastanza distante dai corsi

Un altro parametro è rappresentato dalla distanza del prezzo dalla media mobile a 200 giorni. In entrambi i precedenti mercati ribassisti la distanza dalla media mobile a 200 giorni è scesa sotto il -25% (linea rossa tratteggiata). Attualmente la distanza è del 10,8% dopo essere scesa a circa il -16%. Il valore attuale potrebbe essere il fondo, come nel 2011, 2015,16, 18, oppure c’è un sostanziale potenziale al ribasso.

In questo caso parliamo di media mobile semplice, detta anche aritmetica, che è la più utilizzata in virtù della sua più facile costruzione. La media mobile a 200 giorni prende in esame i valori delle ultime 200 sedute e viene ricalcolata ogni giorno, aggiungendo l’ultimo dato ed escludendo dal calcolo il più remoto, in modo che siano sempre solo 200 i prezzi considerati.

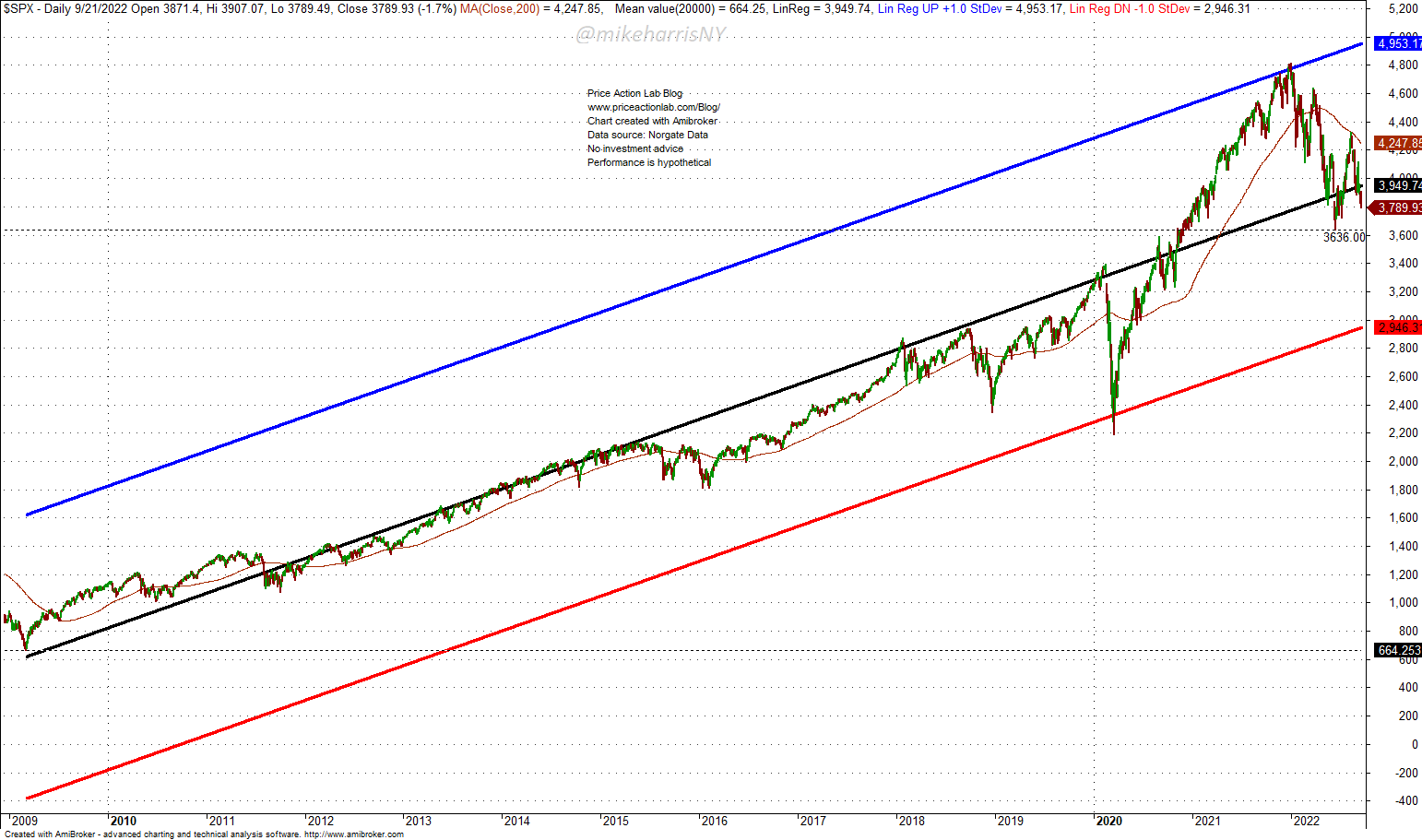

4. Nessun segnale di pericolo dal grafico di regressione lineare

Anche il grafico di regressione lineare dello S&P 500 ci fornisce informazioni importati. Il grafico sottostante mostra l’andamento e le linee di deviazione standard +1 e -1. Il grafico dice che se il mercato scenderà fino alla linea rossa, probabilmente si tratterà di un fondo (bottom). Come nel 2020 durante il crollo della pandemia.

L’esuberanza irrazionale dovuta agli stimoli post pandemia ha fatto sì che l’indice raggiungesse la deviazione standard +1 sopra il trend, un movimento estremo. Di solito questi movimenti estremi al rialzo sono seguiti da movimenti estremi al ribasso.

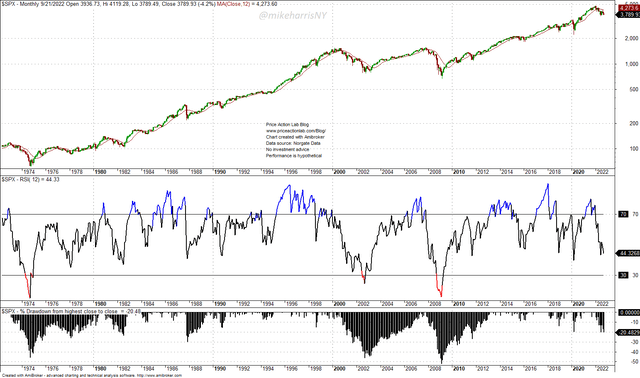

5. L’oscillatore RSI non è entrato in ipervenduto

L’RSI a 12 mesi non mostra segni di ipervenduto: nel 1974, nel 2002 e nel 2008 l’RSI a 12 mesi ha raggiunto il territorio di ipervenduto (sotto 30) e ha segnalato un bottom. Tuttavia, nel caso di grandi correzioni ad esempio nel 2011, 2018 e 2020 questo indicatore non ha segnalato un fondo. E’ un buon indicatore da monitorare, ma deve essere utilizzato insieme ad altri più solidi. Se il mercato ribassista continua, l’indicatore può fornire indizi su un fondo.

Per quanto riguarda il funzionamento dell’oscillatore RSI, si tratta di un indicatore di momentum che si usa per quantificare forza e debolezza del trend del sottostante (in questo caso l’indice S&P 500). L’RSI, come tutti gli altri indicatori possono darci un’ idea di come si muoverà il mercato ma non la certezza assoluta. Dato che è un oscillatore, l’RSI si muove in un range di valori predefinito che va da 0 a 100: se i suoi valori sono al di sotto del 30, indicano una fase di ipervenduto e quindi aumentano le probabilità che il trend inverta al rialzo; se, invece i suoi valori sono al di sopra dei 70, indicano una fase di ipercomprato e di conseguenza aumentano le probabilità che il trend inverta al ribasso.