Gross: “tutti mercati sempre più a rischio”. BofA: gestori che temono bolla superano record 1999

Le cose sono decisamente cambiate, e tutti i mercati sono sempre più a rischio. Il verdetto arriva da Bill Gross, gestore del fondo obbligazionario Janus Henderson Global Unconstrained Fund, nell’ultimo outlook sugli investimenti pubblicato, e relativo al mese di giugno.

Secondo Gross gli investitori dovrebbero ridurre il loro appetito per il rischio anche perchè “è l’economia reale che conta”, e il punto è che “la crescita economica globale reale continua e dovrebbe continuare a confermarsi al di sotto della media” storica.

Gross: state lontani da questi titoli

Tra l’altro, sono mesi che Gross consiglia agli investitori di stare lontani dalle azioni che segnano corposi rialzi e/o dai corporate bond in quanto è possibile che il presidente americano Donald Trump fallisca nel suo obiettivo di riportare la crescita del Pil Usa al ritmo compreso tra il 3% e il 4%.

In generale, Gross ritiene che gli investitori debbano essere particolarmente cauti, in un contesto caratterizzato da bassi tassi di interesse, dall’invecchiamento della popolazione e dal global warming: tutti fattori che, spiega, frenano la crescita economica su base reale e rafforzano le sfide che i mercati finanziari devono affrontare.

Gross su era New Normal: ora soldi si fanno con i soldi

Il guru fa riferimento alla nuova era, quella nota con le espressioni “New Normal” o “Secular Stagnation”: un’era in cui gli investitori hanno finito per “fare soldi con i soldi”, voltando le spalle a una strategia, quella del capitalismo vecchio stampo, in cui i soldi e i profitti aziendali venivano creati non con la liquidità delle banche centrali, ma “con gli investimenti in capitale nell’economia reale”.

La situazione è tale che:

“visto che il contante non rende niente, e anzi si deprezza giorno dopo giorno anche in un contesto di bassa inflazione all’1-2%, i risparmiatori e investitori scambiano il denaro con scelte alternative, verso asset meno liquidi, a scadenza più lunga, e in alcuni casi più rischiosi”.

Proprio la scorsa settimana Gross aveva lanciato un altro alert, facendo notare nel corso del summit Bloomberg Invest New York che l’attuale rischio presente sui mercati è ai massimi dal periodo precedente il collasso, nel settembre del 2008, di Lehman Brothers.

Quando si riferisce al “New Normal” o anche alla “Stagnazione secolare”, Gross indica l’attuale situazione di Wall Street, che continua a segnare nuovi record anche a fronte di un’economia Usa che, stando ai numeri compilati da Bloomberg, salirà di appena il 2,2% quest’anno e del 2,3% nel 2018.

Si tratta di una nuova condizione di normalità, creata dalle politiche di tassi allo zero o addirittura negativi inaugurate dalle banche centrali. Politiche che Gross ha sempre criticato, in quanto tali stimoli straordinariamente accomodanti delle banche centrali gonfiano a suo avviso asset come titoli azionari e mercati immobiliari, dando un contributo invece esiguo all’espansione economica reale.

I risultati del sondaggio sui gestori di BofA

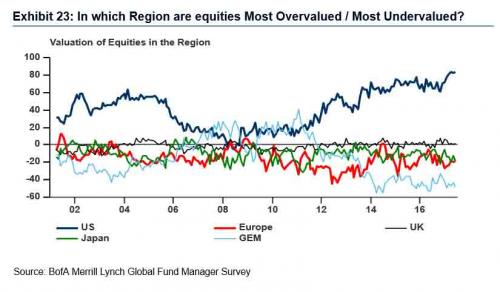

Intanto Bank of America diffonde i risultati del suo ultimo sondaggio FMS, a cui partecipano mensilmente i gestori dei fondi. Dal report emerge che il numero di gestori che ritengono che l’azionario Usa sia sopravvalutato è al record assoluto. Viene superato il record precedente, testato durante la bolla del 1999.

Il 44% dei gestori crede che l’azionario sia sopravvalutato, contro il 37% di maggio.

Per l’84% degli investitori è Wall Street l’azionario più a rischio bolla. Una percentuale netta pari al 18% ritiene che l’azionario europeo sia sottovalutato, mentre un’altra pari al 48% crede che le opportunità siano nei mercati emergenti.

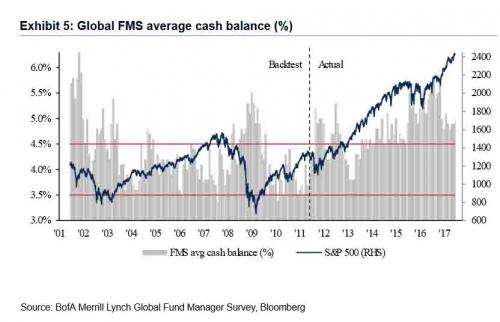

I gestori, evidentemente consapevoli dei rischi che incombono sui mercati, stanno puntando più sul contante, con l’esposizione al cash che è cresciuta dal 4,9% al 5% di giugno, a un valore ben al di sopra rispetto al livello medio di cash detenuto nell’ultimo decennio, e pari al 4,5%.

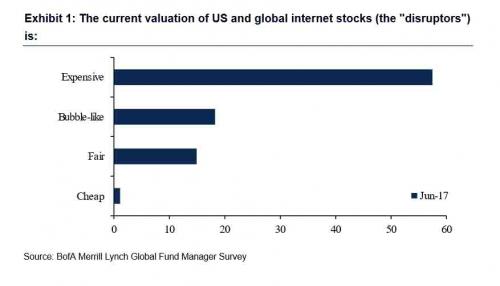

Dal sondaggio emerge inoltre che il 75% dei gestori interpellati crede che le azioni del settore Internet siano diventate troppo costose rispetto ai fondamentali e/o che versino in una condizione di bolla: esattamente il 57% definisce le quotazioni “costose”, il 18% in “condizione simile a bolla”, il 15% a un valore giusto e l’1% “convenienti”,

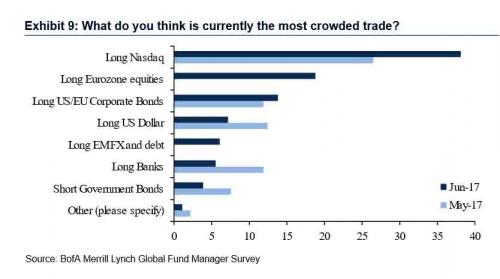

Gestori fondi e le strategie di trading più popolari

Rivelate anche le scommesse più popolari di trading. Al primo posto, nel mese di giugno, ci sono state le scommesse rialziste sul Nasdaq, che hanno superato anche quelle di maggio, incidendo nella scelta degli investitori per il 38%, rispetto al 26% precedente. Al secondo posto la strategia di trading più popolare è stato puntare sull’azionario Ue.