Fed super dovish, tassi zero fino a 2024. Ma mercati avidi ‘come pianta assetata di sangue di Little Shop of Horrors’

Ricordate il film del 1986 di Frank Oz “La piccola bottega degli orrori”, in originale “Little Shop of Horrors”? Ebbene, la situazione è tale che i mercati sono diventati come quella piantina carnivora, Audrey II, assetata di sangue.

Forse mai paragone fu mai così azzecato, nel descrivere la relazione quasi perversa che si è venuta a creare nel tempo tra le banche centrali e i mercati. Il paragone porta la firma di Robert Carnell, responsabile della divisione Asia-Pacifico di ING.

Forse mai paragone fu mai così azzecato, nel descrivere la relazione quasi perversa che si è venuta a creare nel tempo tra le banche centrali e i mercati. Il paragone porta la firma di Robert Carnell, responsabile della divisione Asia-Pacifico di ING.

Carnell commenta la reazione dei mercati all’annuncio della Federal Reserve di Jerome Powell che, oltre a lasciare i tassi invariati nel range compreso tra lo zero e lo 0,25%, ha confermato l’impostazione sempre più dovish – dunque espansiva – della sua politica monetaria.

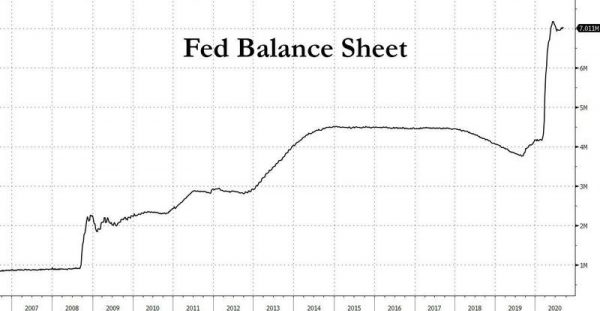

Tassi fermi, ma anche la garanzia che la Fed continuerà ad acquistare ogni mese 120 miliardi di dollari di Treasuries e titoli garantiti dai mutui, al fine di mantenere bassi i tassi di più lungo termine. A tal proposito, nel lanciare il suo bazooka anti-Covid, vale la pena ricordare che la Fed ha inondato i mercati finanziari di liquidità ricorrendo allo shopping di questi asset, al punto che il suo bilancio si è gonfiato di $3 trilioni circa.

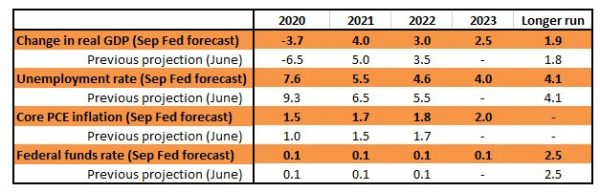

Ma non finisce qui. La banca centrale Usa non ha alcuna intenzione di tornare ad alzare i tassi sui fed funds, almeno per i prossimi anni. Almeno fino al 2024, sottolineano gli economisti di ING: è quanto emerge dal dot-plot – che illustra le proiezioni dei singoli esponenti della banca centrale Usa, da cui si apprende che “il valore mediano previsto dei tassi sui fed funds rimane nel range attuale compreso tra lo zero e lo 0,25% per l’intero anno 2023, con un solo membro su 17 che prevede un rialzo dei tassi prima della fine del 2022 e appena quattro che stimano una mossa durante il 2023”.

Ma non finisce qui. La banca centrale Usa non ha alcuna intenzione di tornare ad alzare i tassi sui fed funds, almeno per i prossimi anni. Almeno fino al 2024, sottolineano gli economisti di ING: è quanto emerge dal dot-plot – che illustra le proiezioni dei singoli esponenti della banca centrale Usa, da cui si apprende che “il valore mediano previsto dei tassi sui fed funds rimane nel range attuale compreso tra lo zero e lo 0,25% per l’intero anno 2023, con un solo membro su 17 che prevede un rialzo dei tassi prima della fine del 2022 e appena quattro che stimano una mossa durante il 2023”.

Motivo per cui, sottolinea James Knightley, capo economista internazionale di ING, i tassi sui fed funds non saranno alzati prima del 2024. “Fattore interessante – rileva la nota dell’economista – è che gli esponenti della Fed hanno mantenuto le loro proiezioni di lungo termine invariate al 2,5%, con le stime che si aggirano tra il 2% e il 3%”.

Motivo per cui, sottolinea James Knightley, capo economista internazionale di ING, i tassi sui fed funds non saranno alzati prima del 2024. “Fattore interessante – rileva la nota dell’economista – è che gli esponenti della Fed hanno mantenuto le loro proiezioni di lungo termine invariate al 2,5%, con le stime che si aggirano tra il 2% e il 3%”.

Cosa ha detto Powell dopo svolta storica della Fed

Ma veniamo a quanto ha detto Jerome Powell nella conferenza stampa successiva all’annuncio della Fed. Il banchiere centrale un tempo attaccato dal presidente americano Donald Trump per essere stato troppo falco, ha confermato lui stesso che i tassi saranno lasciati vicini allo zero, almeno fino a quando il tasso di inflazione Usa non salirà oltre il target del 2% per un periodo di tempo non specificato:

“Riguardo ai tassi di interesse, segnaliamo ora che stimiamo appropriato lasciare quelli sui fed funds nel range tra lo zero e lo 0,25%, fino a quando le condizioni del mercato del lavoro non avranno raggiunto livelli coerenti con il riconoscimento, da parte della Commissione, della massima occupazione, e fino a quando l’inflazione non sarà salita al 2%, apprestandosi a superare in modo moderato la soglia del 2% per un qualche periodo di tempo”.

E qui vale la pena riprendere la svolta storica della strategia di politica monetaria annunciata da Powell verso la fine di agosto, nel suo intervento al simposio di Jackson Hole: l’adozione dell’AIT (average inflation targeting): strategia che ‘trasforma’ quel target del 2% della Fed da obiettivo di inflazione da raggiungere, a obiettivo della MEDIA dell’inflazione da raggiungere. E che permette così alla Fed di non sentirsi obbligata ad alzare i tassi sui fed funds, nel caso in cui il tasso di inflazione superasse momentaneamente la soglia del 2%.

Fed infiamma mercati, ma è sboom nel finale

Subito dopo i commenti sopra citati di Powell, il Dow Jones è balzato fino a volare di quasi 400 punti nei suoi massimi intraday. L’epilogo della sessione di Wall Street è stato però tutto fuorché entusiasmante. L’indice S&P 500 è arretrato di 15,71 punti (-0,46%), a 3.385,49 punti; il Nasdaq ha perso 139,85 punti o -1,25% a 11.050,40 punti, mentre il Dow Jones ha chiuso in rialzo di appena 36,78 punti (+0,13%), a 28.032,38, dopo essere balzato per l’appunto nei massimi intraday di 400 punti circa. E se Wall Street non ha brindato, figuriamoci le borse europee.

Il motivo di questo ritracciamento?

Un’altra frase proferita da Jerome Powell, secondo il responsabile della divisione Asia-Pacifico di ING, Robert Carnell. Alla domanda se consideri necessari per sostenere l’economia altri stimoli fiscali da parte del Congresso, Powell ha risposto di credere che alcuni settori continuano a far fatica in assenza di aiuti. E che la maggior parte degli analisti, ha aggiunto, ritiene che il Congresso, a dispetto dell’impasse presente, sfornerà alla fine nuove misure di stimoli significative:

“La mia impressione è che probabilmente ci sia bisogno di ulteriori supporti fiscali. Ovviamente, i dettagli saranno determinati dal Congresso, non dalla Fed. Ma direi che ci sono approssimativamente 11 milioni di persone ancora senza lavoro a causa della pandemia (di coronavirus COVID-19), di cui una buona parte lavorava proprio nei settori che faranno probabilmente fatica (a riprendersi). Queste persone potrebbero avere bisogno di un sostegno aggiuntivo, mentre cercano di barcamenarsi in un periodo per loro difficile”.

Ora, secondo Knightely, quella di Powell è stata l’ammissione del fatto che “la Fed non può creare la domanda”, soprattutto ora, “con tassi a questi livelli”. Ciò significa che “tocca al Congresso garantire un maggiore sostegno” all’economia.

Powell: non abbiamo finito munizioni, possiamo fare ancora tanto

Detto questo, Powell ha rassicurato la comunità degli investitori sull’ampia disponibilità di strumenti che la Fed ha ancora nel suo arsenale.

“Certamente, non direi che abbiamo finito le munizioni. Niente affatto. Prima di tutto, abbiamo infatti molti strumenti: strumenti di prestiti, strumenti di bilancio, la forward guidance. C’è ancora tanto che possiamo fare ancora. Noi crediamo che la nostra impostazione di politica monetaria sia appropriata per sostenere l’economia. Crediamo che sia potente…Ma, ancora, disponiamo di altri margini che possiamo ancora usare. Dunque no, certamente le munizioni non sono finite”.

Ancora, il banchiere ha rimarcato che “continueremo a monitorare gli sviluppi e siamo pronti ad aggiustare i nostri piani in modo appropriato”.

Eppure il rally di Wall Street si è sgonfiato e anche i Treasuries Usa sono stati colpiti dalle vendite, con i tassi dei Treasuries a 10 anni saliti allo 0,695%.

Alcuni hanno fatto notare che sul mercato dei titoli di stato Usa qualcuno sperava che la Fed annunciasse un aumento negli acquisti di Treasuries, annuncio che non si è invece palesato. Detto questo, come ha fatto notare Jon Hill, strategist senior della divisione di reddito fisso presso BMO, il messaggio di Powell & Co è stato dovish:

“Tassi più bassi per un periodo di tempo più lungo, dunque borsa Usa più in alta, e dollaro più basso – ha detto Hill – La Fed sta dicendo che non alzerà i tassi nel 2023, forse nel 2024..”

Fed super dovish ma buy sul dollaro

Ma allora perchè nessun entusiasmo? Non solo, perchè il dollaro Usa punta verso l’alto?? Gli analisti spiegano la mossa con l’outlook sul Pil e sull’occupazione Usa, che è stato rivisto al rialzo.

Il prodotto interno lordo Usa è visto in calo del 3,7% quest’anno, rispetto al -6,5% atteso a giugno Migliorato anche outlook sulla disoccupazione, con il tasso atteso ora al 7,6% nel 2020, inferiore al 9,6% previsto tre mesi fa. Sull’inflazione, la Fed può stare tranquilla: altro che oltre il 2%, il tasso rimarrà sotto la soglia per anni.

Il prodotto interno lordo Usa è visto in calo del 3,7% quest’anno, rispetto al -6,5% atteso a giugno Migliorato anche outlook sulla disoccupazione, con il tasso atteso ora al 7,6% nel 2020, inferiore al 9,6% previsto tre mesi fa. Sull’inflazione, la Fed può stare tranquilla: altro che oltre il 2%, il tasso rimarrà sotto la soglia per anni.

“Negli ultimi 60 giorni circa, l’economia ha recuperato a un ritmo più veloce di quanto avevamo previsto. Questo trend potrebbe continuare, oppure no, semplicemente non lo sappiamo”, ha spiegato il presidente della Fed, Jerome Powell, che ha invitato a non abbassare la guardia.

Ma, così come l’euro aveva superato la soglia di $1,19 la scorsa settimana dopo il miglioramento dell’outlook della Bce sul Pil dell’Eurozona (e anche per l’ostinazione della numero uno Christine Lagarde a non dire nulla per favorire un suo deprezzamento dai record in più di due anni), così ha fatto il dollaro (con l’euro che è tornato sotto la soglia di $1,18).

Knightely la vede però in modo diverso. Nella nota ‘Feed me’..(chiaro riferimento alla piantina carnivora del film “La piccola bottega degli orrori”), ha sottolineato che “i mercati vogliono sempre di più. Sono come la pianta carnivora del Little Shop of Horrors”.

“Ma dovremmo continuare a nutrirli? – ha chiesto e si è chiesto – Credo che voi conosciate la mia risposta. Sebbene gli asset di rischio amino la terapia endovenosa degli stimoli monetari, è arrivato il momento di focalizzarsi su quelle politiche di cui l’economia reale ha bisogno e, riguardo a questo, Powell ha davvero ragione: è arrivato il momento per il Congresso di farsi avanti. Forse i mercati hanno reagito in quel modo per aver realizzato questo e per aver capito che forse è improbabile che questa impasse (di Capitol Hill) venga risolta prima di conoscere il risultato delle elezioni presidenziali”.

Occhio al grafico qui accanto, che mostra il trend dell’azionario globale dall’ultimo comunicato della Fed del meeting del 29 luglio. Da allora, l’azionario globale ha sovraperformato, mentre oro, bond e dollaro hanno riportato oscillazioni per lo più modeste: