Borse: Wall Street corre, l’Europa fa anche meglio. Ma attenzione: nel post-pandemia puntare sull’azionario non basta

L’azionario europeo si sta mettendo in evidenza questa settimana e in questi primi giorni di giugno per la sua capacità di sovraperformare il trend di Wall Street. L’indice di riferimento Stoxx 600 Europe è balzato del 5,3% in appena tre sessioni, in termini di euro, facendo +6,4% in termini di dollari, rispetto al rialzo +2,6% dello S&P 500.

Detto questo, Wall Street continua a tagliare nuovi traguardi, se si considera che, nella sessione di ieri, per la prima volta dall’inizio di febbraio, il Dow Jones è salito per tre sessioni consecutive, a fronte delle quattro sedute consecutive di rialzi per lo S&P 500.

Mario Draghi, President of the European Central Bank (ECB) said the eurozone economy still relied on “an ample degree” of stimulus in the face of sluggish inflation. / AFP PHOTO / Daniel ROLAND (Photo credit should read DANIEL ROLAND/AFP via Getty Images)

Ma quanto conviene puntare sull’azionario, o meglio, solo sull’azionario, soprattutto secondo un’ottica di investimento di 12 mesi?

Robert Abad, Portfolio Strategist di Western Asset (gruppo Legg Mason), avverte che, nel periodo post pandemia, puntare solo sull’azionario non basta.

Le incognite, d’altronde, sono davvero tante, “dai cambiamenti socio-economici causati dal Covid-19 all’esito delle elezioni americane“.

Di conseguenza, sarebbe “pericoloso puntare solo sulla ripresa del mercato azionario”, mentre “un’allocazione al mercato del credito – obbligazioni corporate, credito strutturato – potrebbe aiutare a proteggere il capitale, con performance simili o superiori a quelle del comparto azionario”

“Comprendiamo quanto possano sembrare allettanti le azioni in questa fase, dato che storicamente hanno performato meglio del credito a seguito di gravi sell off – spiega Abad – tuttavia, non crediamo che questo sia il momento per prendere decisioni di investimento basate sulla convinzione che torneremo a uno stile di vita analogo a quello pre-pandemia. Questo vorrebbe dire sottovalutare la gravità di ciò che stiamo vivendo e quanto il mondo potrebbe risultare diverso da qui a un anno. Sottolineiamo che la recente correzione del mercato azionario non è stato soltanto molto profonda, ma anche la più veloce della storia”.

E “questa rapidità, unita con un altrettanto rapida reazione da parte della politica, ha velocemente trasformato la paura diffusa sui mercati in ‘avidità’, e ha innescato il repentino rimbalzo nei giorni successivi. La corsa del mercato azionario e di alcuni segmenti del mercato del credito ha riportato il sentiment degli investitori su posizioni più normali, ma riteniamo che il rialzo sia dovuto principalmente agli stimoli messi in campo. Adesso inizia la parte difficile, con alcuni paesi del mondo e parti degli Stati Uniti che stanno per alleggerire le misure di lockdown, e con i passi avanti che si attendono nello sviluppo di un vaccino”.

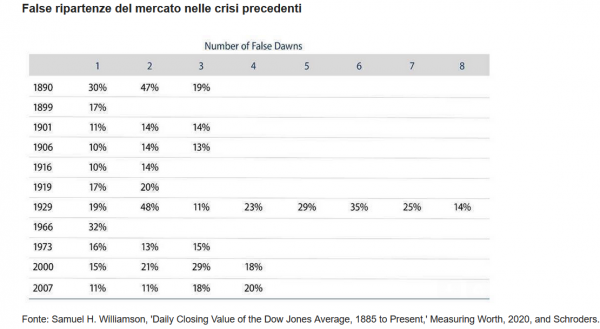

Lo strategist invita gli investitori a non dimenticare il rischio dei “falsi rimbalzi” sulla via della ripresa e avalla la sua cautela mostrando il seguente grafico, che mostra come, “nella maggior parte dei periodi in cui il mercato ha ceduto oltre il 25% del suo valore, in molte occasioni si siano registrati rimbalzi superiori al 10% lungo la strada verso il punto più basso”.

“Tenendo conto di ciò, la diversificazione dei portafogli è essenziale”.

Abad sottolinea che “in qualsiasi portafoglio di investimenti ampio consigliamo di mantenere un’allocazione nel settore del credito, a causa delle caratteristiche difensive e della capacità di questa asset class di contribuire a rendimenti totali stabili e di lungo periodo”.

Ritorni interessanti soprattutto dal credito corporate

“È vero, il livello delle cedole sul credito corporate ha teso verso il basso negli ultimi anni a causa delle politiche accomodanti delle banche centrali; tuttavia, le obbligazioni governative continuano a offrire rendimenti bassi o addirittura negativi e l’impatto del coronavirus su ricavi e guadagni sta costringendo molte società a tagliare drasticamente i loro dividendi, al fine di accumulare liquidità e consolidare i propri bilanci. Con il mercato azionario sotto stress non solo per lo scenario macro, ma anche per altri venti contrari (come una minore attività di buyback), riteniamo che il mercato del credito – soprattutto il credito corporate (in euro, sterline e dollari americani), i prestiti bancari e il credito strutturato – offra agli investitori potenziale per ritorni interessanti, visti gli attuali spread elevati e la nostra previsione di uno scenario di tassi di interessi bassi per un lungo periodo”.

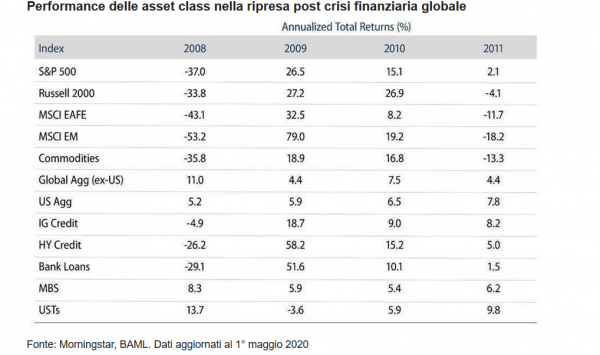

Il grafico di seguito mostra le performance di alcune asset class nel post-2008, e mostra come il credito sia in grado di mantenere il passo (e tal volta di superare) il recupero del settore azionario.

“Ci sono pochi dubbi che il flusso di informazioni dei prossimi 12-18 mesi sarà instabile – conclude l’esperto di Western Asset – I dati economici globali in arrivo, le tensioni commerciali ancora in corso tra Stati Uniti e Cina, l’andamento del prezzo del petrolio e le elezioni americane alle porte porteranno a periodi di volatilità dei mercati. È probabile che assisteremo a ulteriori declassamenti da parte delle agenzie di rating, a diversi ‘fallen angels’ e a default nei vari segmenti del mercato del credito, soprattutto quelli fortemente sotto stress come l’energia e il retail. Tuttavia, con gli spread creditizi vicini ai loro massimi storici, vediamo una grande opportunità di sfruttare le dislocazioni dei prezzi a livello di settori ed emittenti, e costruire la nostra esposizione a quegli emittenti che possono resistere e rimbalzare velocemente quando gli spread cominceranno a normalizzarsi. La storia ci dice che non appena i mercati del credito si sbloccano, il periodo che segue offre agli investitori ritorni sopra la norma, se questi sono pronti ad approfittarne al momento giusto”.

“Ci sono pochi dubbi che il flusso di informazioni dei prossimi 12-18 mesi sarà instabile – conclude l’esperto di Western Asset – I dati economici globali in arrivo, le tensioni commerciali ancora in corso tra Stati Uniti e Cina, l’andamento del prezzo del petrolio e le elezioni americane alle porte porteranno a periodi di volatilità dei mercati. È probabile che assisteremo a ulteriori declassamenti da parte delle agenzie di rating, a diversi ‘fallen angels’ e a default nei vari segmenti del mercato del credito, soprattutto quelli fortemente sotto stress come l’energia e il retail. Tuttavia, con gli spread creditizi vicini ai loro massimi storici, vediamo una grande opportunità di sfruttare le dislocazioni dei prezzi a livello di settori ed emittenti, e costruire la nostra esposizione a quegli emittenti che possono resistere e rimbalzare velocemente quando gli spread cominceranno a normalizzarsi. La storia ci dice che non appena i mercati del credito si sbloccano, il periodo che segue offre agli investitori ritorni sopra la norma, se questi sono pronti ad approfittarne al momento giusto”.