Arm: prezzo finale Ipo 51$ e raccolta 4,87 mld, oggi il debutto sul Nasdaq

Dopo tante discussioni, Arm Holdings è pronta a sbarcare oggi sul Nasdaq. L’azienda ha concluso la più grande Ipo di quest’anno negli Usa, fissando il prezzo definitivo della sua offerta pubblica iniziale (IPO) a 51 dollari, per una raccolta pari a 4,87 miliardi. Ecco i dettagli sull’offerta, attentamente monitorata nelle ultime settimane in quanto può rappresentare un termometro importante per il mercato delle nuove quotazioni, dopo i recenti rialzi dei tassi che hanno ridotto l’appetito per gli asset rischiosi.

Prezzo finale Ipo al massimo previsto

Nonostante le indiscrezioni su un possibile incremento della forchetta di prezzo dell’offerta pubblica iniziale, in scia alla forte domanda da parte degli investitori, il prezzo finale dell’Ipo è stato fissato a 51 dollari, ovvero l’estremo superiore del range precedentemente stabilito tra 47 e 51 dollari.

Arm ha collocato 95,5 milioni di Adr (American depositary receipt), per una raccolta di $4,87 miliardi di dollari, meno degli 8-10 inizialmente previsti. La valutazione implicita massima della società si attesta quindi a 54,5 miliardi di dollari, secondo i calcoli di Bloomberg, meno dei 60-70 inizialmente ipotizzati. I sottoscrittori potranno acquistare ancora fino a 7 milioni di azioni aggiuntive, con la chiusura dell’offerta fissata per il 18 settembre.

Sul ridimensionamento ha inciso il fatto che la controllante SoftBank ha deciso di acquistare il 25% detenuto dal suo Vision Fund e di mantenere una quota intorno al 90% del capitale di Arm a seguito dell’operazione.

In ogni caso, l’Ipo di Arm è la maggiore di quest’anno, superiore ai 4,37 miliardi di Kenvue, spinoff di una divisione di Johnson & Johnson. Diversi clienti, tra cui Apple, Nvidia, Amd, Google, Intel e Tsmc, hanno investito oltre 700 milioni complessivi nell’offerta.

I target di crescita di Arm

Nel corso del roadshow con gli investitori, la società ha anticipato uno sviluppo del fatturato pari all’11% nell’anno fiscale 2024, in accelerazione fino al 20% nell’esercizio seguente, grazie alla crescente domanda di chip destinati ai data center e all’intelligenza artificiale.

Nel 2023, Arm ha registrato un margine operativo rettificato del 29%, con l’obiettivo di espanderlo al 40% nel primo trimestre, secondo quanto riportato nella presentazione. A lungo termine, l’azienda prevede margini operativi del 60% e un Ebitda margin di circa il 65%.

Chi è Arm

Arm è una delle aziende tecnologiche più rilevanti a livello mondiale, attiva nel design di chip per il 99% degli smartphone del mondo, inclusi gli iPhone e la maggior parte dei dispositivi Android. Un primato frutto di un’evoluzione tecnologica che fonda le sue radici nell’epoca pionieristica dei computer, quando Arm fu capace di progettare chip con un consumo energetico estremamente basso rispetto a quelli comunemente in uso.

L’azienda dunque non produce chip, ma è responsabile della creazione delle “architetture” – i progetti generali, compresi i componenti e le istruzioni di programmazione – che altre aziende utilizzano per costruirli.

Il core business consiste nella concessione delle licenze per l’utilizzo delle sue architetture, ma negli ultimi anni l’azienda ha iniziato anche a vendere i propri progetti per i processori, un’attività più redditizia.

Le difficoltà legate al rallentamento della domanda

L’azienda è stata acquisita da SoftBank nel 2016 per $32 miliardi – la più grande acquisizione di sempre di un’azienda tecnologica europea all’epoca – con l’obiettivo di guadagnare una posizione nel crescente settore dell’Internet delle Cose (IoT). Sebbene l’IoT rappresenti una piccola parte del business dell’azienda, all’epoca era considerato uno dei trend più promettenti della tecnologia. Oltre a wearable e ad elettrodomestici smart, Arm ha esteso l’utilizzo dei propri semiconduttori ad altri scopi, tra cui le auto connesse.

Negli ultimi tempi, Arm sta affrontando venti contrari a causa del rallentamento della domanda di prodotti come gli smartphone, che ha colpito le aziende di chip a livello globale. L’industria dei chip è ancora alle prese con un crollo delle vendite, aggravato da un eccesso di scorte.

Per l’anno fiscale concluso a marzo, le vendite di Arm sono scese dell’1% a $2,68 miliardi e l’utile netto è sceso da 549 a 524 milioni di dollari (388 milioni nel 2022). Le entrate per il trimestre concluso a giugno sono scese del 2,5% a $675 milioni. Più della metà dei ricavi da royalty di Arm nell’ultimo anno fiscale proviene da smartphone ed elettronica di consumo.

Arm concentra il focus sull’AI

Oltre ad essere un punto di riferimento per l’industria dei chip, Arm gioca un ruolo nel campo dell’intelligenza artificiale e si sta sempre più ponendo sul mercato come un’azienda del settore AI. A maggio, ha svelato due nuovi chipset rivolti alle applicazioni di machine learning.

Uno di essi, un nuovo CPU chiamato Cortex-4, offre prestazioni di apprendimento automatico più veloci e consuma il 40% in meno di energia rispetto al suo predecessore. Il secondo, una GPU chiamata G720, offre prestazioni superiori e utilizza il 22% in meno di larghezza di banda della memoria rispetto al suo predecessore, secondo quanto dichiarato da Arm.

I chip ad alte prestazioni, come quelli offerti da Nvidia e AMD, sono fondamentali per le applicazioni AI, che richiedono molta potenza di calcolo per funzionare correttamente. All’inizio di questo mese, Nvidia ha svelato il suo nuovo chip Grace Hopper per applicazioni AI generative, basato sull’architettura Arm.

Ipo Arm un test importante per le nuove quotazioni

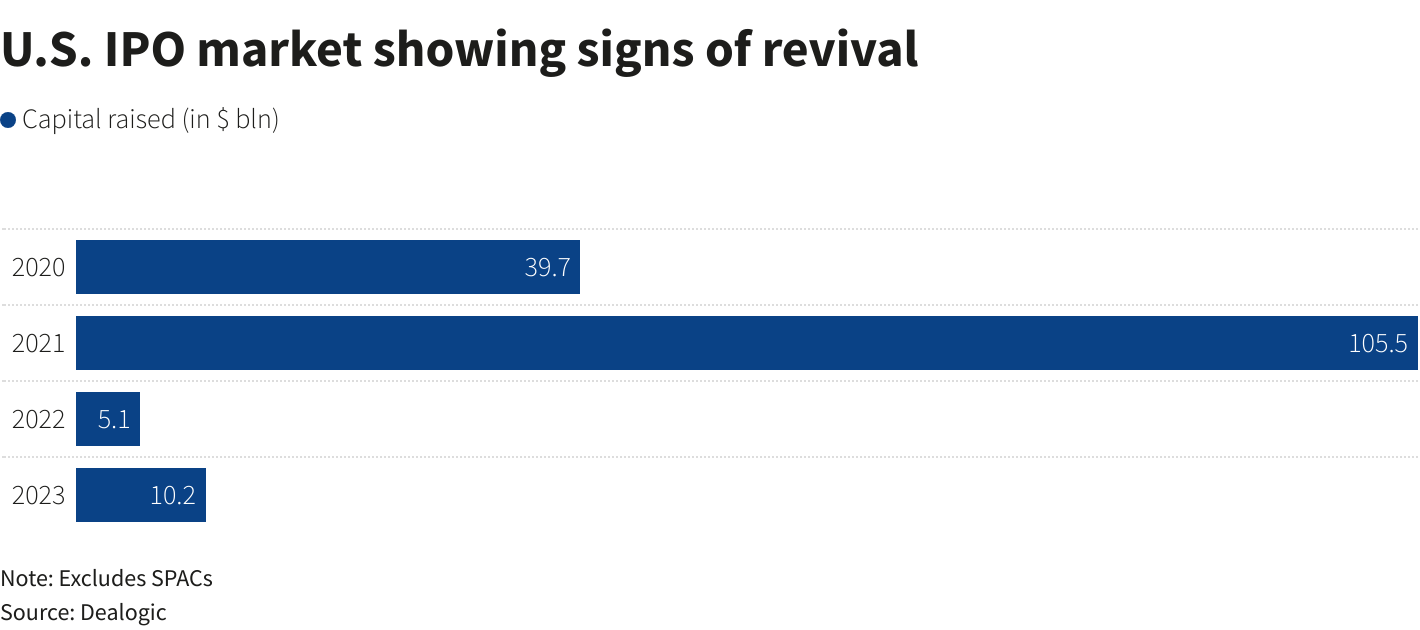

La quotazione di Arm potrebbe anche aprire la strada a decine di altre start-up tecnologiche e aziende i cui piani di quotazione negli Stati Uniti sono stati bloccati durante il periodo più critico dal 2009.

Le valutazioni delle Ipo nel settore tecnologico hanno subito infatti un calo significativo rispetto al boom del 2021, quando neoquotate come Palantir e UiPath hanno raggiunto livelli stratosferici, alimentati da prospettive di crescita esorbitanti.

L’importanza di Arm per Softbank

Il debutto in borsa di Arm avrà dunque un grande impatto su un mercato delle Ipo che dal 2022 naviga in acque agitate, ma le implicazioni di questa quotazione saranno significative anche per SoftBank. Il colosso nipponico sta cercando di riprendersi da un mercato tecnologico ostile, limitando i suoi investimenti orientati alla crescita e indirizzando la sua attenzione verso l’intelligenza artificiale, argomento di grande attualità nel settore tecnologico.

SoftBank punta infatti sulla crescita dell’IA per migliorare le prospettive del suo Vision Fund, che ha subito un rallentamento a causa di scommesse non riuscite su aziende come WeWork, il gigante cinese del ride-hailing Didi Global e Uber, da cui il Vision Fund ha da allora disinvestito.

La società giapponese ha recentemente acquistato proprio dal Vision Fund una quota non ancora detenuta in Arm pari al 25% per 16,1 miliardi di dollari, valutando il progettista di chip circa 64 miliardi di dollari.

Valutazione prudente, complici i rischi legati alla Cina

Sulla valutazione finale hanno pesato diversi fattori, tra cui i rischi connessi alla Cina, il rallentamento della crescita del mercato degli smartphone e il grado di adozione dell’intelligenza artificiale. Alcuni banchieri e dirigenti spingevano per un prezzo più alto, intorno ai 52 dollari per azione, ma alla fine ha prevalso la cautela. Masayoshi Son, fondatore, presidente e amministratore delegato di SoftBank, ha infatti preferito non rischiare di indebolire la domanda, ritenendo più saggio rinunciare a proventi aggiuntivi per circa 100 milioni di dollari.

Per quanto riguarda il mercato cinese, Arm gestisce la maggior parte delle sue attività attraverso una unit indipendente, denominata Arm Technology China. Quest’ultima rappresenta il principale cliente di Arm e ha avuto un peso pari al 24% delle sue entrate nell’anno fiscale terminato a marzo. SoftBank possiede il 48% della unit cinese, mentre la maggioranza è detenuta da investitori locali.

Il rallentamento del più grande mercato di smartphone e centro di produzione a livello mondiale, così come le tensioni con gli Stati Uniti per limitare l’accesso della Cina alla tecnologia all’avanguardia, stanno incidendo sulle vendite. La crescita dei ricavi da royalties di Arm nel Paese asiatico ha subito un rallentamento nell’ultimo esercizio e le entrate da royalties e licenze potrebbero subire ulteriori colpi in futuro.