Tre motivi per credere ancora nei Faang

I conti di Netflix hanno deluso le attese e i dubbi sui titoli Faang, dopo l’interminabile corsa in Borsa, aumentano. Nei prossimi giorni anche Alphabet (Google), Apple, Facebook e Amazon pubblicheranno le trimestrali. Gli investitori sono allerta ma secondo Neil Goddin, head of Equity quantitative analysis di Kames Capital, ci sono ragioni per fidarsi ancora delle big five

Quanto possono salire ancora le quotazioni dei big five della tecnologia? Tra gli investitori il dubbio circola da tempo. Facebook, Apple, Amazon, Netflix e Google (Alphabet) hanno ripetutamente rinnovato i loro massimi storici, superando di volta in volta record ritenuti impensabili.

Ora che Netflix ha battuto un colpo a vuoto, deludendo le attese con i suoi conti, i dubbi sono cresciuti e l’attenzione riservata alle trimestrali di Alphabet (il 23 luglio), Apple (il 24), Facebook (il 25) e Amazon (il 26), sarà ancora maggiore.

Valutazioni astronomiche?

Neil Goddin, responsabile dell’analisi quantitativa di Kames Capital, ha tre buoni motivi per credere ancora nei Faang. E comincia proprio dall’elemento che più spaventa gli investitori, la capitalizzazione esagerata.

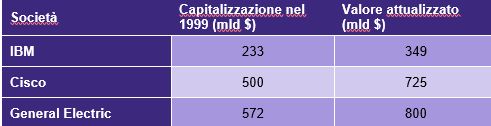

“Sebbene le valutazioni appaiano a molti astronomiche, con la capitalizzazione di Apple salita a 950 miliardi di dollari, seguita da Amazon (823 miliardi) e Alphabet (795 miliardi), non ci troviamo ancora al punto di poterle considerare sopravvalutate se ci confrontiamo con i titani delle ere passate. Si paragonano i Faang di oggi con società del passato e la percezione è che stiano sconfinando i propri limiti. Questi face-to-face avvengono però sulla base di un valore nominale del dollaro. Contestualizzando il tutto alla situazione odierna, ovvero includendo nel calcolo inflazione e l’attuale valore del biglietto verde, la narrativa prende una piega diversa”.

Un modello di business leggero

La capitalizzazione di venti anni fa di big del calibro di Cisco e General Electric, se attualizzata, raggiunge livelli simili a quelli delle di Apple, Amazon e Alphabet. La differenza, e l’ulteriore vantaggio per i Faang, risiede secondo Goddin nel modello di business:

“La natura asset-light dei modelli di business dei Faang, si traduce in una minore necessità di capitale per ogni dollaro di crescita e a meno livelli manageriali, fattori che aumentano il loro potenziale nel lungo termine. Credo che questa formula sia un motore affidabile e consistente al quale affidarsi per crescere e che ci siano ancora ampi margini prima che la dimensione di queste aziende possa diventare una zavorra”.

Barriere all’ingresso

Difendere il proprio territorio dall’ingresso dei concorrenti è una cosa che Facebook, Amazon, Apple, Netflix e Google hanno saputo fare molto bene, non lesinando sugli investimenti necessari.

“Altro elemento che gioca a favore della tesi pro Faang – riprende Goddin – sono gli importanti investimenti che hanno permesso a queste piattaforme di espandersi nel tempo e che rappresentano ora un’imponente barriera che ostacola l’entrata di potenziali insidiatori, oltre che uno strumento che permette alle imprese di accedere alle nuove frontiere della crescita che siano queste l’apprendimento automatico, la guida autonoma o le ultime applicazioni digitali (Internet of Things). In conclusione, che si adotti una visione di lungo o breve termine, c’è ancora molto da apprezzare dei colossi tecnologici statunitensi, sia quantitativamente che qualitativamente”.

I conti di Netflix

Netflix ha concluso il trimestre terminato al 30 giugno con ricavi per 3,91 miliardi di dollari, in crescita del 40% rispetto allo stesso periodo dello scorso anno. Il dato è però inferiore alle attese poste a 3,94 miliardi.

In crescita gli utili per azione adjusted, a 85 centesimi contro stime a 79 centesimi. A preoccupare gli investitori è stata la crescita degli abbonati, +5,2 milioni di nuovi clienti, un milione in meno delle stime di consensus. È la terza volta in dieci trimestri che Netflix delude le stime. Da segnalare anche il ritocco alla guidance per il terzo trimestre. Le attese vedono utili a 68 centesimi, ricavi a 3,98 miliardi di dollari e 5 milioni di nuovi utenti.

A Wall Street il titolo Netflix ha toccato punte di ribasso superiori al 14% nella seduta di ieri per poi concludere le contrattazioni con un calo poco superiore al 5%.