Tassi bassi cambiano le regole del risparmio: investire ‘di più e prima’ per non perdere battaglia dei rendimenti

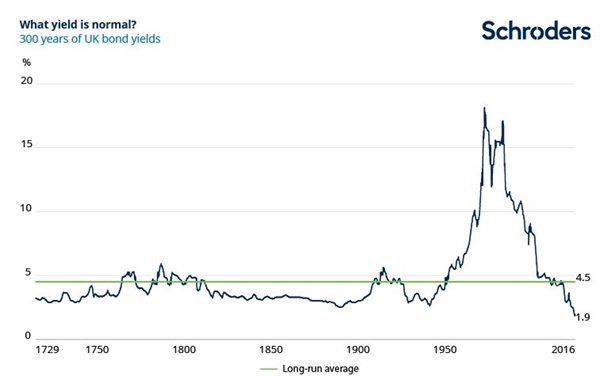

Quando allochiamo i nostri soldi in investimenti a basso rischio o nei conti correnti, che hanno aiutato la generazione precedente alla nostra a risparmiare per la pensione, i rendimenti che otteniamo oggi non sono abbastanza alti da far crescere il nostro patrimonio. La scomoda verità è che questa situazione difficilmente cambierà nel breve periodo. Anche le banche centrali che avevano iniziato ad alzare i tassi, come la Fed, hanno cambiato direzione quest’anno e hanno ripreso con i tagli.Tassi d’interesse annuali a doppia cifra, come eravamo abituati a vedere negli anni ’80 e ‘90, ce li possiamo scordare oggi così come in futuro. Siamo entrati in una nuova era, o meglio, siamo rientrati nell’era dei tassi bassi (a volte a zero e anche sotto), quelli che hanno caratterizzato l’economia mondiale nel 1800, 1900, fino alla fine della seconda guerra mondiale. Al punto che gli analisti di Schroders considerano essere stato anomalo il periodo compreso fra il 1950 e il 2010 con rendimenti a doppia cifra.

Viviamo oggi in un mondo in cui i tassi di interesse bassi e gli anni di programmi d’acquisto delle banche centrali hanno portato i rendimenti obbligazionari a livelli minimi. Per la maggior parte degli investitori, abituati a rendimenti discreti del loro portafoglio, ciò costituisce un’anomalia, ma la realtà dei fatti, guardando la curva storica dei rendimenti ci porta a considerare questo fenomeno come un ritorno alla normalità. Pertanto i rendimenti a doppia cifra rappresentano un’eccezione e non la regola. Gli esperti di Schroders ci tengono a sottolinearlo, nonostante uno studio recentemente realizzato che ha coinvolto circa 30.000 persone in tutto il mondo (Schroders Global Investor Study 2019), indichi che le aspettative degli investitori sui rendimenti per i prossimi 5 anni siano in crescita con yield al 12,4% in America latina, al 11,5% in Asia e 9% in Europa.

Fonti: Elroy Dimson, Paul Marsh e Mike Staunton, Triumph of the Optimists, Princeton University Press, 2002 e ricerche seguenti.

La crisi demografica e l’invecchiamento della popolazione

Sono del resto molti i fattori che suffragano questa teoria e che rendimenti migliori di quelli attuali saranno difficili da ottenere. Secondo Schroders , la forza lavoro a livello globale sta diminuendo, a causa di tassi di fertilità in declino, e questo contribuirà al rallentamento della crescita. C’è poi la questione dell’invecchiamento della popolazione, un tema molto discusso che peserà sulle finanze pubbliche in tutto il mondo e che moltiplicherà gli effetti di una minore crescita della popolazione.

E’ del tutto evidente quindi che le prospettive di crescita economica sono negative in tutto il mondo e i mercati emergenti, a partire dalla Cina, benché aumenteranno il loro peso contributivo al Pil globale, non saranno in grado di imprimere quell’impulso necessario a far risalire l’inflazione. La domanda in diminuzione, la concorrenza commerciale del dragone cinese e l’impatto delle nuove tecnologie non saranno in grado di far risalire i prezzi nel tempo. Col risultato che i rendimenti non saranno più quelli di prima.

Due mosse per ottenere maggiori rendimenti

“Avere aspettative irrealistiche non è di beneficio per nessuno – conclude Schroders – soprattutto in questo momento, in cui molti di noi si trovano a dover organizzare un piano finanziario in vista della pensione. Il primo passo è accettare il fatto che siamo entrati in un contesto a basso income. Un altro step è quello di investire di più e prima. Il miracolo del reddito composto garantirà la possibilità di ottenere maggiori rendimenti sul lungo termine. Iniziare a risparmiare prima farà la differenza. Infine, un’altra soluzione è di aumentare il livello di rischio che ci si assume. I titoli a rischio più elevato possono generare rendimenti maggiori, ma è necessario essere a proprio agio con tale rischio ed essere consapevoli della potenziale volatilità che ne potrebbe derivare”.