Intesa Sanpaolo non scalda gli analisti: i Buy sul titolo ai minimi dal 2014 nonostante super dividendo

Sarà come di consueto Intesa Sanpaolo ad aprire la stagione delle trimestrali delle banche italiane. I conti del trimestre tra luglio e settembre saranno diffusi domani a metà giornata. La maggiore banca italiana per capitalizzazione in Borsa illustrerà poi i numeri del terzo trimestre 2019 con la conference call del ceo Carlo Messina in programma alle ore 15.00. Il titolo negli ultimi due mesi si è accodato al rally di tutto il settore bancario

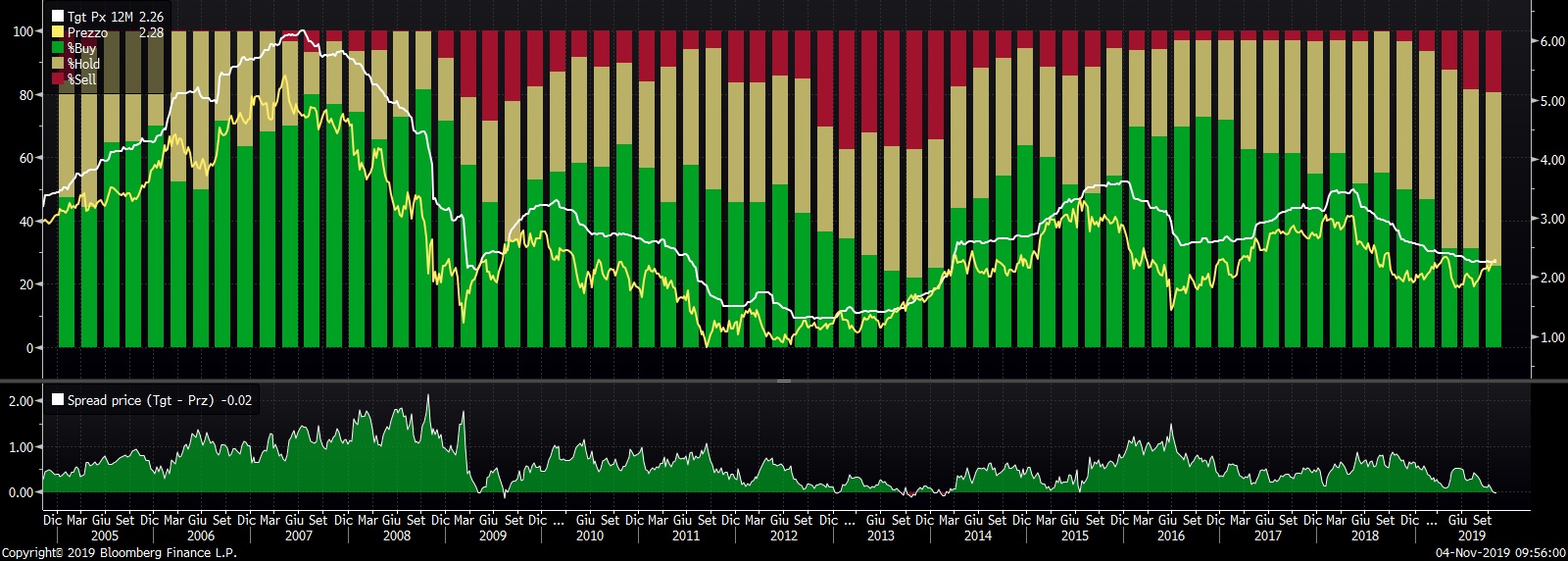

I Buy sul titolo sono ai minimi da inizio 2014

Tra gli analisti che coprono il titolo Intesa Sanpaolo risulta pari 25,8% la percentuale degli esperti che punta sul titolo (giudizio Buy), il 51,6% ne raccomanda il mantenimento in portafoglio (Hold) e 7 analisti (22,6%) dice Sell. La percentuale di Buy su Intesa risulta la più bassa da inizio 2014. Rispetto a inizio 2019 i Buy sono scesi molto (erano pari al 50% a gennaio). Il prezzo obiettivo medio indicato dagli analisti è di 2,26 euro, ossia sotto i valori attuali in Borsa di Intesa.

Tra quelli che sono diventati più negativi sul titolo Intesa si è aggiunta oggi RBC che ha tagliato il giudizio a underperform con prezzo obbiettivo sceso da 2,3 a 2,3 euro anche se rimarca come la solidità del capitale e l’alto dividendo (dividend yield dell’8,6%) rimangono attrattivi.

Le stime per il 3° trimestre

Il consensus degli analisti raccolto da Bloomberg vede l’utile netto trimestrale di Intesa Sanpaolo attestarsi a 1,078 miliardi di euro, in flessione rispetto agli 1,216 mld del secondo trimestre 2019. Un anno fa era invece stato di 833 milioni di euro (terzo trimestre 2018). Gli sforzi di riduzione dei costi, rimarca Bloomberg Intelligence (BI), potrebbero far scendere le spese di circa il 3% in meno rispetto all’anno precedente. Intesa ha subito un downgrade del 5% al consenso sugli utili 2020 dall’inizio dell’anno. Intesa Sanpaolo, assieme a Mediobanca, è la banca tricolore che presenta multipli più alti in virtù di una posizione di capitale “più solida e ratio più efficienti”, scrive il team di BI. Il costo del capitale proprio è atteso al 2020 del 10% contro una media europea dell’11,5%.

In vista della trimestrale, gli analisti di Banca Akros lo scorso mese hanno ridotto la raccomandazione ad accumulate (da buy) indicando commissioni nette in calo del 4,5% anno su anno e dell’1,2% trimestre su trimestre a 1,9 miliardi, ricavi a 4,224 miliardi di euro (-1,1% a/a e -9,7% t/t); Le entrate da trading sono stimate da Akros a 300 milioni dai 242 milioni di un anno fa (630 milioni nel secondo trimestre 2019).

Intesa Sanpaolo punta a confermarsi sulla strada giusta per rispettare l’obiettivo di riportare sull’intero 2019 un utile in crescita rispetto agli oltre 4 miliardi di euro di profitti riportati nel 2018 sotto la spinta della crescita dei ricavi, la riduzione dei costi operativi e un’ulteriore diminuzione del costo del rischio. Nei primi 6 mesi dell’anno Intesa Sanpaolo aveva totalizzato 2,266 miliardi di euro nel primo semestre 2019 (+4% rispetto a prima metà 2018). La politica di dividendi prevede la distribuzione di un ammontare di dividendi cash corrispondente a un payout ratio pari all’85% del risultato netto. A livello patrimoniale, al 30 giugno 2019, tenendo conto di 1.813 milioni di euro di dividendi maturati nei primi sei mesi, il Common Equity Tier 1 ratio pro-forma a regime risultava pari al 13,9%.

Le trimestrali delle altre banche

Domani diffonderanno i conti trimestrali Finecobank e Poste Italiane. Mercoledì toccherà a Banca Mps, Banco Bpm. Giovedì Unicredit e Bper, infine venerdì sarà il turno di Ubi Banca.