BTP tartassati dai sell nel Bce-Day: niente scudo anti-spread da Lagarde in tempi di guerra

Spread BTP-Bund alle stelle nel Bce-Day, in piena guerra tra Ucraina e Russia e mentre dagli Stati Uniti, contestualmente all’inizio della conferenza stampa di Christine Lagarde, si apprende che l’inflazione è volata a febbraio del 7,9% su base annua, nuovo record degli ultimi 40 anni.

Lo spread si impenna, le parole di Lagarde non riescono a evitare il forte sell off sui BTP, i più vulnerabili alla fine eventuale del Quantitative easing: qui si parla non solo della fine del QE PEPP, o anche QE pandemico, ma della fine di quel QE originale, o anche tradizionale, che venne lanciato ai tempi in cui il numero uno della banca centrale europea era l’attuale presidente del Consiglio Mario Draghi.

Un bazooka racchiuso nell’acronimo APP, che in questi ultimi anni ha salvato sicuramente l’Italia dagli attacchi dei vari squali della finanza.

E un bazooka ora associato alla frase “The End”, che probabilmente diventerà reale nel terzo trimestre di quest’anno. Ad annunciarlo è stata la stessa Bce, nel comunicato ufficiale con cui ha reso note le decisioni prese nel corso della riunione del suo Consiglio direttivo di oggi, giovedì 10 marzo.

Sorpresa Bce: in tempi di guerra Lagarde annuncia fine scudo anti-spread

Tra le decisioni è emersa, di fatto, quella di porre fine all’Asset Purchase Programme (APP) più velocemente di quanto inizialmente previsto: una sorpresa, da parte della Bce, che ha alimentato subito l’interrogativo se la banca centrale sia più preoccupata dell’accelerazione dell’inflazione nell’area euro, che delle conseguenze negative sull’economia del conflitto tra Russia e Ucraina.

Nel comunicato si legge che la Bce ha deciso che gli acquisti netti mensili di asset (BTP inclusi, o BTP in primis), che avverranno nell’ambito dell’APP – che andrà a sostituirsi al PEPP – ammonteranno a 40 miliardi di euro ad aprile, 30 miliardi di euro a maggio e 20 miliardi di euro a giugno. E poi?

“La calibrazione degli acquisti netti per il terzo trimestre dipenderà dai dati e rifletterà la sua valutazione in evoluzione delle prospettive“, ha scritto la Bce.Il che significa che la fine delle trasmissioni potrebbe essere decretata proprio nel terzo trimestre.

La precedente tabella di marcia prevedeva invece 40 miliardi di euro nel secondo trimestre e 30 miliardi nel terzo trimestre.

Morale della favola: la Bce potrebbe decidere di fermare durante l’estate quello che per l’Italia è uno scudo anti-spread. Una possibilità che i mercati hanno fatto fatica ad accettare, spread BTP-Bund in primis, volato fino a +17% circa, oltre la soglia dei 170 punti, prima di ridurre l’impennata.

Le rassicurazioni di Christine Lagarde non sono riuscite a evitare il forte sell off che si è abbattuto sulla carta italiana.

Come da previsioni, la Bce ha confermato che il PEPP, QE pandemico, programma del valore di 1,85 trilioni di euro, terminerà alla fine del mese di marzo.

I mercati hanno paventato il peggio, immaginando soprattutto i paesi periferici dell’area euro, Italia in primis, orfani del PEPP ma anche dell’APP, in un momento in cui la paura di una stagflazione, soprattutto in Europa, indica come, accanto al rischio di un’accelerazione dell’inflazione, ci sia anche quello di una brusca frenata dell’economia, di un’economia stagnante.

E’ stata la stessa Lagarde oggi a confermare che la guerra in Ucraina avrà “un impatto significativo sull’attività economica e sull’inflazione (dell’Eurozona), attraverso prezzi energetici e delle commodities più alti, interruzioni del commercio internazionale e minore fiducia”.

Certo, la presidente della Bce ha sottolineato che l’intensità degli effetti “dipenderà dagli sviluppi della guerra, dall’impatto delle sanzioni (imposte alla Russia) e da possibili ulteriori misure”. Ma sicuramente la crescita – se di crescita si potrà ancora parlare – sarà inferiore a quella stimata quando di guerra tra Russia e Ucraina non si parlava ancora.

La Bce lo sa bene, tanto da aver rivisto al ribasso le stime sulla crescita del Pil dell’Eurozona relative al 2022 e al 2023, alzando contestualmente l’outlook sull’inflazione per tutto il periodo 2021-2024.

Lagarde ha cercato di tamponare la sorpresa fornendo diverse rassicurazioni, come quella secondo cui la Bce non starebbe accelerando il processo di normalizzazione, spiegando inoltre che la stessa fine del QE avverrà solo nel caso in cui si concretizzando alcune condizioni.

La presidente della Bce ha sbandierato anche l’arma dell’opzionalità in mano alla Bce, in un contesto di maggiore incertezza provocato dallo shock geopolitico dell’invasione dell’Ucraina da parte della Russia di Vladimir Putin.

E’ intervenuto, per rispondere a una domanda sulla stabilità dei mercati finanziari, anche il vice presidente della banca centrale Luis de Guindos, dicendo che la liquidità c’è, che le tensioni non sono paragonabili a quelle dell’inizio della pandemia e che gli spread “sono rimasti contenuti”, proprio mentre in diretta, lo spread BTP-Bund lo stava sconfessando.

Robin Brooks: sell BTP & Co NON può essere sistemato a #Versailles

L’ex economista di Goldman Sachs Robin Brooks @RobinBrooksIIF ha così commentato su Twitter che oggi è stato come tornare al marzo del 2020, quando l’alert sulla pandemia tramortì i mercati. Il riferimento è stato all’impennata dei tassi dei BTP decennali.

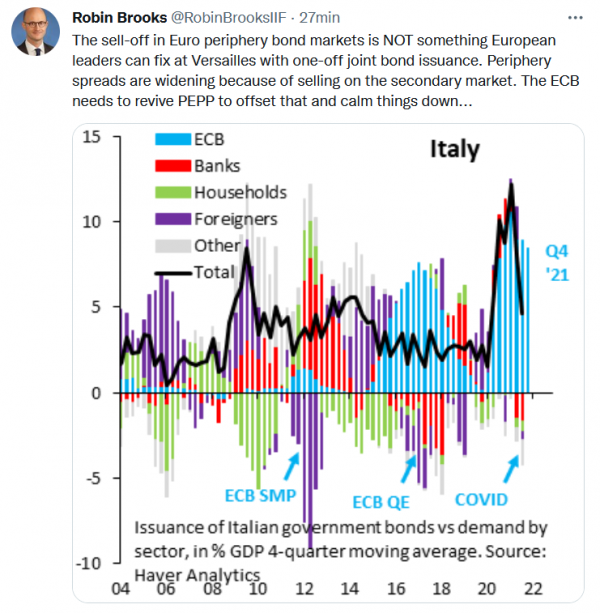

Robin Brooks ha poi sottolineato, pubblicando un grafico più che indicativo, che “il sell off che sta colpendo i mercati dei titoli di stato della periferia dei bond NON è qualcosa che i leader europei possono sistemare a Versailles con una emissione congiunta di bond”.

Per emissione congiunta di bond si intende il piano che, in occasione della riunione del Consiglio europeo, i leader Ue potrebbero presentare per arginare gli effetti del caro-petrolio e caro-gas naturale innescati dalla guerra di Putin.

Per emissione congiunta di bond si intende il piano che, in occasione della riunione del Consiglio europeo, i leader Ue potrebbero presentare per arginare gli effetti del caro-petrolio e caro-gas naturale innescati dalla guerra di Putin.

L’Europa sarebbe praticamente pronta a lanciare un’emissione storica di bond per finanziare i settori di energia e difesa e rispondere così alla minaccia rappresentata da possibili ritorsioni russe in risposta alle sanzioni imposte dall’Occidente.

Brooks non crede tuttavia nell’azione salvifica dei bond congiunti, anche perché “gli spread della periferia si stanno allargando a causa delle vendite sul mercato secondario”.

Cosa dovrebbe fare, dunque, la Bce? “Ripristinare il PEPP per calmare la situazione..”, ha scritto il capo economista di @IIF, ex responsabile Strategist del forex di @GoldmanSach e Senior Economist del Fondo Monetario Internazionale @IMFnews.

Economista Ducrozet: “Suppongo che Bce non sia qui per chiudere spread”

Dal canto suo Frederik Ducrozet @fwred, economista e global macro strategist di Banque Pictet & Cie, nel postare un grafico che ha certificato il balzo dei rendimenti dei BTP a 10 anni pari a +25 punti base, ha commentato:

“Suppongo che la @ecb, ovvero la Bce, non sia qui per chiudere gli spread.

“Suppongo che la @ecb, ovvero la Bce, non sia qui per chiudere gli spread.

Il riferimento, per chi ha memoria, è alla gaffe storica che Christine Lagarde, presidente della Bce, fece nel marzo del 2020, proprio nel mese in cui esplose il panico per il Covid-19; la gaffe fu tale che su Twitter fecero furore hashtag come #LagardeVirus e #Lagardedimettiti.

Presentatasi mesi fa come una sorta di paladina e di promotrice della comunicazione trasparente, Lagarde non è stata chiara, inoltre, neanche sul momento in cui la Bce potrebbe alzare i tassi.

Nel comunicato si legge che eventuali adeguamenti dei tassi di interesse di riferimento avverranno “qualche tempo” dopo la fine del QE e saranno graduali.

“Il percorso per i tassi di interesse di riferimento della BCE continuerà ad essere determinato dalle indicazioni prospettiche del Consiglio direttivo e dal suo impegno strategico a stabilizzare l’inflazione al due per cento nel medio termine”, si legge. Ma, interpellata sul significato di quella frase “qualche tempo”, Lagarde ha detto che “some time” può significare mesi o anche settimane, lasciando intendere praticamente intendere che il rialzo dei tassi potrebbe avvenire mesi dopo o settimane dopo la fine del QE. Non proprio un esempio di comunicazione diretta e trasparente.

Tanto che ora i tassi OIS prezzano la possibilità di un rialzo di 25 pb nella riunione di settembre con una probabilità di circa l’80%.