Btp 50 anni e bond centenari sono l’emblema della crisi nera del mercato obbligazionario

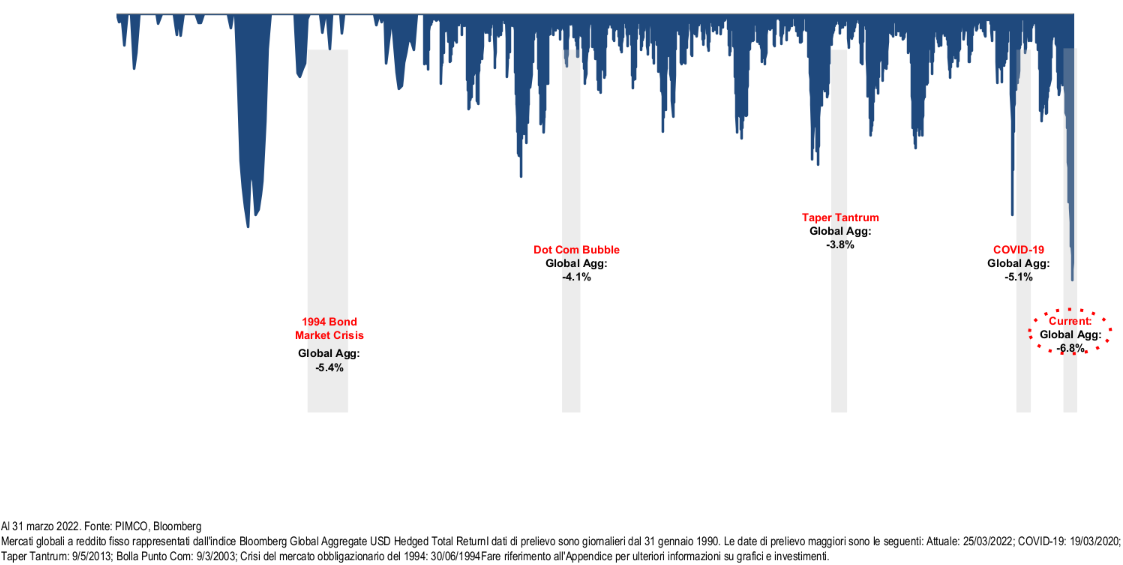

Il 2021 e il 2022 verranno probabilmente ricordati come anni pessimi per il mercato obbligazionario. Il primo trimestre del 2022 ha fatto registrare cali che vanno dal -12% per i mercati emergenti in valuta forte, al -7% per le obbligazioni di elevate qualità e -10% per le obbligazioni corporate. Si tratta del trimestre peggiore mai registrato per i mercati obbligazionari.

A destabilizzare i mercati obbligazionari sono i dati sull’inflazione negli Usa e nell’Eurozona che continuano a sorprendere al rialzo. Per contenere l’inflazione la Fed e la Bce hanno deciso per un significativo inasprimento della loro politica monetaria. L’allarme inflazione divampa sui mercati in un contesto reso ancor più complicato da una guerra in Ucraina che non accenna a terminare. Negli Stati Uniti, la Fed ha già alzando i tassi allo 0,5% e il board prevede altri 2 o 3 rialzi nel corso dell’anno. In Europa, la situazione non è troppo diversa con l’istituto guidato dalla Lagarde che non ha escluso l’azzeramento degli acquisti nel terzo trimestre e l’avvio del rialzo dei tassi d’interesse. In questo scenario cerchiamo di analizzare l’andamento delle principali obbligazioni a lunghissimo termine in Europa e nel mondo soffermandoci su quelle italiane.

Il Btp a 50 anni italiano

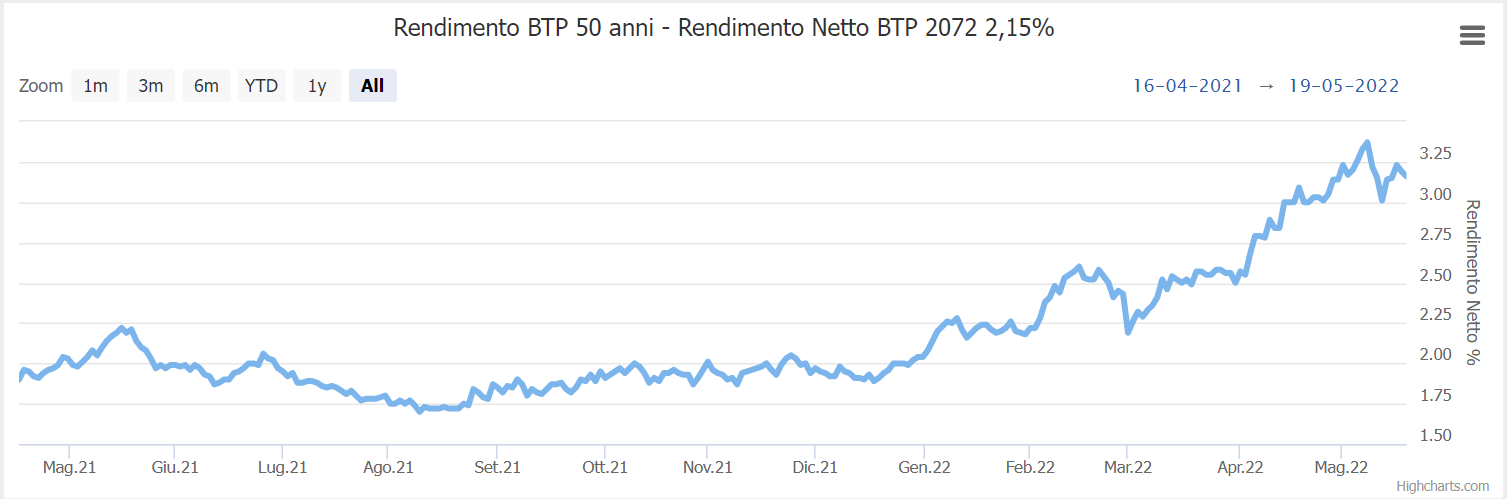

Il bond più longevo che abbiamo in Italia è il Btp a 50 anni che oggi quota 74,08 euro sul Mercato Obbligazionario Telematico di Borsa Italiana. Come sappiamo, questo tipo di obbligazioni a lungo termine hanno delle fluttuazioni che sono più marcate rispetto alle classiche obbligazioni a 10 anni, questo perché il bond sovrano di maggior durata è anche il più sensibile alla variazione dei tassi di mercato.

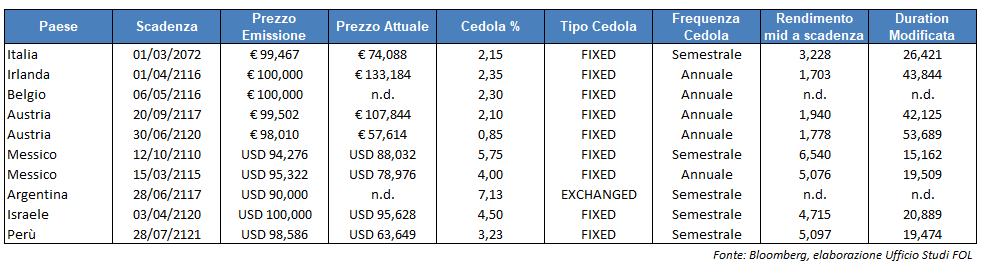

Nello specifico il Btp a 50 anni (ISIN IT0005441883) ha una scadenza al 1° marzo 2072 e offre una cedola lorda semestrale del 2,15% e una cedola netta del 2,54% con un rendimento netto del 3,16%. Questo titolo obbligazionario a cavallo tra febbraio e marzo arrivo a guadagnare quasi l’11% e questo balzo fu causato dalla corsa ai “safe asset” che si è verificata a seguito dell’invasione della Russia in Ucraina. Tuttavia, da lì lo scenario è cambiato ancora e il trend si è nuovamente invertito. Infatti, se da un lato la guerra spinge gli investitori a preferire le obbligazioni alle azioni, dall’altra parte il conflitto sta provocando forti rialzi del prezzo delle materie prime dovuto dall’impatto sui tassi d’inflazione che in Europa ha raggiunto a marzo il livello record del 7,5% su base annua (ad aprile è scesa leggermente al 7,4% su base annua). Lo spread Btp-Bund è in area 190 punti base e da questo punto di vista sarebbe molto preoccupante una risalita sopra quota 200.

La cedola del Btp 50 anni non deve essere sottovalutata infatti se ipotizziamo che nei prossimi anni l’inflazione torni a livelli normali e più vicini al target Bce del 2%, una cedola netta del 2,54% sarebbe molto interessante perché almeno ci proteggerebbe dalla perdita del potere d’acquisto. La stessa cedola netta, rapportata al valore effettivo dell’investimento, ci permetterebbe almeno teoricamente di coprirci sia dall’inflazione che dall’imposta di bollo dello 0,2% applicata sui conti deposito. Tuttavia, prima della pandemia, nei periodi non di tensione specifiche sull’Italia il Btp a 50 anni rendeva all’incirca il 3,5%.

E negli altri Paesi com’è la situazione?

L’Austria ha due titoli obbligazionari centenari. Uno (ISIN: AT0000A1XML2) è stato emesso nel settembre del 2017 e scade a settembre del 2117. Al momento questo titolo quota a 107,84 euro e offre una cedola annuale lorda del 2,10%. L’altro bond (ISIN: AT0000A2HLC4) è più recente, infatti, è stato collocato sul mercato a giugno 2020 e scadrà nel giugno del 2120. Al momento questo titolo ha un prezzo attuale di 57,61 euro e offre una cedola annuale lorda inferiore rispetto al primo essendo questa dello 0,85%.

Tra gli altri paesi del mondo si segnala che, proprio per sostenere la lotta al Covid, due anni fa Israele ha emesso il suo primo bond a 100 anni, con scadenza 3 aprile 2120 con cedola 4,5% (ISIN: US46513JB593) e denominato in dollari USA per l’importo di 1 miliardo. Questo bond, oltre al rischio paese (Israele gode di rating alti da parte delle agenzie di valutazione internazionali: AA- per S&P, A+ per Fitch e A1 per Moody’s) è esposto al rischio cambio euro-dollaro.

I rischi connessi alle obbligazioni centenarie

In conclusione, è probabile che i tassi d’interesse saliranno e al contrario i prezzi dei bond scenderanno. Questo fino a quando non si sarà completato il prossimo ciclo monetario restrittivo per cui ci potrebbero volere anni. Nel frattempo, i titoli a lunga scadenza continueranno a pagare le conseguenze più degli altri per l’effetto “duration”.

Ma andiamo con ordine. I prezzi e i rendimenti delle obbligazioni a più lungo termine sono più volatili di quelli delle obbligazioni a più breve termine. Questa considerazione è importante e ci conduce alla definizione del cosiddetto rischio di tasso d’interesse, ovvero legato alla variazione di prezzo dei titoli in risposta a cambiamenti dei tassi di interesse di mercato.

Quanto più è lontana la scadenza di un titolo a tasso fisso, tanto maggiore è la sensibilità del prezzo del titolo ad una variazione dei tassi d’interesse di mercato. Questa sensibilità non dipende soltanto dalla vita residua di un titolo, ma anche dalla distribuzione nel tempo dei pagamenti sotto forma di cedola periodica (un titolo che, a parità di vita residua, presenta flussi di cassa di ritorno più ravvicinati nel tempo per via di cedole elevate, lo espone in misura minore al rischio rispetto ad un titolo con cedole più basse o addirittura privo di cedole).

Un indicatore sintetico per misurarlo è la durata media finanziaria (la cosiddetta “duration”), vale a dire il tempo di vita medio dei flussi di pagamenti relativi ad un determinato titolo: è la media delle scadenze dei flussi, ponderata con il valore attuale dei flussi. La duration permette quindi di misurare la variazione del prezzo di una obbligazione a seguito della variazione dei tassi di interesse di mercato. L’impiego della duration nella gestione di un portafoglio di titoli obbligazionari è fondamentale, anche perché la sua sensibilità a eventuali variazioni dei tassi d’interesse può tradursi in forti perdite. Basti pensare che una crescita di due punti percentuali può comportare su un titolo di Stato a 30 anni perdite dell’ordine del 40%, figuriamoci quindi per un titolo a 100 anni. Nell’attesa, per esempio, di un rialzo dei tassi d’interesse un investitore in obbligazioni può ridurre la duration del proprio portafoglio per comprimere il rischio tassi. Riassumendo, infine, la duration di un’obbligazione si allunga con l’aumentare della scadenza e si accorcia con il crescere del tasso di rendimento cedolare e del rendimento a scadenza.