Energie rinnovabili a un punto di svolta. Ecco come massimizzare il rendimento con un Cash Collect

Con l’attenuarsi della pressione dovuta ai tassi d’interesse, una politica favorevole e un’economia in via di miglioramento si rafforzano le prospettive per il 2024 dei titoli legati all’energia pulita. Utilizzando i Cash Collect Certificate, prodotti finanziari in grado di conciliare in varie strutture la possibilità di crescita di valore e la salvaguardia del proprio portafoglio, è possibile prendere posizione sul settore delle energie rinnovabili puntando ai titoli più promettenti.

- Verso un mercato più favorevole per l’energia pulita

- La politica e i fondamentali dell’energia pulita

- L’innovazione rimane centrale per la sostenibilità

- Nuovi Cash Collect con l’innovativo effetto All Coupon

- Rendimento potenziale del 50% alla fine del 1° anno

- I giudizi degli analisti sui titoli del paniere

Verso un mercato più favorevole per l’energia pulita

Malgrado i recenti ostacoli macroeconomici, le prospettive per il 2024 dei titoli legati all’energia pulita restano interessanti sul lungo periodo. La riduzione delle emissioni di carbonio continua ad essere un’importante priorità globale e le tendenze alla crescita nonché i fondamentali restano forti. Secondo gli esperti, nei prossimi 30 anni energia solare, eolica, batterie ed elettrolizzatori dovrebbero beneficiare di un tasso di crescita annuale composto del 10%-30%, con un calo dei costi dell’energia solare e delle batterie che accompagnerà di pari passo l’aumento dei volumi.

Da un punto di vista macro, in base alla curva forward, nel 2024 i tassi d’interesse a breve termine dovrebbero avere raggiunto il picco e i rendimenti dei Treasury a 10 anni potrebbero scendere ulteriormente, con effetti macro favorevoli per le energie rinnovabili. I tempi potrebbero essere provvidenziali, considerando che coinciderebbero esattamente con il momento in cui i bilanci cominciano a migliorare grazie all’afflusso di notevoli capitali impiegati dalle principali economie del mondo per accelerare nella lotta al cambiamento climatico.

La politica e i fondamentali dell’energia pulita

A dare l’impulso ai finanziamenti sono normative improntate alla sostenibilità, come l’Inflation Reduction Act degli Stati Uniti. Si tratta del più grande investimento degli Usa nella lotta al climate change, con circa 370 miliardi di dollari per aumentare la sicurezza, l’economicità e la sostenibilità dell’energia.

Secondo le stime del Dipartimento dell’Energia americano, la capacità di trasmissione dell’energia elettrica deve aumentare del 60% entro il 2030 per raggiungere l’obiettivo dell’amministrazione Biden di un’elettricità pulita al 100% entro il 2035. Inoltre, un elemento importante è che proprio ora si stanno chiarendo i dettagli relativi ai crediti d’imposta sugli investimenti per la tecnologia di stoccaggio dell’energia.

Mentre in linea generale la politica continuerà a trainare la transizione energetica, i fondamentali dell’energia pulita stanno diventando più interessanti dal punto di vista economico, come dimostra la crescita delle forniture trainate dal mercato di energia fotovoltaica solare ed eolica. Il 17% della crescita mondiale di utility che sfruttano l’energia solare ed eolica è realizzato tramite strutture trainate dal mercato, quali ad esempio gli accordi per l’acquisto di alimentazione (purchase power agreements), per i quali sono in testa gli Stati Uniti.

L’innovazione rimane centrale per la sostenibilità

La rapida ascesa del modello linguistico di grandi dimensioni dell’Intelligenza Artificiale (IA) nel 2023 ha fatto della tecnologia un elemento centrale per il futuro delle società in quasi tutti i settori. L’IA offre vantaggi ambientali, che comprendono un migliore monitoraggio delle emissioni di carbonio, ridurre la deforestazione e sviluppare strategie di decarbonizzazione per le imprese.

L’IA ha fatto anche nascere accese discussioni, ma il supporto dell’innovazione è fondamentale per la sostenibilità. In un anno difficile per la performance e nel quale un contesto politico controverso ha fatto a volte travisare i motivi legati alla sostenibilità, è importante riflettere su come le società quotate in borsa siano centrali per l’innovazione che rende migliore la vita sulla Terra. Tre quarti delle riduzioni di emissioni necessarie per l’azzeramento netto deriveranno da una tecnologia che ancora non è commerciale.

Nuovi Cash Collect con l’innovativo effetto All Coupon

In base a quanto detto sopra, il settore delle energie rinnovabili può essere un interessante tema di investimento. Un modo alternativo per prendere posizione sul comparto è quello di utilizzare i certificati di investimento. BNP Paribas ha presentato di recente una nuova serie del tutto innovativa: si tratta degli All Coupon Cash Collect su panieri di azioni.

Di durata triennale, i nuovi certificati offrono potenziali premi mensili con effetto memoria tra lo 0,71% (8,52% p.a.) e il 2% (24% p.a.) e hanno barriere a scadenza e premio che coincidono, poiché fissate entrambe fino al 30% del valore iniziale dei sottostanti. Con questa emissione la banca francese arricchisce la sua gamma di Cash Collect certificate con l’effetto All Coupon: un’importante innovazione pensata per permettere all’investitore di massimizzare il rendimento dello strumento.

I certificate All Coupon, prevedono infatti la possibilità di scadenza anticipata alla fine del 12° e del 24° mese, quindi rispettivamente a febbraio 2025 e a febbraio 2026: in queste due date, qualora la quotazione di tutti i sottostanti sia pari o superiore al rispettivo valore iniziale, il certificate scade e corrisponde, oltre all’importo nozionale (100 euro) e al premio mensile, tutti i potenziali premi mensili futuri che il Certificate avrebbe corrisposto se fosse arrivato alla naturale scadenza (24 premi mensili nel caso in cui il rimborso anticipato avvenga nel primo anno; 12 premi mensili nel caso in cui il rimborso anticipato avvenga nel secondo anno). A questi si aggiungono inoltre gli eventuali premi mensili non pagati precedentemente, grazie all’effetto memoria.

Rendimento potenziale del 50% alla fine del 1° anno

I 16 certificati sono pensati per permettere all’investitore di prendere esposizione tramite un unico strumento su alcune tra le più importanti realtà finanziarie ed industriali italiane e internazionali: dal settore bancario, al comparto energetico, dal settore del lusso a quello aerospaziale e dell’intelligenza artificiale.

Ad esempio, il certificato con ISIN NLBNPIT200D5, che ha come sottostanti First Solar, Sunnova e Nextera, permette di avere esposizione su colossi americani del settore delle energie rinnovabili. Il prodotto pagherà un premio mensile pari allo 2% dell’importo nozionale (2 euro, pari a un rendimento potenziale del 24% annuo) ad ogni data di valutazione mensile in cui il valore dell’azione sottostante è maggiore o uguale al livello barriera, posto al 30%.

In corrispondenza delle due date di scadenza anticipata, se il valore di tutti i sottostanti è maggiore o pari al valore Iniziale, il certificate scade e paga 102 euro più gli eventuali premi mensili non pagati precedentemente (effetto memoria) più tutti i premi mensili futuri (effetto All Coupon). In caso la scadenza avvenga alla prima data prevista (26 febbraio 2025), i premi saranno 24, per un totale in questo caso di 150 euro; oppure 12 in caso la scadenza si verifichi alla seconda data (26 febbraio 2026), per un totale di 126 euro.

Qualora invece il certificate giunga alla scadenza prevista dopo tre anni (26 febbraio 2027), se la quotazione di tutti i sottostanti è pari o superiore al livello barriera (30%), il prodotto paga l’importo nozionale più il premio (2 euro) e gli eventuali premi non pagati precedentemente grazie all’effetto memoria. Se la quotazione di almeno uno dei sottostanti è inferiore al livello barriera (30%), il certificate paga un importo commisurato alla performance del peggiore dei sottostanti (con conseguente perdita, parziale o totale, dell’importo nozionale).

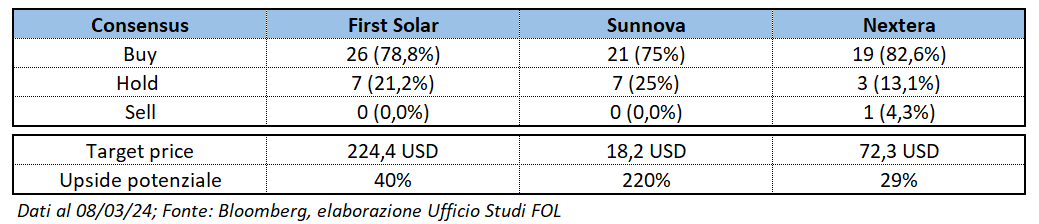

I giudizi degli analisti sui titoli del paniere

Il consensus raccolto da Bloomberg sui tre titoli del paniere, che riportiamo nella tabella qui sopra, è positivo. La grande maggioranza degli analisti che seguono First Solar, Sunnova e Nextera hanno una raccomandazione di acquisto (buy) sul titolo, la restante parte suggerisce di mantenere la azioni in portafoglio (hold) e solo uno su Nextera dice di vendere (sell). Inoltre, il target price medio indica che attualmente questi tre titoli appaiono ancora ampiamente sotto-prezzati e dai quali gli analisti si aspettano potenziali upside entro i prossimi 12 mesi.

Questo rende i sottostanti del paniere idonei a strategie con un All Coupon Cash Collect, ovvero per chi ha una visione laterale o moderatamente rialzista di un determinato settore (in questo caso il settore delle energie rinnovabili). Questi certificati offrono all’investitore sia la possibilità di ricevere premi mensili anche nel caso di andamento negativo del sottostante, sia di cavalcare l’andamento rialzista dei mercati azionari, grazie alla possibilità di richiamo anticipato con effetto All Coupon. Ad esempio, in caso di scadenza anticipata del certificato dopo un anno, all’investitore verranno corrisposti anche i premi del secondo e terzo anno di vita del certificate, godendo della possibilità di massimizzare il proprio investimento.