EbenezerScrooge

Nuovo Utente

- Registrato

- 6/7/14

- Messaggi

- 646

- Punti reazioni

- 23

Basta con 'ste monete.

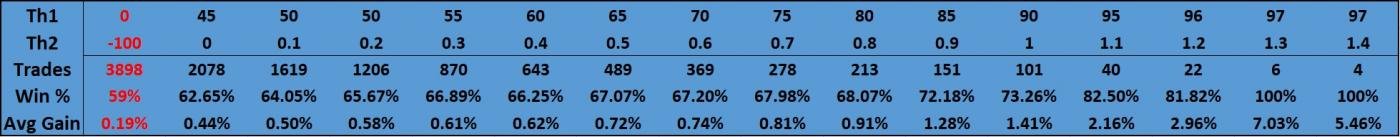

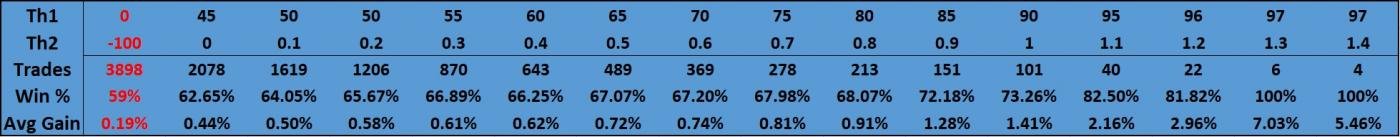

Dunque. L'idea è semplice che di più non si può. Backtestata da agosto 2004 ad oggi. Funziona così: mi prendo le 100 componenti più grosse di SP500 e giorno per giorno mi definisco due quantità:

X1 = numero di titoli (tra quei 100) che hanno aperto al rialzo rispetto alla chiusura di ieri.

X2 = media del ritorno percentuale tra l'apertura di oggi e la chiusura di ieri.

A questo punto fisso due soglie Th1 e Th2.

Se X1 > Th1 e X2 > Th2 entro long e chiudo 5 giorni dopo. Fine.

Va' che robina carina...

In rosso c'è quello che avremmo entrando long tutti i giorni su SP500.

Da notare che funziona anche coi dati della precontrattazione se ci preoccupiamo dello slippage dell'ingresso, ma credo sia superfluo considerato che con un datafeed decente le 100 aperture si possono avere in mezzo secondo.

Altre controindicazioni che mi sfuggono?

Dunque. L'idea è semplice che di più non si può. Backtestata da agosto 2004 ad oggi. Funziona così: mi prendo le 100 componenti più grosse di SP500 e giorno per giorno mi definisco due quantità:

X1 = numero di titoli (tra quei 100) che hanno aperto al rialzo rispetto alla chiusura di ieri.

X2 = media del ritorno percentuale tra l'apertura di oggi e la chiusura di ieri.

A questo punto fisso due soglie Th1 e Th2.

Se X1 > Th1 e X2 > Th2 entro long e chiudo 5 giorni dopo. Fine.

Va' che robina carina...

In rosso c'è quello che avremmo entrando long tutti i giorni su SP500.

Da notare che funziona anche coi dati della precontrattazione se ci preoccupiamo dello slippage dell'ingresso, ma credo sia superfluo considerato che con un datafeed decente le 100 aperture si possono avere in mezzo secondo.

Altre controindicazioni che mi sfuggono?

Ultima modifica: